2022年以來(指的是年初至8月4日,下同),A股整體表現並不是太好,創業板指累跌近21%,深成指累跌近19%,上證指數稍好,但也跌逾12%。

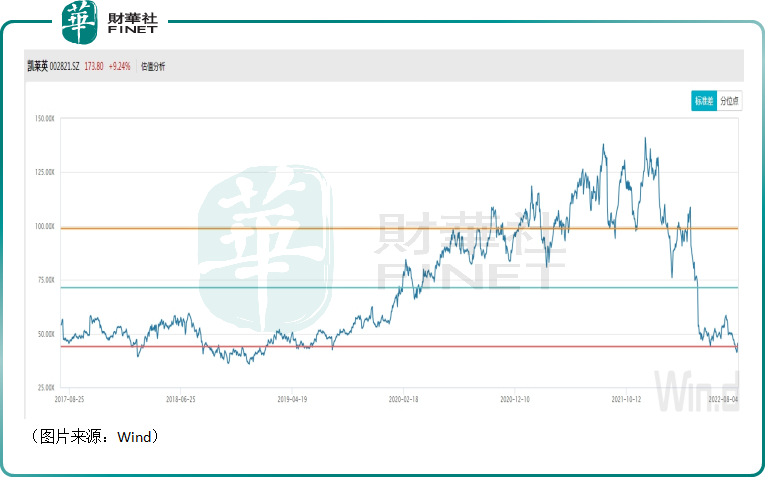

在這個大背景下,一向是大牛股聚集地的CXO板塊似乎也有些頂不住了。同花順數據顯示,目前A股市場合計有29只CXO概念股,僅有和元生物、亞太藥業、譜尼測試、美迪西、昭衍新藥的股價在2022年錄得上漲,餘者皆在今年遭遇下跌,排在跌幅榜首位的就是凱萊英(002821.SZ,06821.HK),該公司2022年已累跌44%,此外藥石科技、諾泰生物也累跌超40%,緊隨其後。

在股價下跌途中,和許多上市公司一樣,泰格醫藥、華測檢測、凱萊英等一些CXO概念股也祭出了回購計劃。

其中,凱萊英的回購計劃尤其引人關注。

回購成「護盤」良藥?

凱萊英在2016年11月登陸A股市場,後又於2021年12月赴港上市,成功地加入了A+H大軍。經過多年發展,該公司已經是全球第五大創新藥原料藥CDMO公司和中國最大的商業化階段化學藥物CDMO公司。

具體來看,該公司主營業務包括小分子CDMO服務,以及化學大分子CDMO、生物大分子CDMO、制劑、生物合成、臨床研究等新興服務。而根據2021年末的產品結構來看,商業化階段CDMO解決方案、臨床階段CDMO解決方案是其業績支柱。

凱萊英於8月3日宣稱,將回購不低於4億元人民幣(下同)(含),且不超過8億元(含)的A股股份用於後續實施股權激勵及注銷減少注冊資本,回購價不超過290元/股。

即使以回購下限4億元計算,凱萊英的回購金額依然是板塊内最多的(統計區間為年初至8月4日),緊隨其後的是泰格醫藥的3.69億元。

據了解,用於股權激勵部分將在回購完成之後36個月内授予,法定期間未使用部分將履行相關程序予以注銷並減少注冊資本。

另外,該公司採取的回購方式是集中競價,回購的資金來源則是自有資金,回購資金總額上限8億元佔其2021年末總資產、淨資產和流動資產的比重分别為5.28%、6.34%、7.76%。

凱萊英還表示,回購的目的是基於對公司未來發展前景的信心以及對公司價值的高度認可,為維護廣大股東權益,增強投資者信心,同時為進一步建立健全公司長效激勵機制,吸引和留住優秀人才。

從股價走勢來看,通過回購增強投資者信心這件事確實起到了立竿見影的效果。

8月4日,凱萊英A股股價跳空高開後放量飙漲9.24%,並帶動了整個CXO板塊上漲;而其H股股價更是上漲了9.51%。

由此可見,這份回購計劃簡直是「護盤」良藥。

業績延續增勢,上半年淨利大超預期

值得注意的是,雖然股價在2022年遭遇大幅下跌,但是凱萊英期内的業績表現並不差,甚至可以說表現非常好,或許正是有這個基礎在,該公司的回購計劃才會刺激得股價大漲。

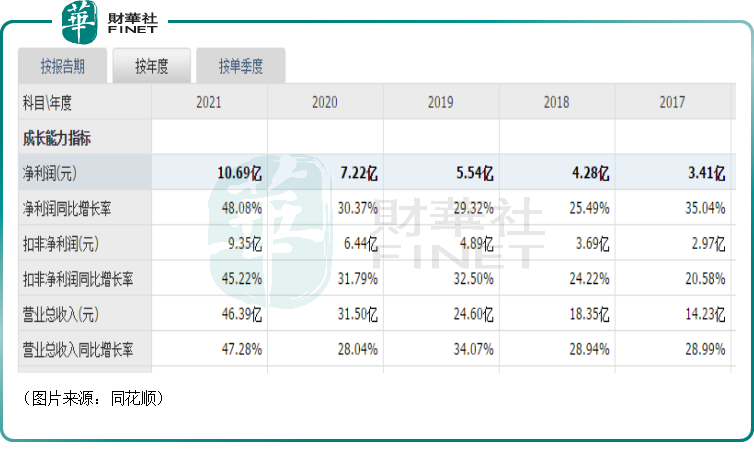

數據顯示,多年來,該公司的營收和歸母淨利潤一直在雙雙增長,且增速很穩健。

而凱萊英不久前披露,公司預計在2022年上半年實現營收47.91-50.58億元,同比增長172.18%-187.37%;實現歸母淨利潤16.44-17.43億元,同比增長282.99%-305.97%。

這也就是說,凱萊英2022年上半年的營收和歸母淨利潤已經雙雙超過了2021年全年,其中歸母淨利潤更是超出許多。

結合一季度的業績來看,該公司預計在二季度實現營收27.29-29.96億元,同比增長177.64%-204.83%;預計二季度實現歸母淨利潤11.45-12.44億元,同比增長316.33%-352.21%,環比增長129.46%-149.3%。

華西證券、中信建投證券、中泰證券、國金證券均表示凱萊英預告的上半年業績超出了預期,尤其是利潤端。

CXO行業前景依然被看好

從產業鏈的角度來看,CDMO是CXO(醫藥外包)產業的一個環節,而CXO的發展前景又和醫藥行業的研發投入息息相關。

因此作為CDMO環節的龍頭,凱萊英是否能延續高速增長的業績,主要也取決於醫藥行業的研發投入。

西南證券研報顯示,從絕對值來看,全球醫藥行業研發投入從2010年的1090億美元增長到2019年的1434億美元,復合增長率為3%,預計2020-2025年全球醫藥研發仍將以3%至5%的速度穩步增長。

但是目前藥物研發存在著成本持續升高,周期不斷加長,且研發賽道擁擠,競爭愈加激烈等問題,研發生產外包逐步成為藥企降低成本的重要方式之一。

歐美CDMO行業起步早,技術、服務和全球化佈局更成熟,但相比中國、印度等新興國家市場,歐美國家人力成本、原材料成本高昂。2005年開始,陸續有禮來、阿斯利康和輝瑞等大型國際制藥企業關閉全球範圍内的生產工廠,轉而將生產需求外包至成本較低的中國、印度等國家的企業,我國CDMO行業迎來快速發展。

華安證券研報則顯示,全球藥物研發外包服務(CXO)市場規模由2015年的443億美元增至2019年的626億美元,復合年增長率為9%,預期2024年將增至961億美元,復合年增長率為8.9%。

而2015年至2019年中國CXO行業整體復合增速是全球復合增速的兩倍以上,預計到2024年中國CXO市場將達到221億美元,復合增速達到26.5%,其中臨床板塊佔據最大份額達到137億美元。

具體到CDMO環節,根據Frost&Sullivan統計數據,2020年,全球醫藥CDMO市場規模(包括化學藥、生物藥)為554億美元。其中,全球化學藥CDMO、生物藥CDMO市場規模分别為375、179億美元,中國醫藥CDMO市場規模為46億美元(約317億元)。

展望2022-2026年,受全球醫藥研發投入增加、研發生產外包率提升等因素驅動,Frost&Sullivan預計全球、中國醫藥CDMO市場規模將分别增長至1066、195億美元,復合增速分别為13.74%、30.03%。

從競爭格局來看,在凱萊英最看重的小分子CDMO領域,目前主要有合全藥業(藥明康德子公司)、康龍化成、博騰股份(300363.SZ)、九洲藥業(603456.SH)等競爭對手。

從歷年的收入來看,合全藥業是我國小分子CDMO領域的老大,其次才輪到凱萊英。

在集中度方面,根據Frost&Sullivan的數據測算,2020年,全球CDMO企業的CR15約為37.8%。其中,國内企業藥明康德、凱萊英的市場份額約為1.33%、0.82%。

綜合而言,CDMO領域的集中度並不太高,凱萊英等國内龍頭後續還有很大的整合空間。

結語

值得一提的是,此前因為股價持續多年上漲,CXO概念股的估值一直比較高,這也是讓一些投資者望而卻步的地方,凱萊英也是如此。

而經過2022年這段時間的股價下跌和業績飙增,橫向比較來看,凱萊英目前的估值已經要低於行業平均水平;縱向比較來看,該公司的估值也在大幅下降後來到了幾年前的水平。

綜合來看,當下的凱萊英或許已經具備了不錯的投資價值,其股價的後續走勢值得關注。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)