「股神」巴菲特的旗艦伯克希爾(BRK.US)公佈的2022年6月30日止第2財季業績似乎不太理想。

季度總收入同比增長10.22%,至761.8億美元,但由於投資及衍生品合約的賬面虧損669.19億美元,季度股東應佔淨虧損高達437.55億美元,相較去年同期為淨利潤280.94億美元。

2022年上半年,伯克希爾的總收入同比增長9.93%,至1,469.9億美元;受第2季投資賬面虧損的影響,上半年股東應佔淨虧損亦高達382.95億美元,相較上年同期為淨利潤398.05億美元。

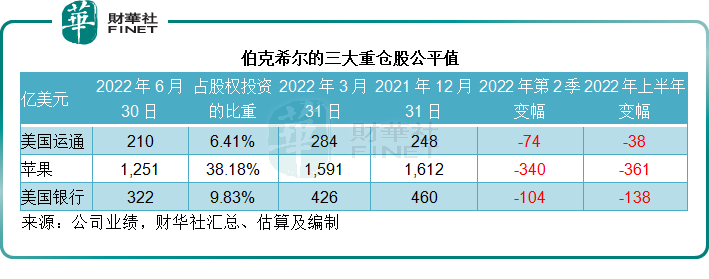

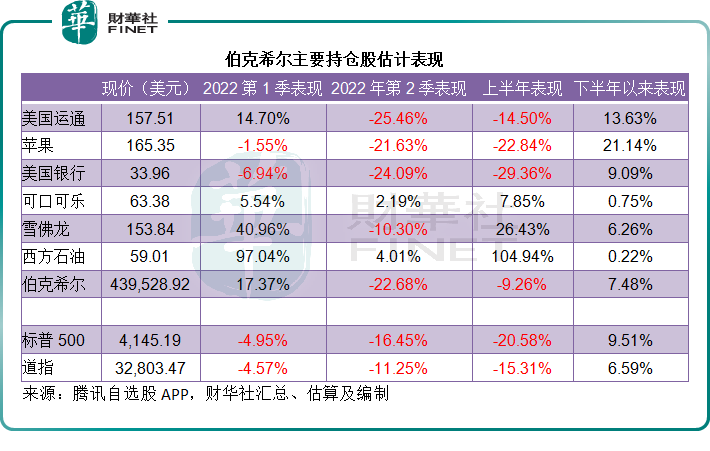

這一筆未確認虧損中,於蘋果(AAPL.US)的持股賬面虧損或最為顯著。

截至2022年6月30日止,伯克希爾持有的蘋果股份公平值為1,251億美元,而年初(即2021年12月31日)時為1,612億美元,2022年第1季末(即2022年3月31日)為1,591億美元,意味著第2季的蘋果持股賬面虧損高達340億美元,相當於期内投資及衍生品合約賬面虧損的50.81%,上半年的持股賬面虧損則達到361億美元。

除此以外,伯克希爾的另外兩大重倉股運通(AXP.US)和銀行(BAC.US)於期内亦見賬面虧損,見下表。

如何看待伯克希爾的虧損?

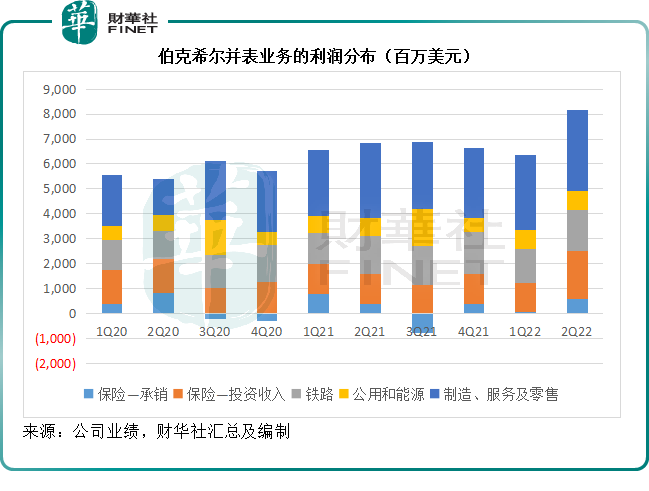

伯克希爾的並表業務包括:1)保險和再保險業務;2)鐵路貨運業務;3)公用和能源業務;4)製造業務;5)服務和零售業務。

其中保險和再保險業務是伯克希爾最為倚重的業務。

伯克希爾將其保險業務視為兩個部分——承銷和投資,承銷業務由保險公司的高級管理層負責,而投資業務則由伯克希爾的主席兼CEO巴菲特以及伯克希爾的企業投資經理們負責。

伯克希爾的保險子公司持有巨額資金,主要為「浮存金」,亦即未支付的賠付和賠付調整費用、壽險、年金和相關保險負債、未賺取的保費和其他責任減去費用之後的資金。

簡單來說,就是尚未動用的保費收入、未支付賠付、未付費用等的總和。由於這部分資金在短期内無需動用,伯克希爾利用這些資金投資來賺取回報。

截至2022年6月末,伯克希爾的浮存金為1,470億美元,與2022年初持平。

2022年第2季及上半年,伯克希爾的保險業務承保業務淨利潤分别為5.81億美元和6.28億美元,意味著其承保業務足以抵消成本且尚有盈餘,動用這些浮存金無需支付費用(即利息)。

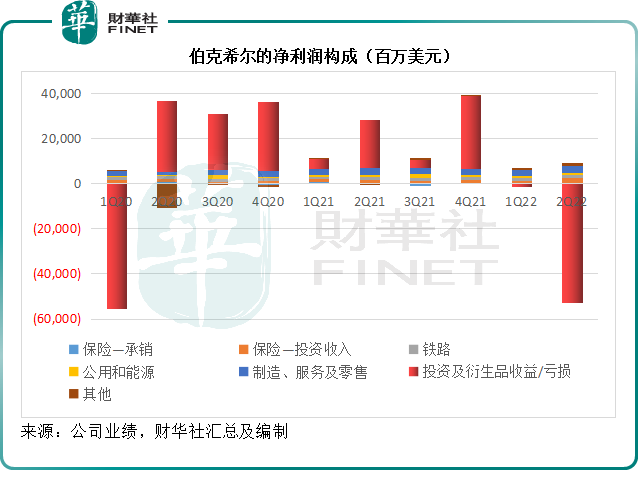

見下圖,伯克希爾的季度業績中,紅色柱所代表的「投資及衍生品虧損」是其各期業績中佔比最大的盈利或虧損來源。2022年第2季,投資及衍生品的虧損最為嚴重,與2020年第1季疫情剛出現時的情況如出一轍。

從圖中可見,紅色柱一時高起、一時低伏,是影響伯克希爾整體業績表現的最關鍵因素。為了便於分析,我們暫且將紅色柱移走,看看其並表業務表現如何。

見上圖,不考慮投資及衍生品損益,伯克希爾2022年第2季的並表整體業務表現是近兩年的最優。

保險承銷業務第二季稅後利潤增加但上半年利潤下降,主要因為GEICO索賠率增加導致承銷利潤下降;再保險的承保利潤增加,反映外匯匯率收益增加(因非美元保險合約負債增加,強美元改善壽險業績)。

鐵路業務稅後利潤增加,主要因為每單位收入增加,部分抵消了整體貨運量下降和燃料成本增加的影響。

公用事業和能源業務的稅後收益增加,主要因為股權投資收益增加,以及天然氣管道和北方電網(Northern Powergrid)業務的利潤上升,部分抵消了受監管公用和房地產經紀業務的收益下降。

製造、服務和零售業務的稅後利潤增加,因為上半年產品和服務需求相對理想,但是伯克希爾承認,其仍面對原材料、貨運、勞動力和其他輸入性成本增加的負面影響。

伯克希爾投資業務的收入分類

如前文所述,保險業務中,保險承銷業務由保險公司的職員負責,而投資由巴菲特和他的投資同事負責。

巴菲特所負責的投資業務,收益又分為兩類,一類是投資收入,另一類是投資收益。

投資收入為利息、股息收入,其中利息主要為債券投資所帶來的定息收入,而股息收入則來自股權投資標的產生的股息,這是一筆穩定的現金流入補充。

從上圖可見,橙色柱所代表的投資收入佔了伯克希爾頗大的收益比重,而且維持穩定。該公司表示:保險投資稅後收益增加,主要因為股息收入增加和利率上升。

投資收益是指投資資產的已實現和未實現收益,也就是上圖中紅色柱所代表的「投資和衍生品損益」。已實現收益是已出售投資標的所確認的收益。未實現收益是未出售投資標的的公平值差額,簡單來說,某一期的未實現投資收益就是期末投資資產的公平值減去期初公平值之差。

伯克希爾一再強調:投資和衍生品損益(不論已通過出售確認還是僅僅為市價變動的未確認),對於了解其季度或年度業績以及衡量其業務的經濟表現意義不大。這些收益和虧損已經並將繼續導致其收益大幅波動。

什麽因素導致伯克希爾的投資收益大幅波動?

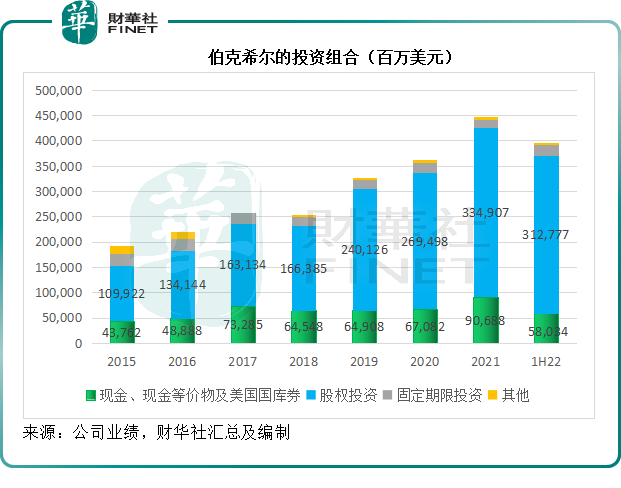

伯克希爾的投資組合中,股權投資佔了大部分,見下圖。

這些股權投資中,又以美股為主,儘管也有不少外國投資,例如比亞迪(01211.HK,002594.SZ)、伊藤忠商事等,但比例遠不及美股。

所以,伯克希爾的投資組合賬面損益隨美股表現大幅波動。

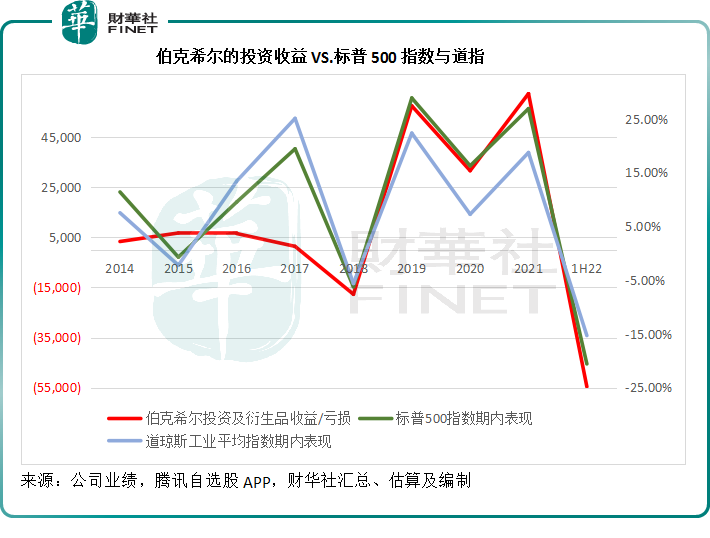

見下圖,伯克希爾的投資及衍生品損益與標普500指數和道瓊斯工業平均指數的表現基本上重合,有極大的關聯性。

為什麽我們的圖中不包括反映科技股走勢的納斯達克指數?這是因為伯克希爾的投資組合以美股藍籌為主,科技元素較少,也因為一個蘋果已經頂上了許多科技股。

除了蘋果這一極大重倉股外,伯克希爾尤其鍾愛消費類股如可口可樂(KO.US),金融股如美運通,最近更大手筆加倉石油股,包括雪佛龍(CVX.US)和西方石油(OXY.US)。

從上圖可見,2022年上半年,標普500指數和道瓊斯工業平均指數均經歷了大跌,這兩大指數的累計跌幅分别達到20.58%和15.31%,主要因為高通脹,引發了美聯儲收緊貨幣政策的步伐加快,也因此令資本市場的利率上揚,資金成本增加,股市的資金被抽走——高利息導致融資融券規模收縮,資金規避風險轉向更為穩妥的資產。

除此以外,高通脹以及收緊貨幣政策所帶來的強美元,將促使國内消費者降低消費意願,而更青睐進口產品(因為美元強勢),這無疑會對本土的消費股構成負面影響。

同樣,伯克希爾最大持倉蘋果,受到了美元強勢、供應鏈不暢順、芯片緊張等負面因素的影響,市場擔心其業績增長放緩,也順勢在美聯儲趨「鷹」的預期中降低對其估值。

這是美股整體向下背後的邏輯。

驅使西方央行加息的高通脹中,能源價格上揚是最重要的因素,所佔的權重也最大,在一個受到美股整體氛圍影響的投資組合中,增加能源股的比例,有助於對衝通脹風險,這或是巴菲特增持雪佛龍和西方石油的原因。

截至2022年6月30日,伯克希爾持有的雪佛龍和西方石油股份公平值分别為237億美元和93億美元,分别佔其股權投資公平值的7.23%和2.84%,合共逾10%。

除此以外,伯克希爾於西方石油的累計永續優先股合計清算價值為100億美元,並可選擇以每股59.62美元的價格買入最多8,386萬股西方石油普通股。優先股的股息為每年8%,而且可選擇以105%的贖回價贖回。這一換股價較西方石油現價59.01美元具有1%的溢價。

合計來看,伯克希爾於西方石油的敞口有193億美元,其中大部分為定息債券,當油價上漲時,可選擇轉換為股份,把握油價上漲對石油股的推動機會,而在油價穩定下來時,又能通過優先股獲取8%的定息收益,無需擔心西方石油的業績是增長還是下降,優先股的派息次序都在普通股之前,由此可見伯克希爾的對衝意圖。

見下表,2022年第2季和上半年,美股大跌,標普500指數和道瓊斯工業平均指數的跌幅均在雙位數,而蘋果和金融股的跌幅更有過之而無不及,但是雪佛龍和西方石油卻反其道而行之,均逆市造好,可見其對衝效果。

伯克希爾的虧損會是一次性嗎?

從上表可見,下半年以來,美股整體指數以及伯克希爾的主要持倉股均已出現大幅反彈,其中蘋果的反彈幅度最大,下半年以來已累計上漲21.14%。

但正如我們在《通脹與匯率,蘋果也躲不過的「殇」》一文中所提到的,蘋果9月財季收入增長或有望超出6月財季,但仍將繼續受到經濟放緩、通脹、供應鏈以及美元強勢所影響,前景不是太樂觀。

除此以外,能源價格上漲所帶來的通脹似乎仍未有偃旗息鼓迹象,下半年的通脹壓力猶存。值得留意的是,由於就業數據理想,最近有指美聯儲下次議息會更「鷹」,這將加大短期内的股市波動。

另一方面,美聯儲不惜代價收緊貨幣政策以壓抑通脹的後果,將對國内消費和經濟增長構成壓力,伯克希爾所鍾情的消費類股前景更加不明朗。

因此,就算上半年已因為未確認虧損而降低了伯克希爾的投資賬面值,但由於下半年的加息和經濟增長放緩憂慮,短期的投資回報未必就能回升。不過,能源股的逆向走勢或多或少可減緩其投資組合的起伏。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)