8月11日,億緯鋰能(300014.SZ)發佈了一則重磅公告,引發市場廣泛關注。

億緯鋰能公告稱,擬向特定對象發行股票募集資金不超過90億元,扣除發行費用後全部用於投資動力儲能鋰離子電池產能建設項目(「乘用車鋰離子動力電池項目」+「HBF16GWh乘用車鋰離子動力電池項目」)和補充流動資金。

其中,乘用車鋰離子動力電池項目總投資金額43.75億元,項目達產後,將形成年產約20GWh 46系列動力儲能鋰離子電池產能。HBF16GWh乘用車鋰離子動力電池項目總投資金額41.27億元,項目達產後,將形成年產約16GWh方形磷酸鐵鋰電池產能。

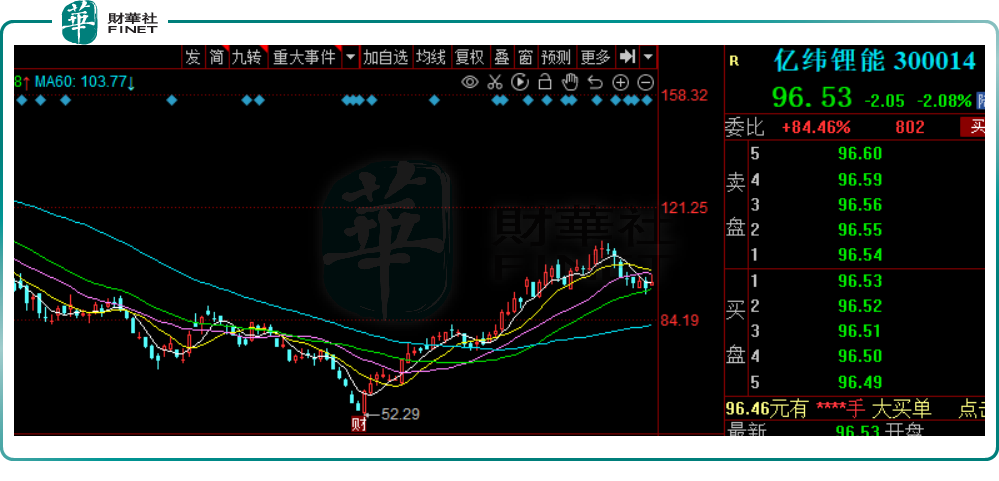

在二級市場,億緯鋰能股價並未受此提振,8月12日,該股報收96.53元/股,下滑2.08%,最新總市值為1832.9億元。

值得注意的是,這並不是億緯鋰能第一次這樣大手筆擴產了。2021年底,億緯鋰能公告稱,計劃在湖北荊門市完成固定資產投資305.21億元,徵地約3000畝,建設年產152.61GWh的動力儲能電池產業園項目,該產業園也將是全球最大的動力儲能電池產業園。

在今年3月舉行的中國電動汽車百人會上,據億緯鋰能董事長劉金成透露,億緯鋰能已宣佈了總計200 GWh的電池建設方案,並將在年底建設完成。

在全球動力電池加速擴張浪潮下,億緯鋰能豪橫擴張,多次不惜重金投資,其在產能、財務等方面能否吃得消?成為不少投資者擔心和顧慮的地方。

01加速擴產的背後:企圖突圍高端市場

當前,億緯鋰能的業務體系主要分為消費電池(包括鋰原電池、小型鋰離子電池、圓柱電池)與動力電池(包括新能源汽車電池及其電池系統、儲能電池)兩大部分。

據中國動力電池聯盟數據顯示,今年7月億緯鋰能動力電池裝車量為0.58GWh,位居國内動力電池裝車量第七名,處於行業第二梯隊。

在動力電池技術路線方面,億緯鋰能堅定「方形鐵鋰」+「三元大圓柱技術路線」。

在新能源汽車和儲能市場超預期發展的背景下,GGII預測,2025年全球動力電池出貨量將達到1550GWh,儲能電池出貨量將達到416GWh,邁入TWh時代,未來動力儲能電池市場將達到萬億級别市場規模。

與此同時,大圓柱電池技術正站上「風口」。市場認為,大圓柱電池將是未來中高端電動汽車動力電池的發展方向。

資料顯示,46系列大圓柱電池由特斯拉率先應用於其Model Y的生產制造並已實現批量銷售。根據特斯拉成本測算展望,4680電池相比2170電池,能量密度提升5倍、續航里程提升16%。未來通過材料改進、設備升級等,續航里程淨增長將高達56%,生產成本則有望降低54%。

特斯拉把大圓柱作為核心量產工藝的突破點,已確認在Semi卡車和Cybertruck上使用46800 電池,並在2022年年底前實現新型4680圓柱電池的大規模生產。除了特斯拉外,寶馬等國際高端車企也蠢蠢欲動。

為滿足大圓柱電池需求量,國内外電池廠商正加緊佈局。其中,松下、LG化學均計劃於2023年實現量產;寧德時代已規劃8條產線對應12GWh的大圓柱產能;億緯鋰能、比克等也在積極佈局相關技術。

在國内,億緯鋰能是4680電池領域進展較快的企業。2021年底億緯鋰能率先投建20GWh的大圓柱產線。就在近日,公司首件搭載46系列大圓柱電池的系統產品在研究院中試線下線。

根據規劃,億緯鋰能大圓柱電池2023年有望迎來放量大年,達10GWh產能,2024年20GWh全部達產。

據光大證券測算,在特斯拉的技術引領下,預計2025年全球4680電池裝機量預計將達264GWh,在動力電池中的滲透率達到22%。

風口下搶先佈局,億緯鋰能或有望憑借大圓柱技術突圍動力電池高端市場。對二線電池廠商而言,這或許能成為他們躋身一線陣營的希望。

02不容忽視的風險點

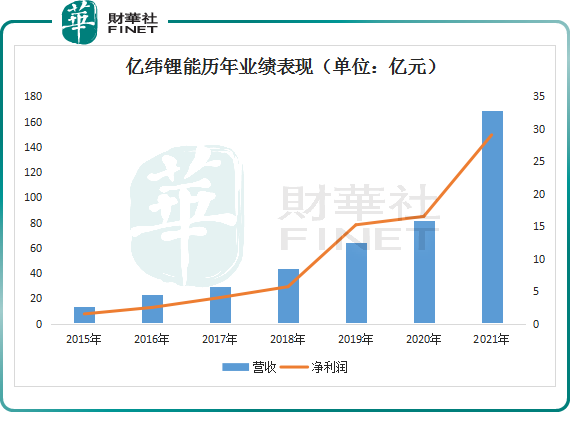

從經營業績來看,億緯鋰能的營收、淨利潤整體呈現逐年增長態勢,如下圖。財報顯示,公司營收從2015年的13.49億元增加至2021年的169億元;淨利潤方面,公司2015年淨利潤僅1.51億元,2021年已提升至29.06億元。

尤其是近兩年,受益於新能源汽車和儲能產業爆發式增長,億緯鋰能的動力電池業務快速增長,從而帶動公司業績呈現大幅增長。

數據顯示,2021年億緯鋰能動力電池業務收入100.07億元,同比增長146.25%;消費電池業務實現營收68.76億元,同比增長67.79%。報告期内,公司實現營收169億元,同比增長107.06%;歸母淨利潤為29.06億元,同比增長75.89%。

2022年以來,上遊材料價格急劇上漲,億緯鋰能淨利潤承壓。數據顯示,在一季度公司營收67.34億元大幅增長127.69%的情況下,其歸母淨利潤為5.21億元,同比下降19.43%;公司毛利率為13.75%,相較於去年同期的26.94%,下滑13 .19個百分點。

雙碳背景下,新能源汽車市場蓬勃發展,帶動動力儲能鋰電池市場需求井噴,未來億緯鋰能等頭部企業有望繼續享受行業的增量紅利。

不過,在億緯鋰能大刀闊斧地擴產下,億緯鋰能也應警惕產能過剩及經營業績不佳等各種風險。

據億緯鋰能在募資公告中透露,至2027年,本次募投項目釋放產能約34.2GWh,本次募投項目、乘用車動力電池項目(三期)及截至2022年6月30日其他已開工建設的動力儲能電池項目釋放產能約100GWh,與公司現有產能規模合計約131GWh,佔同期全球動力電池需求量的比例約為5.49%,佔比仍有提升空間。

然而,若未來電池行業市場環境或技術路線發生較大變化,或公司下遊市場開拓不及預期,億緯鋰能可能會面臨產能過剩的風險。

與此同時,在億緯鋰能角逐市場過程中,在經營業績方面存在著一些小瑕疵,如企業常遇到的存貨及應收賬款激增等方面的問題。

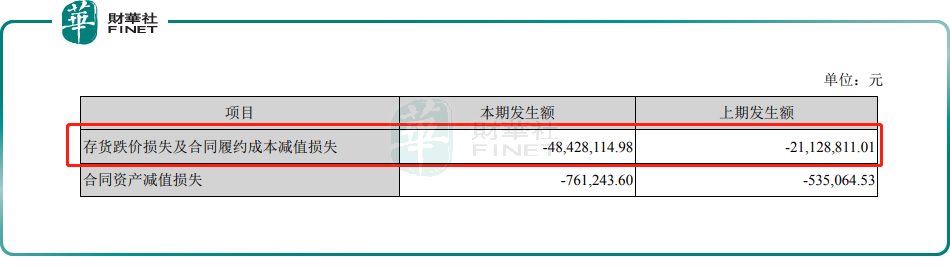

2022年3月31日,公司存貨賬面餘額為48.23億元,佔流動資產的比例為23.86%,相較於2021年末的20.37%,提高了3.49個百分點。2021年億緯鋰能資產減值損失中,因存貨跌價損失及合同履約成本減值損失為4842.8萬元,較2020年的2112.8萬元增了1.29倍。

因此,隨著存貨提升,億緯鋰能可能面臨存貨跌價風險也在提升。

應收賬款方面,2022年3月31日,公司應收賬款賬面金額為55.29億元,佔流動資產的比例27.35%。億緯鋰能表示,若客戶出現支付困難,賬款無法回收時將對公司的現金流和經營情況產生不利影響。2021年,億緯鋰能應收賬款壞賬損失為1.71億元,同比增長110%。

此外,行業競爭風險方面亦不能忽視。在全球動力電池加速擴張浪潮下,市場需求會進一步向更具強大技術實力和產品品質保障的企業傾斜,頭部陣營的競爭將愈加激烈,億緯鋰能壓力不小。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)