地產行業的深度調整,令物管板塊由大漲瞬間轉向大跌。

Wind數據顯示,在2020年底,港股33只物管股累計市值達7172億港元,但截止今年8月15日,43只股組成的物管板塊總市值卻降至3171億港元。一年多時間,整個板塊市值縮水了4000億港元。

根據富途牛牛數據,内地物業管理板塊自去年下半年開始開啓了跌跌不休的模式。板塊指數暴漲又暴跌,令不少投資者表示「看不懂」。

在板塊大跌的這段時間里,有一半的物管股股價慘遭腰斬,其中就包括西南物管市場的一哥——金科服務(09666.HK)。

金科服務股價自去年2月觸頂後一路下行,不斷創出新低。近日最低點下探至9.22港元,較最高點時削掉了近90%。如今公司總市值僅剩70餘億港元,市盈率(TTM)為5.48倍。

股價持續低迷,金科服務到底經歷了什麽,難道未來發展沒有希望了嗎?

降至冰點的市場情緒

物管行業與地產行業有著極高的緊密度,因此地產行業的風吹草動,對物管行業來說並不是什麽好消息。

2020年下半年「三道紅線」出爐後,不少憑借高周轉壯大的國内房企越來越吃不消。隨著時間的推移,地產行業如今正迎來償債高峰,進而影響到業務的擴張和新房的交付。

國内很多上市物管企業對地產母公司有比較嚴重的依賴,若母公司業務停擺,物管企業的在管建築面積增長也受到衝擊,非業主增值服務也將難以幸免。

特别是那些有債務問題的房企,隨著市場信任產生了變化,下屬物管企業是否會受到債務拖累俨然已成為市場的憂慮。恒大物業(06666.HK)那134億存款的「消失」之謎,就是很典型的例子。

就目前看,整個物管行業的這種憂慮持續在加深,市場情緒已降至了冰點,導致資金紛紛換賽道,進一步抑制估值的修復。

那市場對金科服務是否也有這種憂慮?

金科服務的母公司金科股份(000656.SZ)是國内知名的千億房企,行業的變化也令金科股份有點不好受。

2021年,金科股份實現銷售額1876億元,同比下降15.99%;同年實現營收1123.1億元,同比增長28.06%;歸母淨利潤36.01億元,同比大幅下降48.78%,為2015年以來首次淨利潤下滑。

進入到2022年上半年,金科服務預計業績大幅轉虧,預計虧損額為13億元-18億元,上年同期盈利37.05億元。對於業績下降的原因,金科股份表示:報告期内受多地新冠疫情頻發、行業政策持續調控及現金流安排等因素影響,公司竣工交付項目規模減少,導致整體結轉規模下降;同時,受行業變動影響,公司採取降價促銷及專項去庫存等措施刺激銷售回款,導致毛利率降低、銷售費用增加。

此外,金科股份手頭有點緊張,債務問題逐漸顯露出來。

近期,金科股份4000餘萬的商票逾期未兌付引來市場關注。而在2022年一季度,金科服務逾2200億元的流動負債中就有43.28億元短期債、100.12億元應付票據和237億元一年到期非流動性負債。

而一季度末,金科股份貨幣資金為218.82億元,期末現金及現金等價物餘額僅有208.16億元,顯然存在較大的資金缺口。

基於此,5月12日,標普將金科股份的發行人信用評級從「BB-」下調至「B+」。評級下調的原因是,在過去幾個月銷售額下降的情況下,金科股份用手頭的現金償還債務後,該公司現在沒有足夠的流動性空間來消化不利的行業狀況。儘管2022年的監管環境對於開發商來說相對良好,但艱難的運營環境可能會繼續給公司的銷售和利潤率帶來壓力,導致信用指標下降。

為此,金科服務大方的向母公司「輸血」:在7月29日,金科服務發佈公告稱,將向金科股份提供不超過15億元,年化利率為8.6%的貸款。

公告發出後的首個交易日,金科服務股價應聲下挫,8月1日大跌37.37%,創出上市以來最大單日跌幅。

至於二級市場「用腳投票」,市場的擔心並不在於這一筆交易是否合規,實際上是對此類物業子公司未來是否要繼續補母公司的財務窟窿,以及其更長遠的財務獨立性產生了疑慮。

8月1日,小摩發佈研報稱,將金科服務評級由「中性」下調至「減持」,目標價由19.5港元下調至10港元。公司公佈向控股股東提供15億元借款,該行認為市場會對此作出負面反應。

小摩表示,即使有博裕資本作為金科服務戰略投資者,似乎也無法阻止這類或被質疑的交易,擔心是否未來會出現更多類似的交易,而且借貸並不是第一筆與控股股東的關聯交易。

很顯然,金科服務此次向母公司借出巨額款項,再次使市場造成物管股的負面情緒升級。8月1日當天,在金科服務帶頭領跌的情況下,碧桂園服務(06098.HK)、雅生活服務(03319.HK)等不少物管股股價亦隨之下挫。

市場的情緒有點崩,那金科服務的基本面有問題嗎?

槓槓的基本面

有意思的是,與低迷的股價相比,金科服務的經營狀況十分健康,可以用「優異」來進行評分。

我們先看金科服務的市場地位:

連續六年保持西南地區市佔率第一;連續六年被中指院評為中國物業服務百強企業綜合實力TOP10;獲得中指院頒發的2021中國物業服務上市公司市場拓展能力TOP3;獲得中指院頒發的2021中國物業服務上市公司社區增值服務能力TOP4;獲得中指院頒發的中國物業科技賦能領先企業Top3。

這些成績,足以證明金科服務是物管行業的尖子生,在業内具備一定的領先優勢。

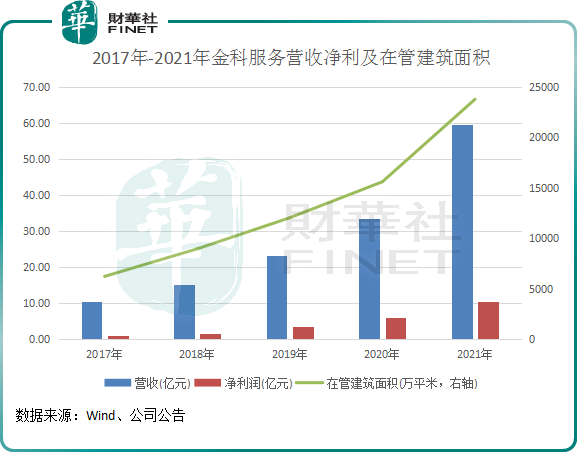

成績單方面,金科服務營收和淨利潤逐年快速增長。2021年,其營收和淨利潤分别達59.68億元和10.57億元,2017年-2021年復合年增幅分别高達54.51%及74.5%,相當的優秀。

經營業績的高增,正是受益於金科服務在管建築面積的迅猛增長。2021年,金科服務的在管建築面積達到2.38億平方米,擠進全國前十,較2017年翻了近三倍。

行業上那些過度依賴母公司「下發」項目才能擴大規模的物管企業,顯然面臨的不確定風險更大,若母公司新房交付出現大倒退,將嚴重拖累物管企業的經營業績。

不同的是,金科服務則屬於比較好強的一家企業,自力更生能力並不弱。近些年,依靠「外拓+收並購」,金科服務漸漸脫離了母公司的「懷抱」。

截至2021年12月31日,金科服務合約管理面積共計約3.60億平方米,獨立第三方佔比約62.9%,較2020年同期提升6.6個百分點;年内新增合約管理面積約9300萬平方米,其中約86.3%來自獨立第三方;於2021年12月31日,集團在管面積共計約2.38億平方米,其中獨立第三方佔比約57.7%,較2020年同期提升9.1個百分點。

2022年,金科服務外拓能力有望繼續提高。公司管理層在此前業績會上透露,公司2022年在管面積增長目標在1億平方米以上,而新增管理面積中5000萬平方米以上來自外部直拓,4000萬平方米來自收並購,大約1000萬平方米來自地產交付。

以上是金科服務在物業管理這塊「老本行」的成績,在業務延伸方面,金科服務也在大力進行探索。

按業務劃分,金科服務有空間物業服務、社區增值服務(家庭生活、園區經營和家居換新等服務)、本地生活服務(餐食、餐食供應鏈、酒店管理)和數智科技服務(智能設計、智慧案場等服務),呈現出多業態、多元化的發展態勢。

當下,國内多業態物業管理發展剛處於起步階段,是迎合消費升級趨勢而演進的。從服務視角介入城市和生活,滲透更廣泛的空間場景,物管企業將有「礦」可挖。

金科服務的多業態轉型雖然規模不大,但有所成效。

2021年,公司社區增值服務收入約為14.95億元,同比飙升566.1%;本地生活服務收入4.74億元,同比增長121.7%;數智科技服務收入9950萬元,同比增長108.6%。該三塊業務2021年的收入比重已達到34.6%,非物業管理業務板塊收入比重的上升,有利於企業增強抗風險能力,抵消地產行業變動帶來的不利影響,從而提升企業的估值。

行業機會大於風險

物業管理與人們的生活息息相關,碧桂園服務首席財務官黃鵬近日表示:物管百年之後還在,但是服務或者企業模式或會改變。

黃鵬的觀點,言外之意便是通過創造社會價值,可以從物管市場中挖掘出更多的增長機會。

不可否認,目前物管賽道依然是一條好賽道,長期看發展前景並不賴。這主要體現在以下方面:

一、相較於重資產且舉債高的地產行業,物管行業屬於輕資產行業,現金流穩定,無需舉債經營,只要不亂來,暴雷的概率極小。

以金科服務為例,過去每年的資本性支出均不超過億,而每年有數億的經營活動現金流量;同時,金科服務現金流充裕,2021年底現金及現金等價物達49.22億元,可支撐公司探索新業態。

二、政策支持。地產受政策影響極大,但物管行業更多的是受政策的扶持,「社區+物業+養老」模式是政策推進的大方向。因此,物管行業的政策潛在風險極低,相反長期將受益於政策的推動。

三、美好生活是人們的追求,正促進物管市場正走向穩增長、多元化服務的道路上。行業參與者通過拓寬物業服務的邊界,將整個城市看作一個大的物業社區進行運營和管理,豐富人們的生活以及提升生活質量,有利於挖掘出更大的市場。

據國海證券測算,2030年,預計全國物業管理總體市場規模達2.13萬億元,較2020年增長近87%。

四、對於頭部企業來說,市場集中度的提升將帶來重大歷史契機。在當前面臨復雜營商環境的大背景以及基層治理框架約束下,中金公司認為未來物業行業將整體向專業化、市場化發展,物業企業基礎服務盈利能力也將穩步向均值回歸。

可以預見,未來物業行業的收並購將持續進行,行業整合加速,行業集中度將進一步提升。

回到金科服務,短期内,公司或會繼續受到整個市場的負面情緒,以及公司「輸血」母公司帶來的市場反應所影響,估值提升有難度。

但從公司基本面和行業中長期發展前景看,金科服務的未來有著不少的想象空間。畢竟,金科服務是物管行業的頭部企業,綜合競爭力不弱,在市場集中度不斷提升的背景下,強者恒強本色有望進一步凸顯。

我們還需要耐心等等金科服務的價值回歸。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)