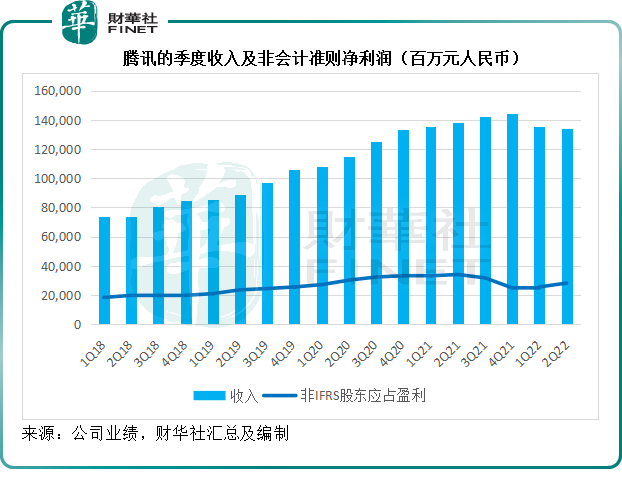

社交巨頭騰訊(00700.HK)截至2022年6月30日止的上半年業績顯露疲勢,第2財季收入更首現同比下降。

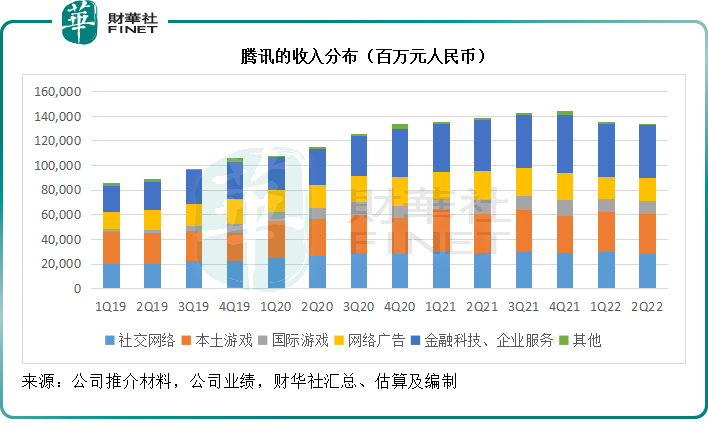

第2季收入按年下降3.06%,至1340.34億元(單位人民幣,下同),加上第1季收入大致與去年持平,導致騰訊的上半年收入按年下降1.48%,至2695.05億元。

廣告收入和遊戲業務隨國際大環境需求不振影響,是拖累其收入表現的主要原因。

今年上半年以來,Meta(META.US)、蘋果(AAPL.US)等國際互聯網企業都面臨消費需求增長疲弱,平台經濟收入支柱——廣告收入增速放緩等影響。在如此大環境中,騰訊的上半年收入增速不再,似乎有迹可循。

第2季騰訊的股東應佔淨利潤同比下滑56.28%,至186.19億元;上半年股東應佔淨利潤則按年下滑53.48%,至420.32億元。

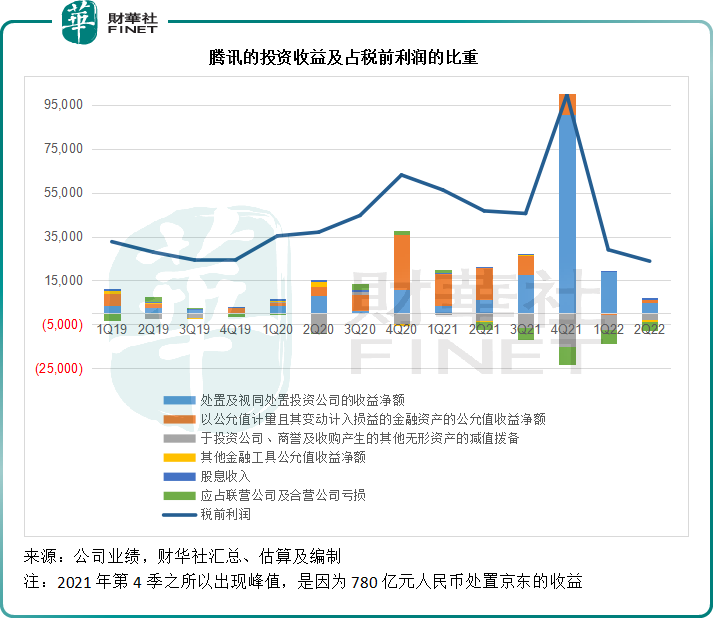

筆者認為,全球股市受美聯儲和歐洲央行加息影響,遭受抛壓,拖累了投資大戶騰訊的投資賬面回報(將在下文論述),是導致其賬面利潤急挫的主要原因。

如果不考慮這些賬面損益,以及非持續性款項,騰訊的第2季非會計準則股東應佔淨利潤實際上為281.39億元,按年下降17.33%;上半年非會計準則股東應佔淨利潤為536.84億元,按年下降20.06%。

儘管第2季及上半年利潤見雙位數降幅,在騰訊公佈業績之後,其股價卻出現反彈,讓該股暫時走出了近日頻頻跌破300港元關口的陰霾,重上逾310港元水平。

疲弱的環球經濟環境、消費信心不足、全球遊戲產業下行,騰訊在短期内似乎難以走出這樣的掣肘,那麽為何投資者又忽然對其恢復信心呢?

態度決定一切

誰都無法單槍匹馬扭轉大環境,即便市值規模大如蘋果、騰訊,在時代的洗禮下也只能默默接受。

但是,與其表決心,不如從行動上來證明自己的態度。

騰訊的第2季業績表現差強人意,但在業績發佈會上,它改變現狀的態度還是赢得了市場的好感。

在公佈業績之前,騰訊取消員工餐飲方面的福利,成為熱搜,似乎已經顯露出該巨頭開源節流的決心。

騰訊在第2季業績發佈會上就提出了降費提效的具體措施如下:

1)關閉部分非核心業務,例如線上教育、電商、直播遊戲等;

2)優化表現不佳的業務,例如虧損的數字内容服務、規模較小的社交媒體產品;

3)收緊對營銷項目的管控,銷售及營銷開支按年下降21%;

4)將國内所有自營服務移到騰訊雲上,以提升成本效率;

5)優化員工結構和控制員工成本,員工人數較上季減少大約5000人。

在復雜多變的宏觀經濟環境中,騰訊還提出其他效率提升措施,以支持盈利能力的回升:

雲業務方面:1)縮減虧損的業務互動以提升盈利能力;2)將業務重點更多的放在内部開發產品,尤其PaaS和SaaS以優化增長質量。

支付服務方面:1)管理資金渠道,以降低單位交易成本;2)聚焦高增值服務的開發和運營。

長視頻業務方面:1)優化内容開支和更專注於資本投入回報;2)協調用戶定價,以提升每用戶價值(ARPU)。

視頻號業務方面:1)隨著業務生態群聚效應的提升,降低内容採購;2)優化貸款和服務器使用率,以降低視頻觀看的單位成本。

在季度業績中,騰訊還表示會在受歡迎的視頻號中推出信息流廣告,這或為其開辟新的收入來源。

社交平台及廣告能否觸底反彈?

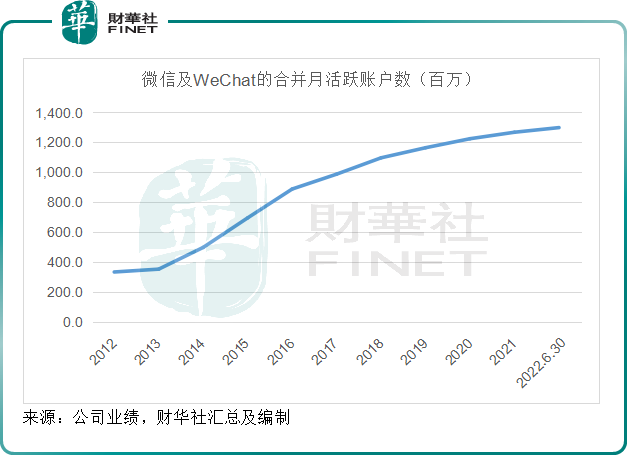

2022年6月30日,微信及WeChat的合並月活躍賬戶數為12.991億,較上季增加10.8百萬,較去年同期增加47.7百萬;相比之下,全球用戶規模最大的Facebook,2022年6月末用戶較上季下降2百萬,較去年同期增加39百萬,至29.34億。

顯然,微信及WeChat的增幅繼續領先同行,但是從下圖可見,其用戶增速已現疲勢。

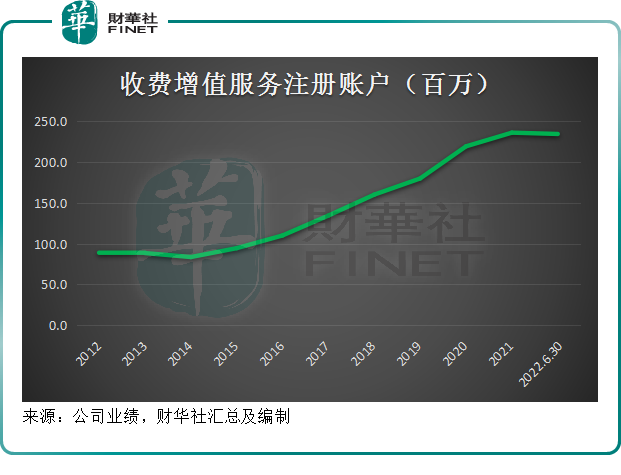

收費賬戶方面,騰訊2022年6月30日的收費增值服務注冊賬戶數為2.347億,較上季減少4.4百萬,但較去年同期增加5.3百萬。

見下圖,騰訊的收費增值服務注冊賬戶數增速似乎已經見頂。

平台經濟有一個特點,與線下對應服務的供應商所不同的是,平台經濟讓用戶能夠更輕松地觸達服務,但同時也降低了後來者的進入門檻。

舉個簡單的例子,在線下探訪朋友,有物理距離的阻隔,而在線上與朋友互動,基本上沒有障礙。同樣,因為有物理阻隔,線下探訪有一定的機會成本,而在線上聯系則大大降低了成本。

此外,線上開設平台的初始成本也相對較低,因此吸引了眾多社交媒體的興起。對於用戶來說,在多個社交平台轉換幾乎為零成本,也就毋論忠誠度了。所以線上社交平台與線下見面的交友設施不同,前者因為用戶能輕松轉換和選擇,面臨的競爭要激烈得多。

平台經濟因而給人一種「赢家通吃」的錯覺。

但事實並非如此,騰訊和Meta的社交平台用戶規模全球稱冠,但它們的盈利能力卻每況愈下,是因為到達某一個臨界點,新增用戶並不能為其帶來最高的回報。

這個臨界點是什麽?

筆者認為,是用戶規模到達某個點後,平台需要支付更高的獲客成本。

以騰訊為例,它的用戶接近13億,已相當於我國人口的90%以上,進一步擴張的空間已不大,要拓展這個邊界,必然就要增加投入,分攤到每名新增用戶身上的成本就會大大上升,這正是其用戶增加,利潤卻下降的原理。

正因如此,騰訊提出了降本增效,在降低成本的同時,想辦法延長用戶在其平台上的時長,以提升單個用戶可讓其賺取的價值。

近13億用戶是騰訊的底氣,讓其在各個服務生態遊刃有餘,這包括支付、社交媒體廣告、電商、收費娛樂、小程序……

但是,騰訊面臨Meta一樣的難題——來自字節跳動的抖音和TikTok的競爭。

抖音和TikTok在短期内累積起龐大的用戶群,但更為重要的是,它能夠形成實用有效的變現模式——龐大的數據、先進的算法和領先一步的創新營銷方式,讓其能實現精準營銷的快速變現。

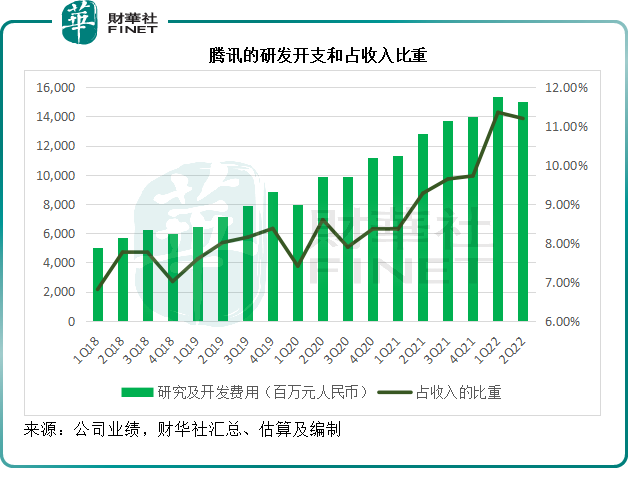

後知後覺的騰訊或失卻了這一先機,其短視頻的流量相對較低,就算通過插入廣告變現,也僅相當於抖音的1.0版本,現在的抖音已能通過大數據和算法,描繪用戶畫像,來實現精準營銷,並自設電商平台,讓商家直接能在抖音上帶貨,做成了騰訊(社交)與阿里巴巴(電商平台)的混合體,這都是騰訊尚未能企及的優勢,也是騰訊在節省成本的同時,卻加大研發的原因。

2022年第2季,騰訊的研發開支同比增加17.01%,至150.1億元,佔收入的比重由去年同期的9.28%上升至11.20%,見下圖。

其投入增加及新的業務佈局(例如視頻號廣告)能不能為其帶來更佳的收益,尚需觀察後效。

版號陪跑,騰訊的遊戲業務還行不行?

這幾個月發佈的遊戲版號,都沒有騰訊的名字,不過該公司預期會在將來收到版號。

騰訊在6月份的年度產品發佈會上公佈了40多款產品和内容。

伽馬數據的報告顯示,騰訊於發佈會上公佈了旗下《王者榮耀》、《天涯明月刀》等7款系列IP的新動態;又放出了《英雄聯盟電競經理》、《代號:致金庸》、《暗區突圍》等產品。

同一份報告指,騰訊於7月在國内市場上線《暗區突圍》和《英雄聯盟電競經理》;海外市場方面,其海外品牌Level Infinite推出了開放世界宇宙RPG手遊《妄想山海》,在日本地區首日登頂免費榜第一,但其他地區表現一般。8月份還將在海外公測《幻塔》。

筆者認為,遊戲出海等有利措施,應可推動騰訊的海外遊戲業務發展,而若騰訊在未來幾個月收到國内版號,有望提振投資者對其國内遊戲業務見底回升的信心。

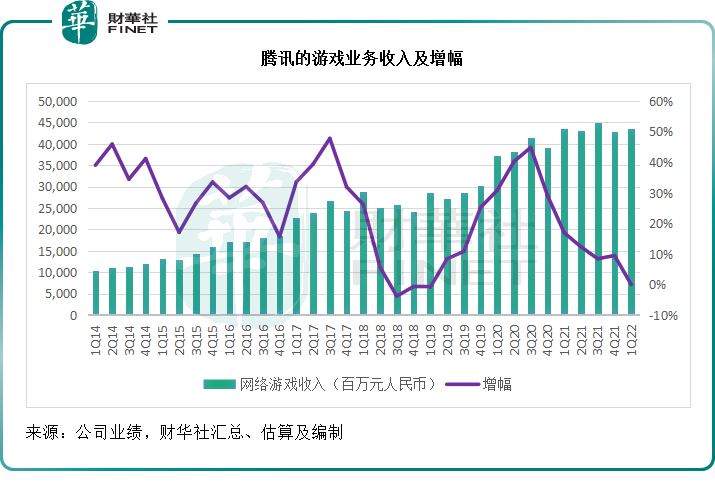

所以相對來說,其遊戲業務觸底反彈的預期或相對來說更有希望達成。見下圖,騰訊的遊戲業務收入增速降至近年低位。

金融科技及企業服務:盈利能力提升

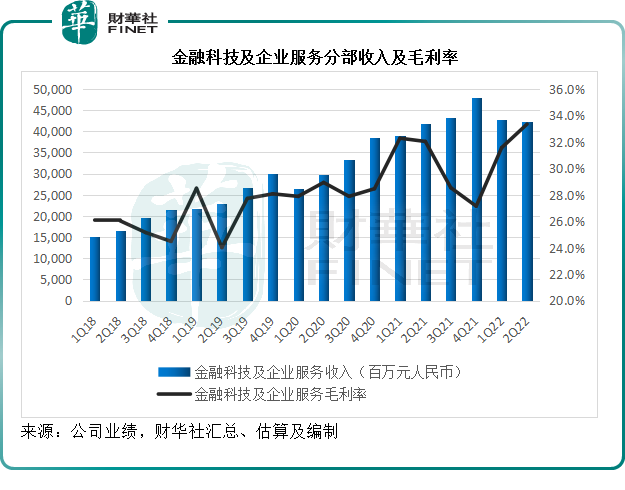

2022年第2季,騰訊的金融科技及企業服務分部收入按年微增0.75%,至422.08億元,是唯一實現收入增長的業務部門。

儘管收入增速疲弱,金融科技及企業服務分部的季度毛利同比增長4.88%,至140.75億元,毛利率由去年同期的32.0%進一步提升至33.3%。

或可留意,該業務第2季的表現是偶然性還是可持續的,以及隨著規模效益的提升,該業務分部能不能實現「飛輪效應」。

被低估的投資

在騰訊公佈業績之前,關於騰訊減持外賣平台美團-W(03690.HK)的消息傳得沸沸揚揚。管理層在業績發佈會上否定了有關傳聞,並表示其投資組合的價值被嚴重低估。

騰訊確實持有大量奇貨可居的上市投資,詳情請參閱《【財華洞察】騰訊還有哪些市值可觀的奇貨?》

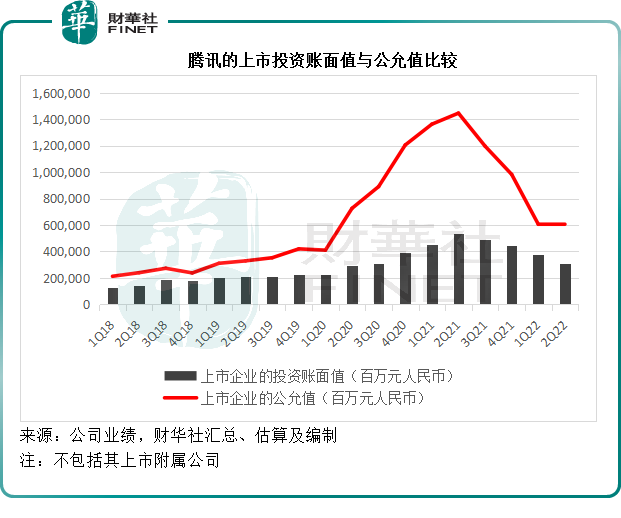

但需要注意的是,從其最新季度業績提供的數據來看,其上市投資的公允值處於近兩年的低位水平。歐美央行加息,全球經濟前景欠佳,國内監管,是導致上市投資市值下降的主要原因。

筆者匯總了騰訊的處置投資公司收益、投資公允值變動賬面收益、投資減值撥備、股息收入、應佔長期投資虧損等等與投資相關的款項,發現騰訊於2022年第2季實際錄得賬面虧損,達到9.19億元,相較而言,去年同期為收益61.5億元,而上一季為收益53.72億元,這也是其賬面淨利潤大幅下滑的原因。

在股市暢旺的年份,騰訊的投資收益都處於極高的水平,例如2020年第4季,美股和港股以及歐洲股市大漲,騰訊的季度投資收益相當於其稅前利潤的51%,為其帶來極佳的回報。

從下圖可見,其投資收益在2021年第4季到達極高的水平,主要因為向股東分派京東集團-SW(09618.HK,JD.US)股份的形式出售京東,產生780億元的處置收益,如果扣除這筆收益,其實際錄得投資虧損10.36億元,與2022年第2季一樣,也是因為股市表現不佳所產生的減值撥備。

筆者匯總了騰訊在資產負債表中所列的投資項目,包括投資物業、聯營公司和合營公司投資、金融資產投資等,得出2022年6月30日的投資資產賬面值或為6707.81億元,其中上市企業的投資賬面值或為3115.45億元,非上市投資的賬面值(不包括投資物業,但包括理財產品)或為3613.87億元。

值得留意的是,6月30日騰訊的上市企業公允值高達6019億元,是其上市投資賬面值的1.93倍,換言之,如果按6月30日的市價出售這些上市投資,騰訊或可實現稅前利潤2904億元,回報率或可達到93%。

但是從下圖可見,在股市不斷刷新紀錄高位的2020年下半年到2021年前三季,騰訊的可實現投資回報要高得多——見曲線與柱形頂端之間的空白處,在當前股價低迷時出售這些上市投資似乎並非明智之舉,尤其考慮到騰訊不差錢,其2022年6月30日的現金及定期存款合共已達3159億元,還有每年逾千億的經營活動淨現金流入。

總結

面對抖音的競爭,騰訊在社交平台新的變局能不能為廣告、社交媒體等業務帶來進展,尚需時間證明。

從遊戲業務來看,上半年的騰訊可謂處於極不利的局面,一方面是全球遊戲市場增長放緩,另一方面是陪跑國内版號,接下來幾個月,隨著新遊戲的推出,騰訊或許能否極泰來。

金融科技與企業服務方面,全球經濟前景不佳會影響到這些業務的增長,但在最新一季,騰訊的毛利率有所改善,成本效益的優化能不能持續提振這項業務值得關注。

投資方面,其上市投資的公允值雖然較賬面值存在較高的溢價,但在股市波動加大,歐美央行收緊貨幣政策,令股市持續承壓之際,出售投資獲利套現並非理性之策。

騰訊的管理層提到,就算出售投資,也會優先考慮回饋股東,加上騰訊持續在市場上回購股份的努力,或許能為其低迷的股價帶來一定的支撐作用。

按股價312.60港元計算,騰訊的市值為3萬億港元,相當於其截至2022年6月末止12個月非會計準則歸母淨利潤的23.64倍,低於當前蘋果的市盈率27.52倍。更為便宜的估值,也應是其賣點之一。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)