作為不良率較低、覆蓋率較高的商業銀行,招商銀行(03968.HK,600036.SH)與郵儲銀行(01658.HK, 601658.SH)在銀行股當中,都是不錯的標的。

更難得的是,這兩家銀行的H股對A股溢價都比其他中資股低得多,反映内地與境外投資者對它們的看法基本一致。

最近,這兩家銀行都先後公佈了截至2022年6月30日止的2022年上半年業績,它們的表現如何?估值又是否劃算?

招行盈利能力更勝一籌,郵儲則增長更佳

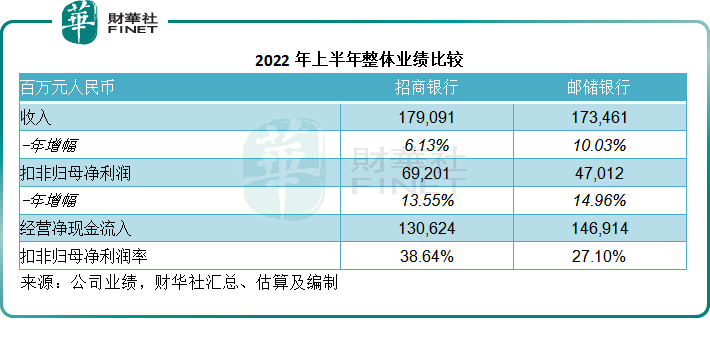

截至2022年6月30日止的2022年上半年業績(按中國會計準則編制,下同)顯示,招行收入同比增長6.13%,至1790.91億元(單位人民幣,下同),高於郵儲銀行的半年收入1734.61億元,但後者的增幅較高,收入按年增長10.03%。

但從(賬面)盈利能力來看,招行仍然保持優勢。上半年的扣非歸母淨利潤同比增長13.55%,至692.01億元;郵儲銀行則按年增長14.96%,至470.12億元,見下表。

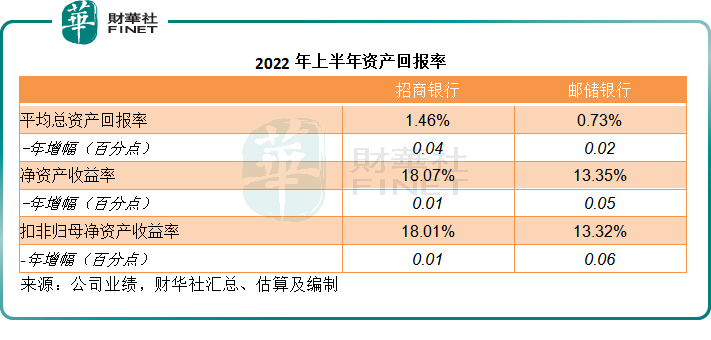

結合資產與淨資產來看,招行的總資產和淨資產回報率都遠高於郵儲銀行,反映前者運用資產的能力更高。2022年上半年,招行的平均總資產回報率為1.46%,較郵儲銀行高出一倍,扣非歸母淨資產收益率則為18.01%,較郵儲銀行高4.69個百分點。

降息對兩家銀行的影響

「銀行」,顧名思義,做的是資金融通的生意,以較低的成本取得資金,將資金以一定的價格融給社會上有需要的機構和個人,從而賺取利息收入與資金成本之間的差價。

一直以來,反映利息收入與資金成本這一差值的淨利息收入都是國内上市銀行的最主要收入來源。

不過,隨著股份制商業銀行拓展非利息業務,淨利息收入佔其總收入的比重正逐漸下降,招行在拓展非利息業務方面頗為成功,主要得益於其更具優勢的個人零售業務。

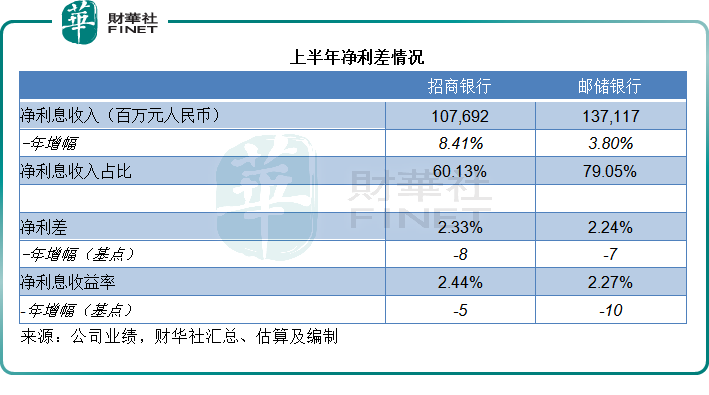

2022年上半年,招行的淨利息收入同比增長8.41%,至1076.92億元,佔總收入的60.13%;郵儲銀行的淨利息收入為1371.17億元,同比增長3.80%,佔總收入的比重高達79.05%,這意味著郵儲銀行更容易受到市場利率走向的影響。

上半年,為了刺激國内經濟,貸款市場報價利率(LPR)多次下調,這或對商業銀行的收入端增長構成壓力。

郵儲銀行的上半年淨利息收入同比增加50.21億元,其中資產相對於負債規模的淨增對利息淨收入增長帶來的貢獻為107.08億元,而利率變化帶來的影響為-56.87億元。

招行的淨利息收入同比增長85.31億元,其中資產相對於負債規模的淨增對利息淨收入增長帶來的貢獻為127.76億元,而利率變化帶來的影響為-44.25億元。

由此可見,這兩家商業銀行都受到利率變動的負面影響,但都能通過擴大資產規模予以抵消,其中招行通過資產規模獲得的增益優於郵儲銀行。

因此,郵儲銀行上半年淨利差下降7個基點,稍好於招行的降幅(8個基點),但淨利息收益率(NIM)卻下滑10個基點,至2.27%,遜色於招行的2.44%(下降5個基點)。

貸款分佈

招行與郵儲銀行都是聞名的零售商業銀行,前者在信用卡業務方面表現出色,而後者則更專注於個人小額貸款。招行2022年6月30日的信用卡貸款規模達到8545.62億元,是郵儲銀行的4.9倍,而小微貸款僅6098.12億元,遠低於郵儲銀行的10785億元。

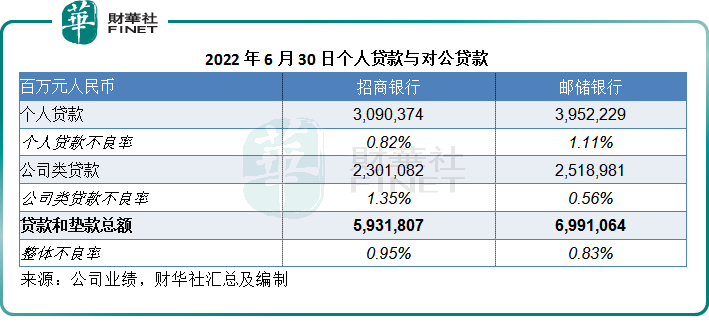

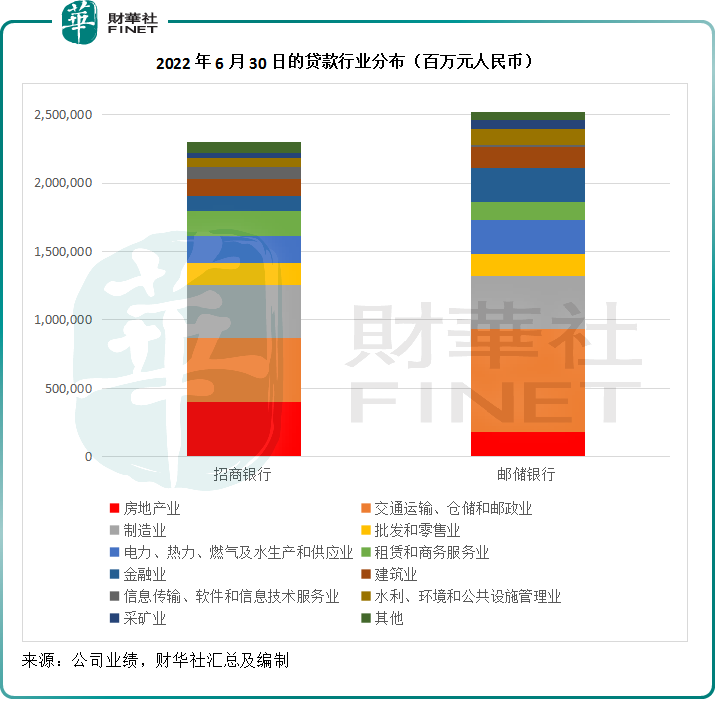

2022年6月30日,招行的個人貸款佔總貸款和墊款總額的52.1%,而郵儲銀行的比重達到56.53%,見下圖。

相對來說,郵儲銀行的個人貸款不良率較高,與其個人小額貸款不良率有關(1.70%),而招行的小微貸款不良率只有0.63%,信用卡貸款不良率為1.67%。

對公貸款方面,郵儲銀行有其承擔和責任,業務更聚焦於交通運輸、倉儲和郵政業,以及公用事業,而招行則更為商業化,因此更聚焦於房地產業和其他商業領域,見下圖。

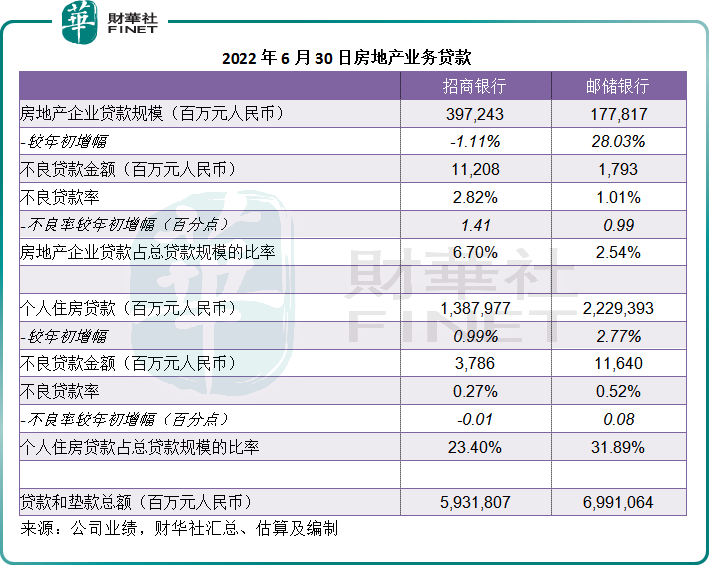

一直以來,市場都頗為擔心招行的房地產業企業貸款,因為在上市商業銀行中,招行的房地產業務貸款比重相對較高。

2022年6月30日,招行的房地產企業貸款規模為3972.43億元,較年初下降1.11%,較郵儲銀行的1778.17億元高出1.2倍,佔了其貸款和墊款總額的6.70%,不良率較年初上升了1.41個百分點,達到2.82%。

個人住宅貸款方面,郵儲銀行的規模則要高於招行,達到2.23萬億元,較招行個人住宅貸款規模高出60.6%,不良率也較招行高0.25個百分點,達到0.52%。

筆者合計對公和個人住房貸款,得出郵儲銀行面向房地產市場的貸款或達到2.41萬億元,佔貸款和墊款總額的34.43%;招行為1.79萬億元,佔貸款和墊款總額的30.10%。

從以上的數據可見,招行在房地產行業的對公貸款業務或仍存在一定的風險,這從不良率大幅上升可見一斑,那麽從整體來看,風險是否可控?

風險防禦能力

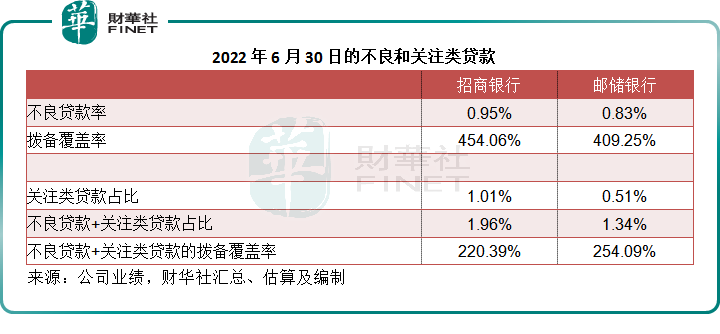

前文提到,招行和郵儲銀行都是上市商業銀行中不良率較低,而撥備覆蓋率較高的銀行,在2022年6月30日,兩家銀行繼續保持這一優勢,它們的不良率繼續保持在1%以下。

招行的2022年6月30日整體不良貸款率為0.95%,較年初上升了0.04個百分點,撥備覆蓋率為454.06%,較年初下降了29.81個百分點;郵儲銀行的不良貸款率為0.83%,較年初上升了0.01個百分點,撥備覆蓋率為409.25%,較年初下降了9.36個百分點。

不過,筆者認為除了不良貸款,還應該聚焦於關注類貸款,因為其轉變為不良貸款的幾率相對較高,尤其在經濟需求增長低於預期之時,風險釋出的可能性或增加。

招行的關注類貸款佔比較高,達到1.01%,該行指,或受房地產客戶風險上升和局部地區疫情對零售貸款業務的影響。不過,從期末的撥備額來看,對不良額加關注貸款總和的覆蓋率達到220.39%,應可應付。

郵儲銀行2022年6月30日的撥備額對不良額加關注貸款總和的覆蓋更達到254.09%,以此來看,兩家銀行逾四倍的覆蓋率在當前的環境應可提供更大的風險緩衝。

非利息業務

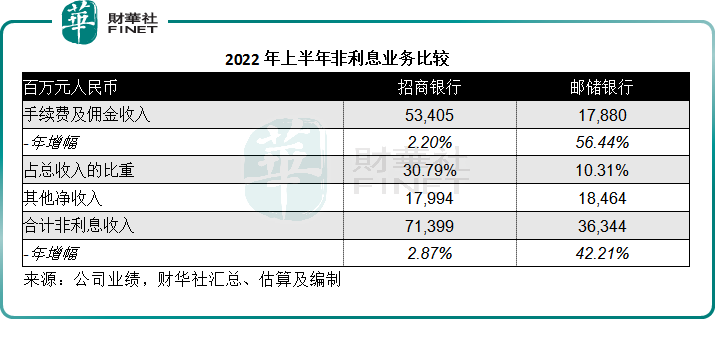

招行的非利息業務通常都較國有銀行為高,2022年上半年,非利息業務佔其總收入的39.87%,而郵儲銀行的這一比重為20.95%。

不過值得留意的是,郵儲銀行的非利息業務收入增長顯著,手續費及佣金收入同比增長56.44%,至178.8億元,其中理財業務和投行業務增長最驚人。

即便如此,招行的非利息業務規模仍佔據優勢,所以在下半年資金環境更為寬松之時,招行受利率影響的幅度或仍小於利息業務規模相對較大的國有銀行。

前景與估值

從下半年來看,或仍有降準降息之空間,其中穩地產是非常重要的一環,以此來看,擁有較大規模房地產對公貸款業務的招行,應可得益於風險的緩解。

另一方面,受資金環境或進一步放寬影響,商業銀行的利息業務息差有可能進一步下降,而影響到它們的利息業務營收,利息業務佔比較大的國有銀行受到的影響或較大。

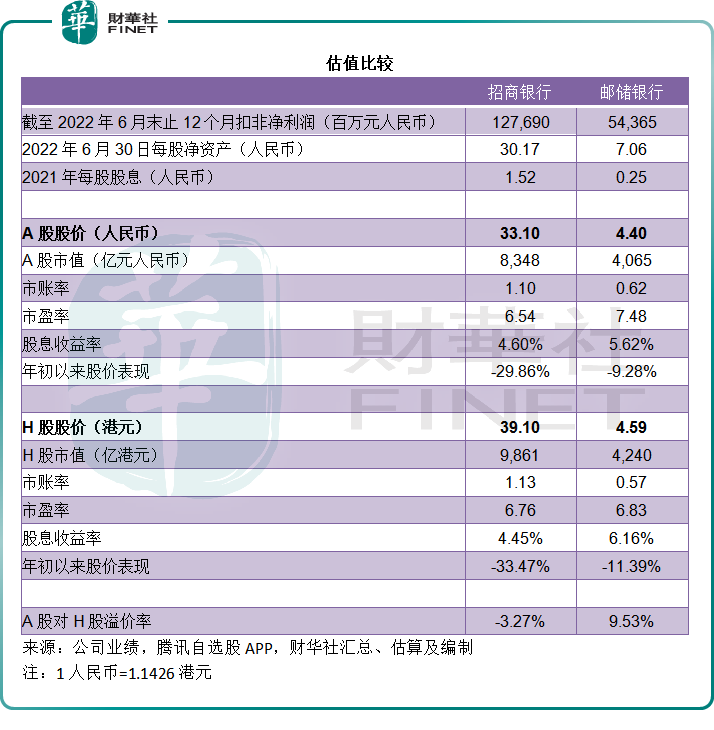

從估值來看,年初以來已回落三成的招行,現價與資產淨值的差距進一步縮小,其更佳的資產回報率、更合理的業務組合(非利息業務佔比相對較高)和風險抵禦能力,或體現出其對同行溢價的合理性。

總括而言,銀行股的估值仍然偏低,被市場忽略的主要原因是資金環境變化對其利息業務的影響(縮小利差)、欠缺增長點(經濟下行的預期)、房地產業務的風險。不過從正面的角度來看,寬松資金、房地產平穩以及疫情得到控制,或有望刺激需求,從而帶動經濟增長,這應有利於銀行擴大資產規模,以抵消利率變化的影響,關鍵點在於這一規模的增速能否超越預期。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)