基本面重要,還是「勢」重要?

「勢」總是與「運」關聯在一起。

「運勢」,隨勢而行,運就到。

「勢」又與基本面有著錯綜復雜的關聯,基本面基於發展形勢而定,若企業跟隨經濟大環境、宏觀大趨勢發展,那它的基本面是有看頭的。

但是,也有許多「勢」與基本面背道而馳的例子,譬如虛擬貨幣,大家都知道虛擬貨幣的底子虛,但是在幣圈大漲的時候,誰會考慮這個問題?正因如此,才成就過不少隨勢而行的幣圈大佬,這也是「勢」,與基本面關系不大,而與流量有關。

那麽,油價的「勢」該如何解讀?

在近年西方國家吵著「碳中和」的時候,石化能源似乎成為不討好的產業。但是最近,在能源通脹的壓力下,西方國家似乎有意集體放棄「碳中和」,其中英國、法國和德國重啓煤電廠,丹麥宣佈放棄2025年的碳中和目標,荷蘭取消煤炭燃燒限制……

在石油輸出國組織及盟友細致斟酌、衡量全球能源消費力和供應量,並據此調整產量目標時,歐美對石化能源的態度轉變,似乎為油價的上漲「添油加薪」。

那麽,石油股的「勢」是不是從長遠的不看好轉變成可以看好了?

「股神」以行動回答了這個問題,今年以來,巴菲特的旗艦伯克希爾持續加倉雪佛龍(CVX.US)和西方石油(OXY.US),展示了他的態度。也因此,雪佛龍和西方石油今年以來的股價累計漲幅分别達到了45.57%和159.24%。

按照這一投資邏輯,長期估值偏低的「三桶油」是不是有希望了?

「兩桶油」公佈中期業績

今年四月份在上交所上市從而實現AH雙重上市的中國海洋石油(00883.HK,600938.SH),以及國内最大的油氣生產商中國石油(00857.HK,601857.SH),均於近日公佈了截至2022年6月30日止的上半年業績。

不出意料,得益於油價上漲,兩家上市公司均實現利潤的高速增長。

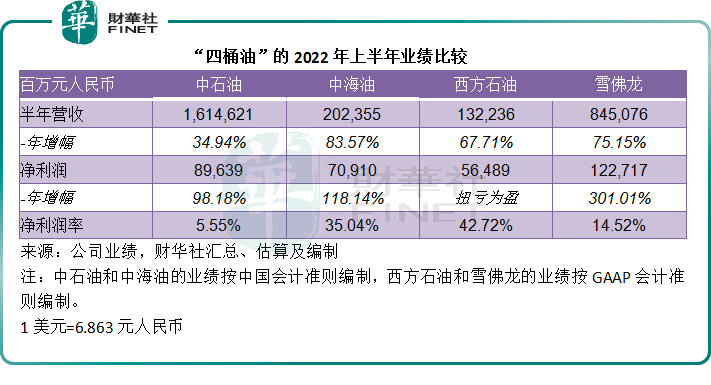

2022年上半年,中海油營業收入按年增長83.57%,至2023.55億元(單位人民幣,下同),而扣非歸母淨利潤則按年增長118.14%,至709.1億元,扣非歸母淨利潤率較去年同期提升了5.55個百分點,至35.04%。

中石油也實現理想的增長表現,2022年上半年營業收入按年增長34.94%,至1.615萬億元;扣非歸母淨利潤則按年增長98.18%,至896.39億元,扣非歸母淨利潤率按年提升1.77個百分點,至5.55%。

從利潤率可以看出,中海油的盈利能力遠超中石油,這是因為中海油主要從事的是海上原油和天然氣的勘探、開發、生產及銷售,是中國最大的海上原油及天然氣生產商,屬於石油產業鏈的上遊業務。

中石油則不然,作為中國最大的石油企業,中石油的業務覆蓋上遊至下遊的方方面面,不僅包括陸上油氣的勘探、開發、生產和銷售,還從事煉油業務,以及下遊的銷售和貿易。

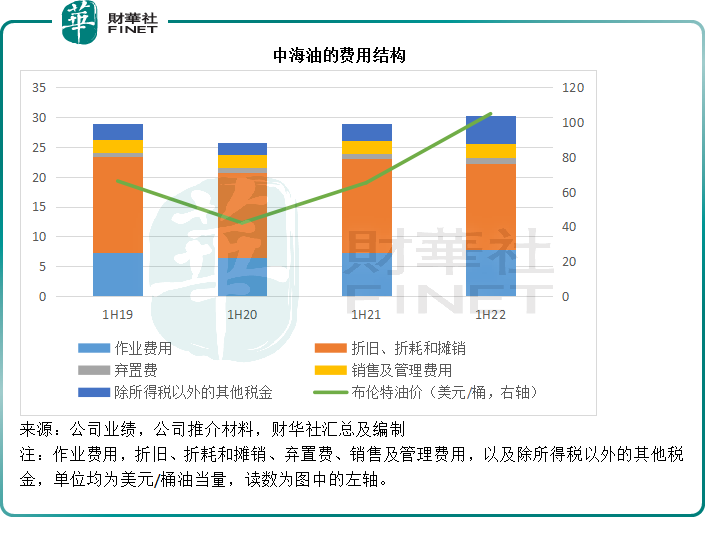

看中海油的經營利潤表現,只需比對原油價格變動與其營業支出變動,即可大致得出輪廓。2022年上半年,佈倫特原油價格較去年同期大漲60.82%,中海油包括作業費用、折舊、折耗和攤銷、棄置費、銷售及管理費用、相關稅金等在内的合計費用則按年增長4.62%。

也就是說,收入端單價大漲,但單位費用的增長則得到有效控制,這意味著其經營利潤率將得到很大的提升。事實也確是如此,中海油的半年經營利潤率按年提升了5.47個百分點,至54.91%,淨利潤率也達到35%以上的原因。

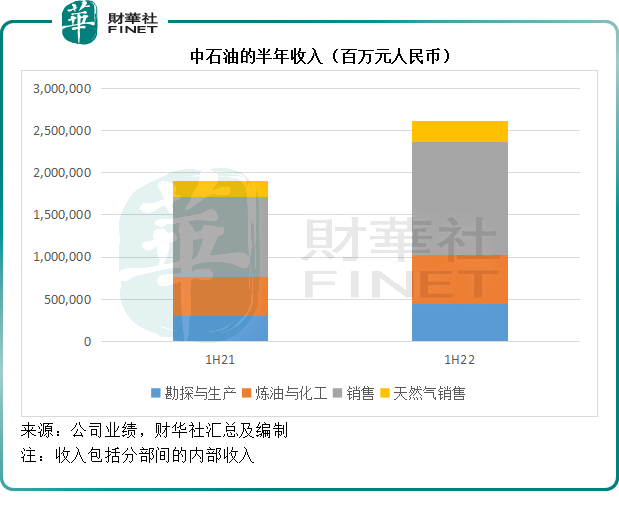

中石油的業務則要復雜得多,從收入規模來看,銷售(下遊)、煉油(中下遊)及勘探(上遊)是三大支柱,見下圖。

但需要注意的是,這些收入當中包括很大一筆的分部間抵消,也就是說該公司的產品在内部流動,而出售給外部客戶的是其最終成品或是滿足内部業務之後的剩餘產品,例如勘探與生產出來的原油,可能出售給其煉油與化工業務部或銷售貿易部,這就抵消掉部分收入。

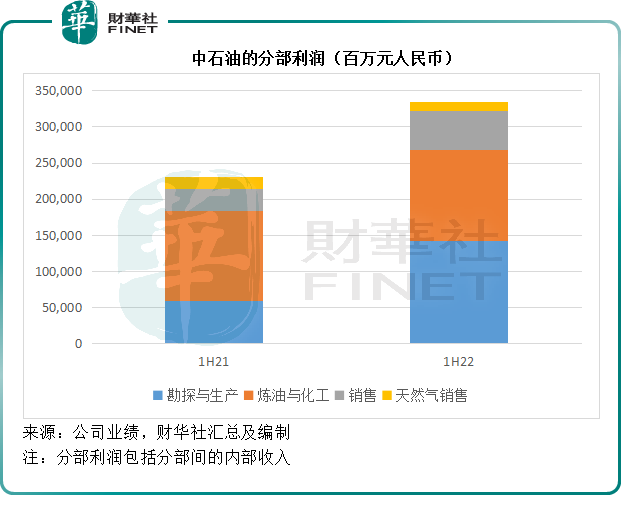

從下圖的分部利潤可見,勘探與生產是利潤最高的部門,上半年的分部利潤率高達32.31%,按年上升13.05個百分點,而煉油與化工業務的分部利潤率只有21.82%,按年下降5.68個百分點,筆者認為,主要原因是原油價格上漲的幅度要高於國内成品油的提價幅度。

2022年上半年,中石油的國内原油產量達到3.88億桶,佔了合計原油產量的85.79%,原油加工量為5.98億桶,遠超過其產量。期内,其原油銷售業務的平均實現價同比上升60.07%,至每噸4,807元人民幣。

也就是說,假如中石油將生產的原油全部用來出售給第三方,而實現的銷售價較去年有60%以上的漲幅,只要單位成本漲幅能夠控制在這一漲幅之内,勘探與生產業務就能實現利潤率的提升。

但由於中石油有煉油業務,它可能將這些原油出售給内部的煉油部門,這部分的利潤或入賬到勘探分部中。

由於定價規則,成品油的漲幅未必隨行就市,與原油的漲速可能存在時間上和幅度上的差距。

2022年上半年,中石油的汽油、柴油和煤油平均實現價漲幅分别為31.95%、57.93%和80.22%,如果將這三種成品油的銷量和均價相乘,可得出中石油的成品油合計銷量或為7143.3萬噸,銷售收入或為5686.8億元人民幣,意味著均價或為每噸7,961元人民幣,較去年上漲46.53%,低於原油60.07%的漲幅。

這應該是其煉油業務利潤率下降的原因,由此,或可為以煉油業務為主的中國石化(00386.HK,600028.SH)下周一公佈的業績帶來啓示。

總體來看,得益於油價上漲和油市的景氣,中海油和中石油的2022年上半年整體業績不俗,增長絕對值十分理想,對比於國際同行的表現又如何?

「兩桶油」對比巴菲特的「兩桶油」

西方石油的2022年上半年油氣業務收入同比增長68.58%,至137.71億美元,佔其總收入的72.38%;分部經營利潤為69.92億美元,同比增長11.29倍,佔其合計經營利潤的81.01%。經營利潤率由去年同期的6.97%上升至50.77%。

上半年總收入為192.68億美元,同比增長67.71%,實現半年淨利潤82.31億美元,而去年同期為淨虧損4.43億美元,半年純利率為42.72%。

西方石油主要從事上遊業務(下遊業務規模或相對較少),資產主要分佈在北美、亞洲和北非,是二疊紀和科羅拉多DJ盆地以及墨西哥灣離岸石油的主要生產商,與中海油類似,其利潤率也較高。

雪佛龍的業務覆蓋上下遊,以利潤絕對值來看,與中石油相似,也是上遊佔比較高,從成本結構可見,其採購的原油支出佔了產品銷售收入的61.73%(2022年上半年),可見其下遊的利潤規模小是因為成本高。

2022年上半年,雪佛龍的經營收入為1176.86億美元,同比增長75.15%,總收入為1231.35億美元,同比增長76.09%;股東應佔淨利潤按年增長301.01%,至178.81億美元,純利率由去年同期的6.4%,上升至14.52%。

石油股叫好不叫座

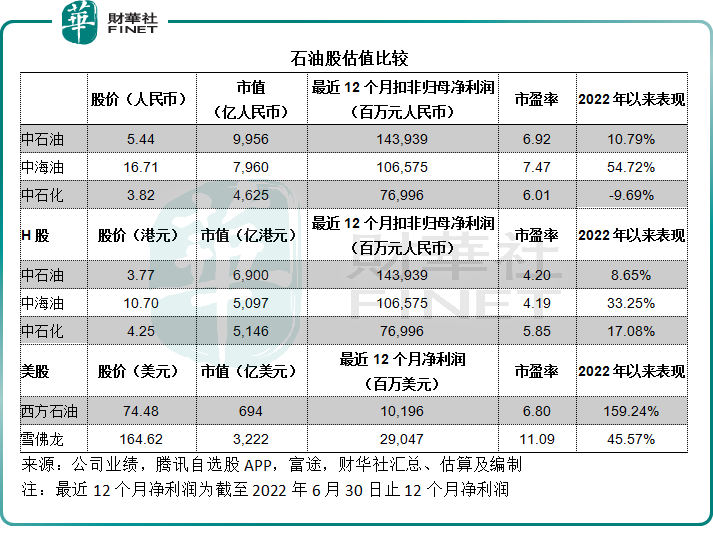

從上表可見,國内的「兩桶油」與北美的「兩桶油」於2022年上半年的業績都相當理想。但是它們的估值仍處於較低的水平(相對其他行業而言),以巴菲特鍾愛的西方石油為例,今年以來大漲159.24%,但其市盈率仍只有6.80倍,雪佛龍的市盈率則為11.09倍。

國内的「三桶油」也是一樣,A股市盈率不超過8倍,港股市盈率更低至4倍-5倍之間。

如今,已發展國家對於石化能源的看法有所轉變,油價的基本面似乎得到了支持,恰好印證了巴菲特眼光之老辣,石油股的估值邏輯是否有變?或許時間會證明。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)