9月2日,景业智能(688290.SH)大幅高开,盘中一度大涨10.35%,截至收盘,股价大涨6.26%,报收86.55元/股,最新总市值为71.32亿元。

自公司4月29日在科创板上市以来,该股就一直稳步攀升,迄今累计涨幅达188.5%。同时,景业智能引来了众多机构的关注,9月1日该公司获21家机构调研,机构类型为基金公司、证券公司。

那么,景业智能其背后的上涨逻辑是啥?后续发展潜力又如何呢?

01行业前景向好,国产替代迫在眉睫

公开资料显示,景业智能是国内核工业机器人及智能装备重要供应商,且是国内唯一一家可批量供货电随动机械手的公司。

2015年景业智能成立,彼时国内核工业智能装备发展恰好迎来起步的重要窗口期,公司决心进入核工业领域。其核心产品包括核工业系列机器人、核工业智能装备,广泛应用于核燃料循环产业链多个环节。

通过多年的连续攻关,景业智能已拥有157项知识产权,包括139项专利和18项软件著作权,并形成了核工业系列机器人技术、核工业智能装备技术和数字化工厂三大类自主可控技术,具备较强的竞争力。

基于较强的综合实力,景业智能的相关产品被国家核工业重大专项成功采用,主要客户为中核集团、航天科技集团、航天科工集团等大型央企的下属企业和科研院所。

机器人的研发和应用是衡量一个国家科技创新和高端制造业水平的重要标志,而核工业机器人作为特种机器人,对其厂商技术水平的要求只高不低。近年来在国家政策及市场驱动下,机器人市场呈现高速增长。

尤其是“双碳”目标下,我国核电建设进入快速发展期,带动核工业循环产业链各个环节等相关建设投资的同步发展,核工业机器人及智能装备行业需求大增。

据悉,核工业循环产业链包括乏燃料后处理、放射性废物处理处置、燃料元件制造、核电站反应堆等多个环节。

以乏燃料后处理为例,乏燃料是指核燃料中裂变核素铀逐步消耗,不足以维持裂变反应后从反应堆中取出的燃料,对环境危害性极大。

行业数据显示,2021年我国乏燃料产量约为1123吨,累计产量为9841吨,而目前我国的乏燃料处理能力仅约50吨。随着乏燃料堆储存能力趋于饱和,后处理势在必行,目前我国第一个200吨后处理项目建设正稳步推进。

民生证券研报分析指出,到2030、2035年,乏燃料年产量将分别达到1876吨、2394吨,则至少分别建成2座、3座800吨处理厂(或等量处理能力)才能实现乏燃料产量和后处理能力的平衡。对应2030、2035年累计市场空间分别为3000亿元、4500亿元,其中设备投资占比50.9%,对应市场空间1527亿元、2290亿元。

又由于核电领域工作环境特殊性,智能装备取代人力成为未来发展趋势,智能装备和机器人的渗透率越来越高。据民生证券研报数据,按照平均每200吨后处理能力约需要38亿元智能装备投入计算,到2030年我国乏燃料后处理厂在智能装备投资规模将达到305亿元(对应2个800吨后处理厂)。

此外,虽然我国目前加大了对核工业的持续投入,但在关键设备制造和建设经验方面仍存在不足。近年来中美贸易摩擦不断加剧,漂亮国限制对中国出口核技术。再考虑到部分在用进口设备已达寿命期限,我国核工业迫切需要实现国产化。

可以预见,未来随着我国核电建设进一步加速,景业智能作为为数不多深耕于核工业智能装备的企业有望深度获益,其未来成长性值得期待。

同时,在非核装备领域,景业智能也已研发出一系列新能源电池、医药大健康、职业教育等领域的专用智能装备,为公司发展打开新的成长空间。

这或许就是景业智能获得投资者青睐的重要原因之一,自5月份以来,景业智能已合计五次被推上龙虎榜单。

02营收稳增,毛利逐年下滑

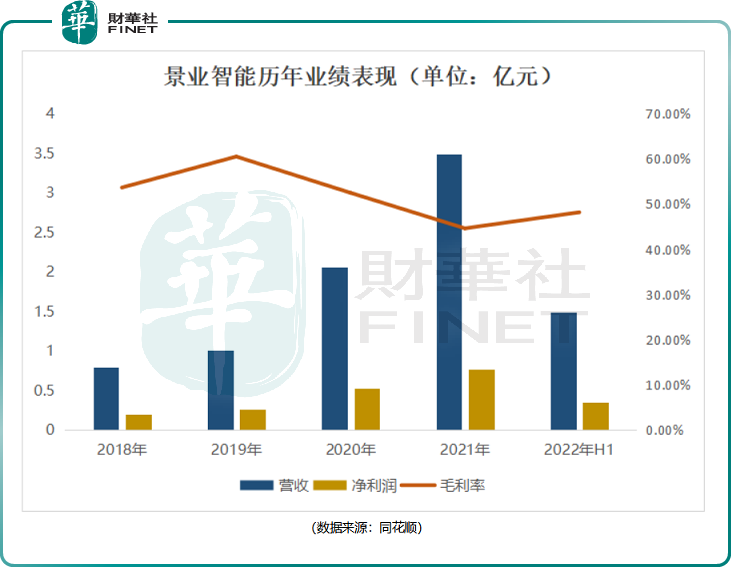

回到公司业绩基本面,近年来公司业绩保持稳定增长。从营收和净利规模来看,2019年至2021年,公司分别实现营收1亿元、2.06亿元和3.49亿元;同期归母净利润为2669万元、5304万元、7640万元,二者均呈现增长趋势。

来到2022年上半年,公司实现营收 1.49亿元,同比增长 60.43%;实现归母净利润 3550.07 万元,同比增长181.78%。

然而,从毛利率看,公司盈利能力却难言乐观。2019年至2021年,景业智能的综合毛利率分别为60.49%、52.46%和44.61%,呈现逐年下降趋势。

为此,景业智能在招股书中表示,为了开拓新客户或新业务,公司在设备的合同定价等方面作出适当的价格让利,造成该部分项目毛利率偏低;另外,若公司未来进一步向新能源电池、医药大健康、职业教育等下游领域拓展,该些领域从业者众多,竞争压力更大,公司将面临毛利率进一步下降的风险。

同时,景业智能存在客户集中度较高的风险,2018年至2021年,其前五大客户销售收入占营收比例分别为99.63%、99.84%、99.16%和 99.58%。其中,2021年航天科技新进成为公司第一大客户,销售收入贡献量高达56%。若景业智能的产品不能满足主要客户需求,导致采购规模减少,公司营收将可能出现较大波动。

另外,景业智能机械、电气等直接材料成本占营业成本的比重达80%。如果未来原材料出现供应紧缺或价格波动,公司盈利能力会进一步承压。

结语

综上来看,在核工业领域,机器人及智能装备行业前景广阔,景气度持续提升。身为国内核工业机器人及智能装备重要供应商,景业智能有望充分受益,因此受到资本市场的热捧。

随着股价的走高,估值风险也在急剧上升,目前已达百倍估值。这或许也是近日公司股价有所回落的重要驱动因素吧。截至9月2日收盘,景业智能市盈率(TTM)为71.8倍,静态市盈率为93.35倍,反观景业智能所在的机器人概念板块,市盈率(TTM)为30.24倍。

当估值拔得甚高,二级市场避险情绪就会上升,景业智能股价还能否维持强势,我们将继续跟踪。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)