風電行業再傳重磅消息,整機廠龍頭金風科技(002202.SZ)(02208.HK)擬斥巨資86.7億元進行大手筆收購,而經歷前期公司融資擴張歷史,其本次收購是否面臨資金壓力也備受矚目。

此外,經歷2021年的搶裝潮,2022年上半年風電行業裝機量有所回落,疊加風電平價等趨勢,風電整機廠巨頭們的業績也出現分化,明陽智能的淨利潤規模也超越金風科技奪得第一。

在確定性較強的新能源賽道下,風電行業企業一方面積極擁抱風機大型化,一方面湧入毛利率更高的風電場開發領域,風電場開發成為金風科技重要增長動力。

86.7億元收購,錢從何來?

風電整機龍頭金風科技又迎來大動作。

9月2日,金風科技公告稱,同意公司全資子公司北京天潤新能投資有限公司(以下簡稱「北京天潤」)以8.67元/瓦的單瓦價格收購遼寧省鐵嶺市100萬千瓦風電項目,總耗資約86.7億元。

金風科技認為,在當前市場一定規模的優質資源較為稀缺的情況下,收購上述目標公司100%股權有助於公司獲得較優質的大基地項目資源,鎖定100萬千瓦風電項目風機訂單和資產管理服務,進一步推進公司主營業務的發展、整合資源,提升公司的盈利能力和綜合競爭力。

但有市場人士認為,86.7億元不是一筆小數目,如此大手筆收購非常考驗金風科技的現金狀況。畢竟金風科技此前擁有豐富的融資史,包括在二級市場融資配股來補血擴張。

金風科技2022年中期財報顯示,截至2022年6月30日,公司擁有貨幣資金目約為74.36億元,其中不乏有些資金作為質押取得銀行借款、保函及銀行承兌匯票以及開立信用證,以及風險準備金。

話又說回來,即使全部動用74.36億元貨幣資金也無法覆蓋近價值87億元的收購款項,金風科技是否仍存融資需求?

在收購公告中,金風科技透露,北京天潤擬以自有資金及外部籌資的方式收購寧波潤明持有的目標公司100%股權(以下簡稱「目標股權」)(目標股權對價)。

同時,公司也表示,本次交易對公司的財務狀況及生產經營無重大不利影響,也不會對公司的會計核算方法造成影響,不存在損害上市公司及股東利益的情形。

中期業績下滑,明陽智能淨利潤規模躍居第一

金風科技大手筆收購風電項目,除了受當前風電行業高景氣驅動外,自身霸主地位受到挑戰,或許是倒逼公司做出如此激進的重要影響因素之一。

金風科技是中國風電整機龍頭企業之一,在國内風電市場佔有率連續十一年排名第一,2021年全球風電市場排名第二,在行業内多年保持領先地位。

公司旗下擁有風機制造、風電服務、風電場投資與開發三大主營業務以及水務等其他業務。

公司擁有自主知識產權的直驅永磁和中速永磁系列化機組,代表著全球風力發電領域最具前景的技術路線。

在國家「十四五」能源發展規劃以及「30·60」雙碳目標的驅動下,風電發展迎來新的機遇和前景,然而就是這麽一家龍頭,卻在風電高景氣下,2022年中期業績出現下滑。

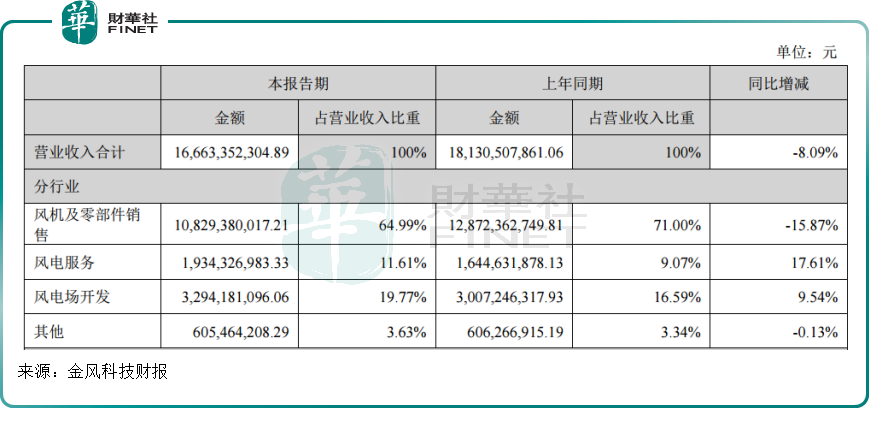

2022年上半年公司營業收入約166.63億元,同比減少8.09%;歸屬於上市公司股東的淨利潤約19.2億元,同比減少5.92%。

上半年貢獻了大部分營收的風力發電機組及零部件銷售下滑較為厲害,約同比減少15.87%至108.29億元,佔公司營業收入比例達65%。

除了受風力發電機組及零部件銷售拖累外,今年上半年國内疫情反復頻發,導致風電行業開工受挫,並進而影響到公司產品銷售和業績。

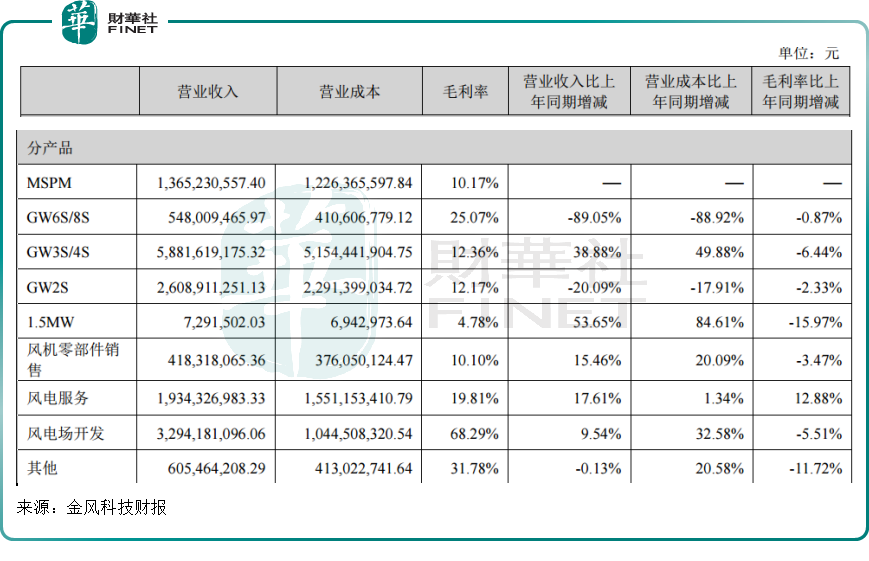

此外,受風電平價及行業競爭加劇等因素影響,金風科技產品毛利率出現下降。

上半年,由於海上風電進入平價時代,金風科技6S/8S平台機組營業收入5.48億元,同比下滑了89.05%。6S/8S平台機組毛利率遠超其他種類平台機組,今年上半年為25.07%,同比小幅下降0.87%。

伴隨著風電平價化趨勢,風電整機商業績分化加劇。金風科技(002202.SZ)、明陽智能(601615.SH)、運達股份(300772.SZ)、電氣風電(688660.SH)、三一重能(688349.SH)五家企業是國内風電整機商巨頭,據《2021年中國風電吊裝容量統計簡報》,這五家公司在國内整機商排名中分别位列第一、第三、第四、第五和第八。

今年上半年,明陽智能和運達股份取得營收和淨利潤雙增長,其中明陽智能淨利潤增速排名行業第一,其淨利潤規模超越了金風科技,成為國内最賺錢的風電整機上市企業。

其他三家巨頭則業績出現分化,如中三一重能上半年增收不增利,電氣風電也和金風科技一樣營收和淨利潤雙降。

風電搶裝潮褪,高毛利風電場開發成香饽饽

對於上述風電整機巨頭業績分化,有市場分析認為,主要受海風搶裝「退潮」影響。

2021年是海上風電「國補」的最後一年,海上風機市場出現了裝機高峰,據國家能源局統計數據,2021年中國新增海上風電裝機16.9GW,同比增長超過161%。受海上風電拉動,去年風電整機廠商們均有不錯業績表現。

經歷2021年的裝機高峰,2022年上半年,國内海上風機交付及裝機量有所回落,根據國家能源局統計的數據顯示,2022年上半年度全國海上風電新增並網裝機27萬千瓦,同比減少87.42%。

疊加疫情、風機價格持續走低,以及市場競爭日趨激烈等因素影響,巨頭們的業績分化在所難免。

面對挑戰,風電整機商一方面在積極擁抱風機大型化趨勢,以適應行業降本增效需要,另一方面,也紛紛湧向毛利率更高的風電場投資與開發。

以金風科技為例,雖然受風電退潮等因素影響,公司在風電機組建設方面收入有所下滑,但其風電場開發、風電服務及水務業務卻增長顯著,表現亮眼。

今年上半年,公司風電場開發業務實現營收32.94億元,同增9.54%,佔營業收入比重由16.6%提升到19.8%;風電服務業務實現營收19.34億元,同增17.61%,營收佔比由9.1%提升到11.6%;水務運營實現收入3.7億元,較上年同期增長25.47%。

尤其是公司風電場開發業務,上半年毛利率約為68%,貢獻毛利約22.5億元,成為業績貢獻重要來源。而這一業績的增長則是建立在自營風電場裝機容量的增長,以及高於行業平均的利用小時數上。

截至2022年6月30日,金風科技國内外自營風電場權益裝機容量合計6135MW;2022年1-6月,公司國内外風電項目新增權益並網裝機容量350MW;今年上半年,公司自營風電場的平均利用小時數為1270小時,比行業平均水平高出114小時。

東興電信認為,伴隨公司進一步增強風電場運營資源的投資開發,增強風電後服務市場的智慧運營與水務業務的協同共進,公司綜合競爭力有望進一步提升。其持續看好金風科技在風電整機領域的龍頭地位,伴隨下半年行業裝機速度的加快,預計公司三四季度風電主機出貨量將明顯提升,對公司業務形成穩定支撐。

此外,本文開篇所講的巨資收購如若成功,也將助力獲得較優質的大基地項目資源,鎖定100萬千瓦風電項目風機訂單和資產管理服務,進一步擴大公司風機制造、風電服務、風電場投資與開發三大主營業務發展。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)