香港资本市场从不缺妖股,近日,港股市场又惊现一只妖股,小股东们的心跟着上蹿下跳。

国内排名前列的智能玩具制造商奇士达(06918.HK),其股价仅用一个月时间就来了一场惊心动魄的上天下地之旅。

在8月4日,奇士达股价在此前上行的基础上“揭竿而起”,一度飙升至最高点4.6港元,较8月3日上涨了131%。

有意思的是,在股价飙升的这大半个月中,市场上并无奇士达的利好消息传出。但当股价处于高位震荡期间,奇士达各类消息纷至沓来,令市场一脸懵:

8月18日,奇士达蹭起了元宇宙的热点。当日,奇士达发布公告称,拟与诚彩发展成立合营企业,双方共同在中国建设并营运涉及元宇宙元素的数码亲子儿童主题乐园,意图为公司打开“探索各种新的教育及娱乐相关领域的大门”;

8月22日,上海浦东新区人民法院发出的限制消费令中,惊现奇士达掌舵人余煌的名字;

8月31日,奇士达发布了惨淡的半年报,报告期内亏损逾4000万港元,同比盈转亏。

随后,奇士达股价开始“高处不胜寒”,9月2日下午15:40开始闪崩,当日暴跌72%,9月5日再度大跌,收跌58.82%。短短两个交易日,奇士达股价累计大跌88%,股价刷新历史新低,约21亿港元市值瞬间灰飞烟灭。

冰冻三尺非一日之寒,妖股的现形,“黑历史”往往早就有之。在谈谈奇士达的“黑历史”之前,我们先从半年报中了解奇士达的基本面。

渠道转换,业绩变脸

奇士达主要设计、开发、制造及销售高品质智能车模、智能互动式玩具及传统玩具以及销售智能硬件产品。

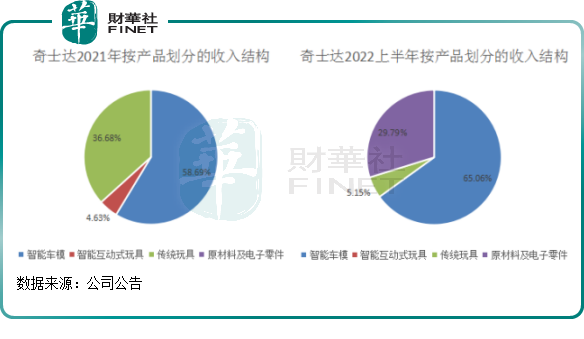

财华社注意到,进入2022年,奇士达的营收结构变化巨大。

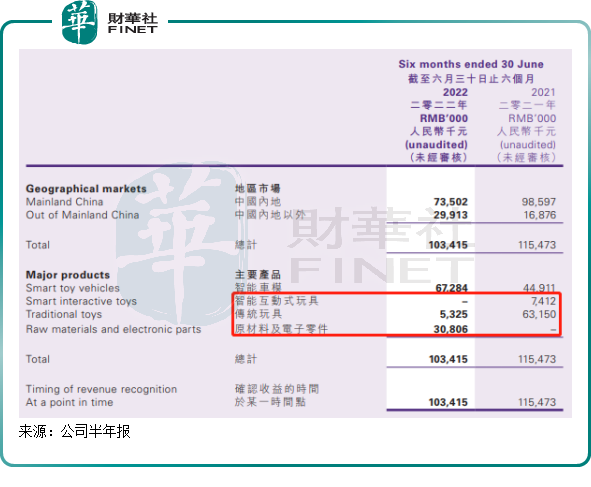

按照奇士达的划分,2021年公司共有三大产品线,分别是智能车模、智能互动式玩具和传统玩具,占营收比重分别为58.69%、4.63%和36.68%;但进入到2022年上半年,公司三大产品线变更为智能车模、传统玩具和原材料及电子零件,占营收比重分别为65.06%、5.15%及29.79%。

我们再通过2022年上半年营收结构与上年同期的对比,发现情况是这样的:奇士达智能互动式玩具业务竟消失了;同时,公司传统玩具业务也大幅收缩,收入同比下降了逾9成。

令人意外的是,在两块业务消失或收缩之际,奇士达2022年上半年突然多出了一项业务,名为“原材料及电子零件”,该新业务报告期内收入超过了3000万元。

奇士达在半年报中未披露智能互动式玩具和传统玩具这两大业务为何会出现营收巨变的情况。有投资者认为,该两块业务的变动有两种原因,一是奇士达或许正在砍掉该两块业务,二是该两块业务遇到不可控因素而与公司说“拜拜”了。而新增的原材料及电子零件业务,则是公司上述两块业务客户订单不畅,公司决定终止这两块业务,转而将囤积在仓库的各类原材料和电子零件出售以减少损失。

造成这一种现状的根本原因,是渠道客户改变后,奇士达失去了竞争优势和市场份额,导致公司业绩变脸。

渠道客户的变化,我们可以对比一组数据:2018年,奇士达来自境外的营收比重达78.1%;2022年,这个比重降至28.93%。

海内外客户的大角度转换,对奇士达带来的冲击是巨大的,这种冲击可以从业绩中看出来。2020年开始,奇士达营收和净利润整体呈现下行趋势,到了2022年上半年直接产生了亏损。

毛利率方面,奇士达海外业务毛利率往往高于国内,随着公司客户逐渐向国内转移,其毛利率也不断下行。2022年上半年,奇士达毛利率仅为12.6%,同比骤降19个百分点,而在2019年,公司毛利率达到了37.5%。

奇士达在国内的竞争力并不强,2018年在中国玩具制造市场的市占率仅为0.1%,排名第九;同时,公司智能车模在国内市场份额也仅有约0.8%。2018年至今,中美贸易摩擦以及新冠疫情冲击下,包括奇士达在内的很多国内玩具厂商出口受阻,从而不得不转向国内市场。

然而,进入国内市场谈何容易,国内的玩具市场本身就处于竞争饱和阶段,明显狼多肉少,在国内竞争力不强的奇士达为获得国内客户的订单,或许采用了低价走量的方法,导致毛利率下降幅度如此明显。公司在2020年年报中提到:公司投入大量资源与中国出口型批发商发展业务关系。但今年上半年,公司来自前四大客户的收入占比达59.2%,明显患上了大客户依赖症。

转向国内出口型批发商也不能挽救公司经营颓势,其传统玩具和智能互动式玩具在国内市场难以与劲敌们相抗衡,自今年以来加速了衰落进程。

谜一样的奇士达

结合奇士达的成绩单,财华社发现奇士达存在多个令人费解的“谜团”。

这些谜团不但影射出奇士达经营出现了重大问题,还反映出公司存在信披不全、隐瞒事实的嫌疑。

1.产能扩张之谜。

奇士达在2020年初提交招股书时表示,拟将募集资金的70.8%用于产能扩张,通过招兵买马继续扩大海外市场的订单。

在2019年8月末,奇士达的理论产能为27.1万小时,其当时计划到2020年理论产能增至60.93万小时。但在此后的年报中,奇士达并未披露其产能情况,其在2020年年报中表示已完成国内工厂的扩建。

按照公司的说法,奇士达2020年产能是大幅增加的。但是,公司工业碳排放却出现了大幅下降,公司在2019年及2020年披露的温室气体排放总量分别为1717.5万吨和1559.5万吨。

一家企业在大幅增产的基础上,还能做到如此大幅减排,这背后的产能利用率及真实扩产规模都存在诸多疑点。

这不免让人唏嘘,奇士达花了如此多的资金和精力扩产能,到头来订单量不增反降,给公司带来了巨大的损失,这也是公司智能互动式玩具和传统玩具这两大业务为何扛不下去的重要原因。

2.裁员和员工成本之谜。

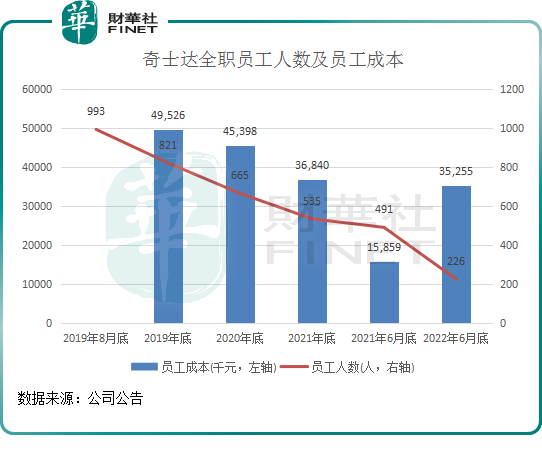

奇士达在今年上半年裁员相当狠。今年6月底,公司仅剩226名全职员工,半年时间裁员近60%。而在2019年8月,公司有接近1000名员工。

在2022年上半年之前,奇士达的员工成本和员工人数趋势是一致的,但到了2022年上半年却来了个“剪刀差”。

上图可以看到,在2022年6月底员工人数在大幅下降的情况下,公司的员工成本却大幅飙升,同比增长了1.22倍至3525.5万元,已接近了2021年的员工成本规模。

对于员工成本的增加,奇士达并未进行解释。而外界质疑的奇士达员工成本陡增,与公司裁员产生的赔偿成本增加是否存在关系之问,尚待奇士达进一步解答。

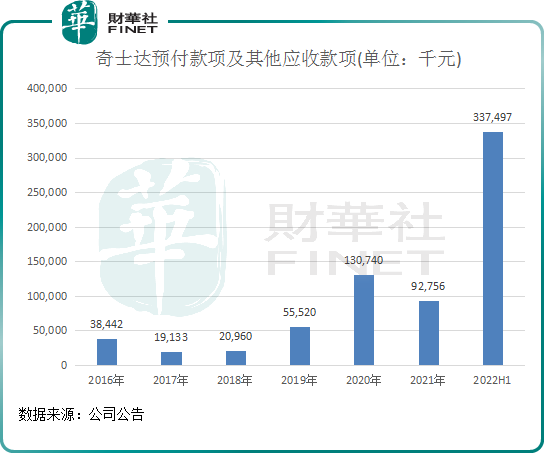

3.预付款项及其他应收款项暴增之谜。

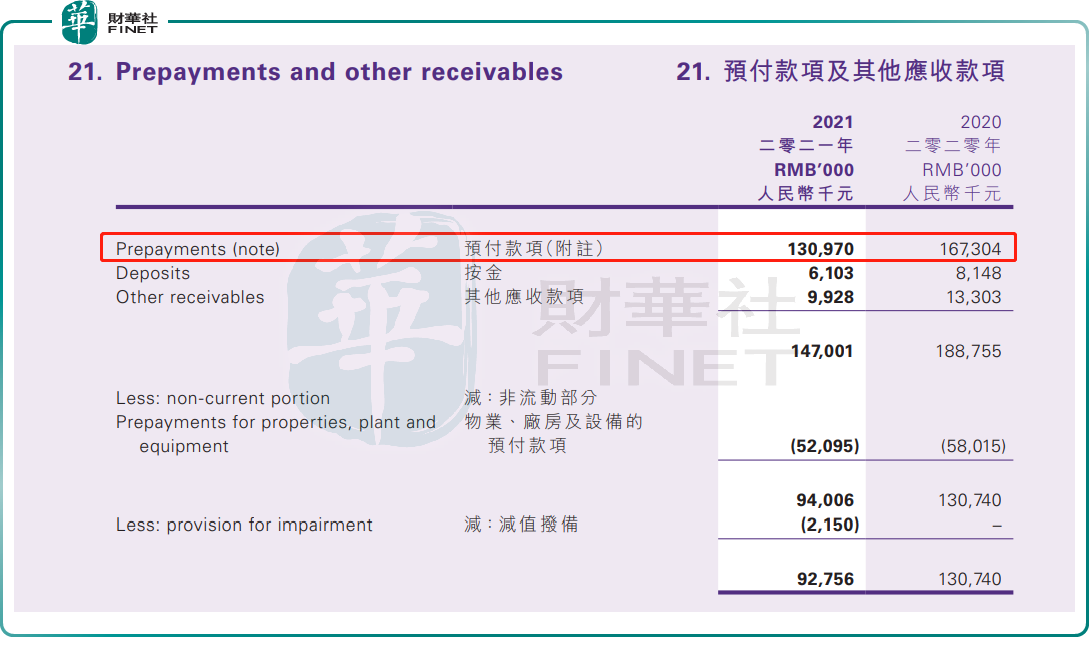

在奇士达的财务报表中,预付款项指就楼宇建设、购买模具、包装及原材料支付的预付款项。其他应收款项主要是指应收出口退税款项。

2022年上半年,奇士达预付款项及其他应收款项金额较2021年底飙升2.64倍至3.37亿元。与员工成本一样,2022年上半年财报中,奇士达并未解释上半年预付款项及其他应收款项金额飙升的原因。此外,也未附注上半年预付款项及其他应收款项。

不过,从2021年完成年度财报中,不难发现,奇士达预付款项及其他应收款项中,占比最大的就是预付款项,即就楼宇建设、购买模具、包装及原材料支付的预付款项,占比在8成以上,而其他应收账款占比较小。

因此,2022年上半年,奇士达预付款项及其他应收款项飙升,或许与楼宇建设、购买模具、包装及原材料支付的预付款项大增有关。

在业绩表现不佳,奇士达造血能力持续下行,2022年上半年经营现金流净额为-1.82亿元,较2021年上半年的-127.6万元,净流出迹象十分明显。

随着现金流的告急,奇士达明显加大了举债经营,2022年上半年流动负债同比增长79.51%至4.23亿元,资产负债率约为49.9%,同比上升了13个百分点。截至2022年6月30日,奇士达期末现金仅有0.877亿元,同比下降19.98%。

频陷入法律纠纷,一把手被限高

紧随着陷入经营危机,奇士达成为了法庭上的“被告人”,而一些高管在公司大难临头时却“飞”走了。

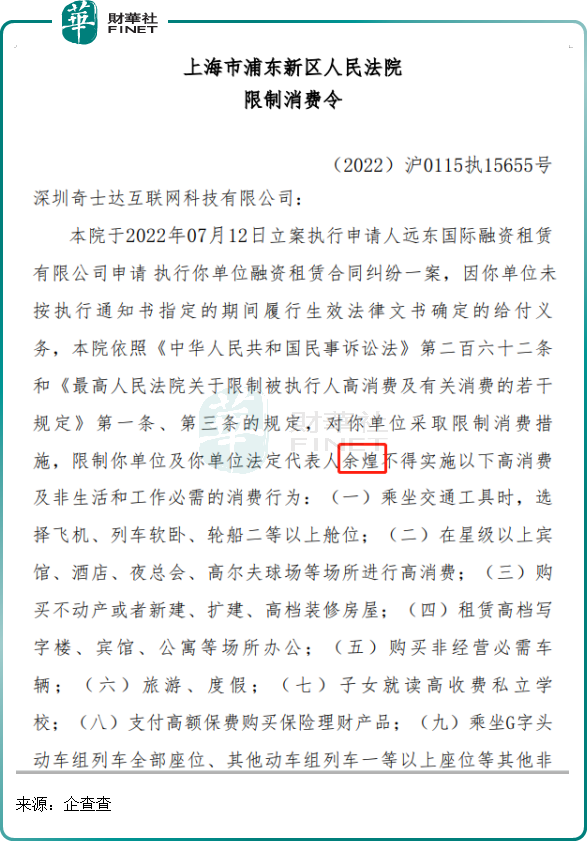

财华社注意到,奇士达旗下多家子公司因合同纠纷成为失信被执行人,公司的主席、执行董事和行政总裁余煌也因此难逃法网。

根据企查查资料,奇士达旗下间接全资子公司奇士达(广东)智能科技有限公司涉及司法案件65个,并被列为失信执行人。而该公司旗下两家全资子公司深圳奇士达物联网科技有限公司和深圳奇士达互联网科技有限公司也均被列为失信被执行人。

这几家公司背后的BOSS,均是余煌。作为企业的一把手,在这些企业被列为失信被执行人的情况下,余煌也受到牵连。

8月22日,上海市浦东新区人民法院发布了限制消费令,对深圳奇士达互联网科技有限公司和余煌进行“限高”,限制该公司和余煌乘坐飞机、在星级以上宾馆消费以及租赁高档写字楼等。

今年上半年,伴随着奇士达陷入经营困境,公司执行董事何敏华和联席公司秘书曹雪莲均辞任。而在此之前,公司高管层较为稳定。

写在最后

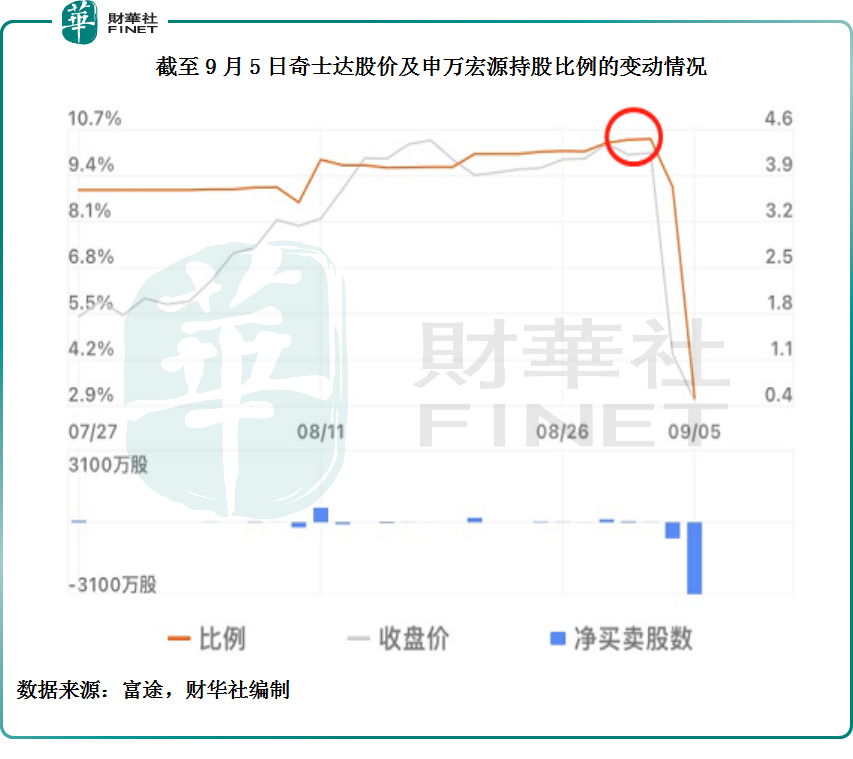

就在董事长余煌“限高”、中期业绩披露不久之后,奇士达股价就迎来暴跌,不免让人质疑是否与股东质押遭遇平仓,进而导致股价遭遇洗仓有关。毕竟,在港股市场因股东质押问题,导致股票闪崩的不在少数。那么,奇士达是否存在这样的可能呢?

截至2022年9月1日(即奇士达股价未闪崩之前),奇士达经纪商持股比例靠前的是美建,持股比例为40.77%;其次,是富昌,持股比为11.72%;紧随其后的是申万宏源,持股比例为10.44%。

9月2日奇士达股价尾盘出现了闪崩,净卖出靠前的是经纪商正是申万宏源,9月2日单日净卖出698万股;9月5日净卖出股份高达3,098.4万股。短短两个交易日,申万宏源持股大降7.29%。

截至9月5日,申万宏源持股比例仅剩3.15%,而反观持股比例靠前的美建及富昌,持股比例均未发生改变。因此,奇士达股价暴跌背后,与经纪商申万宏源持股锐减有很大关系。

实际上,除了股票质押可能带来闪崩风险外,亦有可能存在公司股价被游资、庄家或沽空机构狙击。

在股价暴跌之前,奇士达在毫无利好的情况之下,股价2个月内就翻了1.6倍,市盈率估值高达74倍,估值是同业的2-3倍。估值虚高显示公司被控盘的可能性极大,尤其在业绩不及市场预期及前十大股东持股比例加高的情况下,股价波动风险更大。截至目前,奇士达前十大股东持股比例为57.25%,持股比例较为集中。

至于奇士达股价闪崩,是否与质押股份、股价被庄家等机构炒作还是其他原因所致,无非只是猜测。真正的原因,尚待奇士达给公众及股东一个交代。

截至发稿前,奇士达并未就股价暴跌做出回应。

需要投资者注意的是,一般发生闪崩后的个股,随后几个交易日内股价异动会更大,大跌之后可能会大涨,亦有可能继续大跌,投资者慎入。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)