最近的港股表现一挫再挫,于是也掀起了各大上市公司的回购潮。

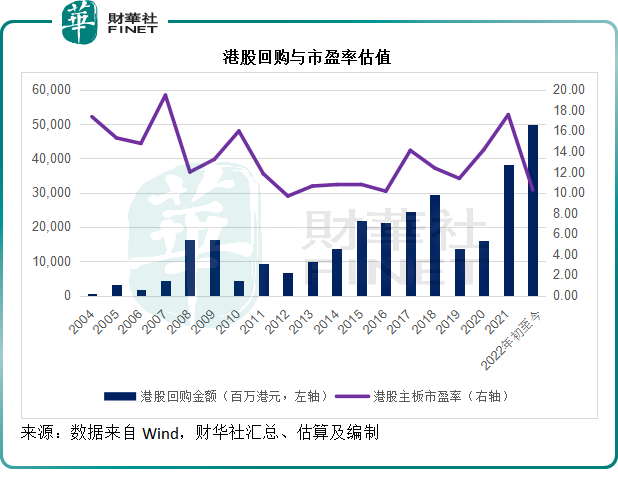

Wind的数据显示,2022年初至今(9月7日),港股主板合共回购金额达到498.91亿港元,是近18年来的最高水平,不到三个季度就远超2021年全年水平,见下图,今年以来的回购金额是2021年全年的1.3倍。

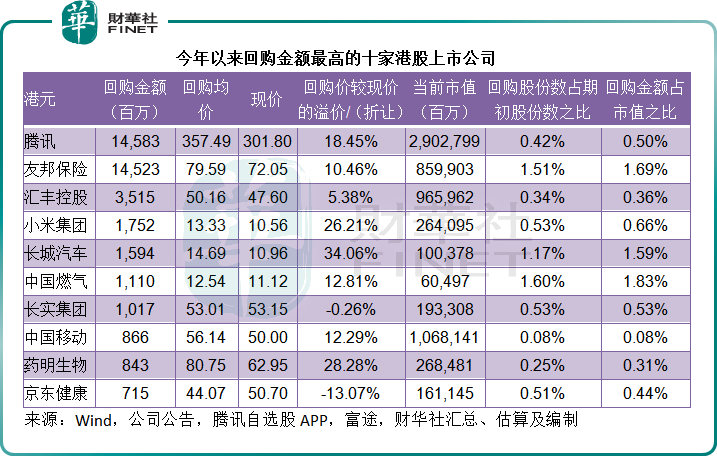

其中,腾讯(00700.HK)的回购金额最高,达到145.83亿港元,其次为友邦保险的145.23亿港元,汇丰、小米(01810.HK)、长城汽车、中国移动等的回购金额都达到10亿港元以上,见下表。

回购额度最高的10家港股上市公司合共回购金额达到405.17亿港元,占了期内港股市场总回购金额的81.21%,其中腾讯和友邦保险两家合起来占了近60%。

尽管回购金额已刷新高位水平,但从表中的数据可见,腾讯的平均回购价较现价有18.45%的溢价,反映以腾讯为首的一众上市公司,股价表现并未因为回购活动而有起色,这又是为什么?

为何股份回购未能抬升腾讯股价

近日腾讯股价持续受压,或与其南非大股东的计划减持,以及最新季度盈利增长放缓有关。

另一方面,腾讯今年上半年的资本开支为99.86亿元人民币,较上年同期下降31.93%。在第2季业绩发布会上,腾讯透露要关闭特定非核心业务、优化表现欠佳业务、收紧对营销推广项目的把控、提升成本效益以及优化员工队伍和控制员工成本——简单来说,就是降本增效。

今年以来,其股份回购规模达到145.83亿港元(Wind数据),高于2022年上半年的资本开支99.86亿元人民币,再联想到其降本增效的承诺,不由得让人担心这家互联网巨头是否找不到能有效提升其利润回报的投资项目,而只能将资金用于回购。

此外,相对于其市值规模,腾讯的回购力度或尚不足以扭转其走势。

今年年初,腾讯已发行股份数为96.08亿股,而到2022年9月7日,已发行股份数为96.18亿股,尽管期内回购了4079万股,其当前的已发行股份数仍较期初多出了991万股,可见腾讯的回购规模尚不足以抵销高管及机构通过股权奖励计划和金融衍生品增发的股份规模,回购效果打了折扣。

期内的回购股份数仅相当于腾讯期初已发行股份数的0.42%,回购金额亦只相当于当前市值的0.49%而已,并不足以为股东带来可以安心的回报。

其回购规模更远远未及美股的头部互联网巨头,例如苹果(AAPL.US)。

苹果的现金中性逻辑

苹果刚刚发布了搭载地表最强芯的iPhone 14 Pro等一系列新产品,而为市场津津乐道,不仅拿捏着消费者的喜好,苹果在取悦投资者方面也不遗余力。

在最近几个财季业绩发布会上,苹果管理层一再强调他们的财务目标是保持现金中性,意思就是将现金的效益用到最大化。

2022年6月25日,苹果现金及现金等价物为275.02亿美元。需要注意的是,苹果的财务结构可以说将资金用到尽处,其总资产值为3363.09亿美元,债务就占了83%,也就是说杠杆率几乎达6倍——以581.07亿美元的股本,撬动3363亿资产,其中流动比率还不足1倍,只有0.86倍,但不妨碍它作为最高市值企业的全球地位,为什么呢?

这是因为苹果能够以最“轻”的资产为股东产生尽可能多的收益。

一家公开上市企业最终的目的是要为股东创造价值。

企业的资金有三个来源:1)运营业务所产生的现金;2)债务融资;以及3)股权融资。

要动用资金的话,运营业务产生的现金成本最低,仅仅是错过了利息(投资的机会成本)而已;债务融资的成本则为贷款利息减去利息抵扣所带来的税务优惠(机会成本+抵扣税务优惠之后的利息支出)。

企业产生的收益抵扣了债务融资的成本以及税项后,所得全部归于股权所有者,即股东,因此一般情况下股权融资的成本最高,因为这是股东权益的让渡——增发股份时,股份数量增加,股东每股收益就被稀释;反之,回购并注销股份后,股份数量下降,每股股东权益可得到提升。

这也正是苹果现金中性的逻辑所在,将无需投入到业务和投资中去的现金反馈给股东,不论是派发现金股息还是回购,都有利于股东权益的增厚。

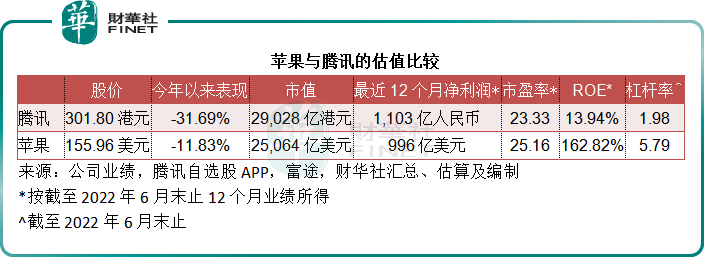

截至2022年6月25日的12个月,苹果公司的净利润达到996.33亿美元,而这12个月当中的股东应占权益均值只有611.935亿美元,ROE(股本回报率)高达162.82%,也就是说,每1元股本的投入,一年所产生的回报高达1.63元。

股东如何从这么高的利润中兑现回报?

除了股价上涨带来的买卖资本收益外,巴菲特这类不打算频繁交易的股东如何从苹果公司的高利润中兑现收益?现金股息和股份回购,前者带来现金实利,后者带来每股可追索权益价值的增值。

笔者根据其过往各季业绩,估算出苹果截至2022年6月25日止12个月来自经营活动的净现金流入额达到1182.24亿美元,投资活动用去了203.02亿美元,剩下979.22亿美元。

而在期内,苹果通过派发现金股息和股份回购,向股东回馈了995亿美元,比对上述提到的最近12个月净利润996.33亿美元可知,苹果基本上将所有的净利润都用来补偿股东,比较其当前的市值2.506万亿美元,股息(以及回购)收益率达到3.97%,较当前的联邦基金利率(有效利率)2.33%高出1.64个百分点。

相比之下,腾讯不足0.5%的回购以及每年1.6港元的现金股息(按现价计算股息收益率仅0.5%),实在难登大雅之堂。

回购对股价走势还能起到作用吗?

然而,尽管苹果尽力回馈股东,却未见得能带起股价表现,按现价155.96美元计算,苹果今年以来累跌11.83%。

苹果尚且如此,更何况腾讯了,腾讯今年以来股价累计下跌31.69%。

由此,或许可以看出,当前全球股市下挫,并非由企业的基本面因素决定,而是因大环境所致——加息令资金担心全球经济增长前景,避开了风险相对较高的股权投资,尤其对利率更为敏感的新经济企业。

那么,上市公司回购股份是否就没有用?并非如此。

将多出的资金用于派发现金股息和回购股份,可降低管理层挪用资金或是无效使用公司资金的风险,而且能够趁着股价低迷,增加回购的股份数,增厚股东应占权益,因此在股价下挫时回购正当时。

从上文的表中可以看出,腾讯现价仍较其回购均价存在深幅折让,或许意味着现价仍是理想的回购水平。苹果更是如此,新产品以及新广告服务所带来的营收和利润,或将随着现金股息和股份回购,体现到股东的投资回报账面上,迟早会获得卷土重来的资金所认可,这正是价值投资的精髓所在。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)