股票市场最不喜欢的是不确定性。

所以,在不确定的环境中,股市的震荡会更加剧烈,这正是美股最近的真实写照。

笼罩着华尔街的阴霾,归根结底来自:通胀和加息。

让游戏更加好玩的是,美联储的加息态度,是“鹰”,还是“更鹰”。

在世界银行担心全球经济滞涨风险增加的时候,美联储担心的是无法控制通胀,所以下周议息,加息的几率应是百分之百,但是加多少,成为了美股大上大落的调味料。

在动荡的美股市场,市值最高的苹果(AAPL.US),一举一动备受瞩目,因为它的表现,总能引发其他大型科技股的震荡,包括特斯拉(TSLA.US)、微软(MSFT.US)和谷歌(GOOG.US),在科技股市值占据了显著比例的美股市场,这些同向走势会牵动大盘的走向。

如何解读美最新的经济数据

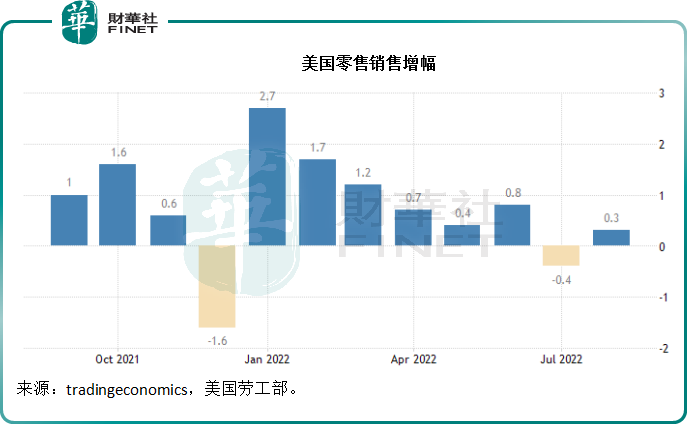

美8月份零售销售增长0.3%,出乎意料地高于上个月读数和预期。上一个月为修正后的下跌0.4%,预期为持平。

汽油价格下跌让消费者能够腾出资金来购买其他物品,其中汽车的支出上升2.8%,杂货增长1.6%,餐饮和食品则上升1.1%。这些增长或抵消了加油站销售下降4.2%的影响。扣除汽车、汽油、建筑材料和餐饮服务之后的核心零售销售则维持不变。

这一数据反映出,美联储之前的加息并没有压抑人们的消费情绪——仍可以继续加码。

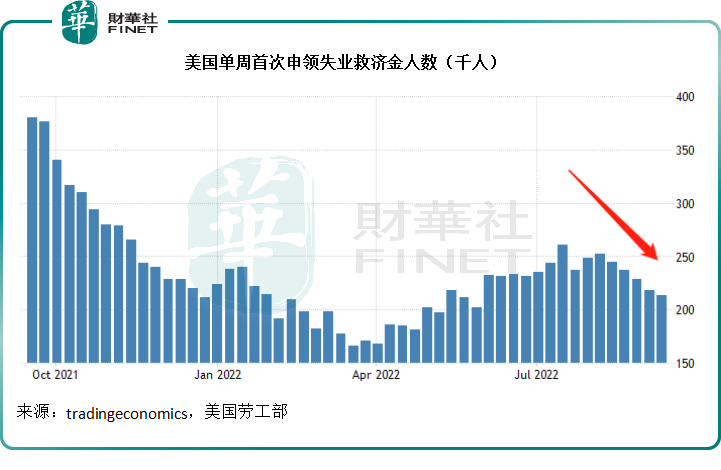

另一方面,反映美就业形势的首次申领失业救济金人数报告显示,截至9月10日止当周首次申领失业救济金人数为21.3万,远低于市场预期的22.6万,也是5月份最后一周以来的最低值,这意味着美的就业市场仍十分强劲。

这些数据都反映之前美联储的接连大幅加息,尚未对经济发展带来肉眼可见的负面影响,暗示仍可继续加息。

市场对于美联储下周加息75个基点甚至100个基点的预期升温。

见下图,芝商所(CME)的美联储观察显示,市场预期下周美联储加息50个基点的几率或为零,而一个月前曾高达61%;预期加息75个基点,至目标利率达到3%-3.25%区间的几率升至76%,而一个月前只有39%;预期加息100个基点的几率达到24%,而一个月前为零。

这正是零售销售和首次申领失业救济人数等数据公布后美股大跌的主要原因。

大型科技股拖累美股下跌

其中,美股市值最高的苹果单日下跌1.89%,收报152.37美元,市值跌破2.5万亿美元;因收购动视暴雪而遭遇欧盟反垄断调查的微软,单日下跌2.71%,收报245.38美元,市值1.83万亿美元;撤销41亿欧元罚款申请被欧洲驳回,同时遭遇亚洲多国反垄断调查的谷歌,单日亦跌1.86%,收报103.90美元,市值为1.36万亿美元。

反垄断调查和信息安全成为了这些大型科技公司在全球扩张的最大障碍,也导致它们的股价持续受压。在加息阴霾下,它们的高市值更成为做空者虎视眈眈的目标。

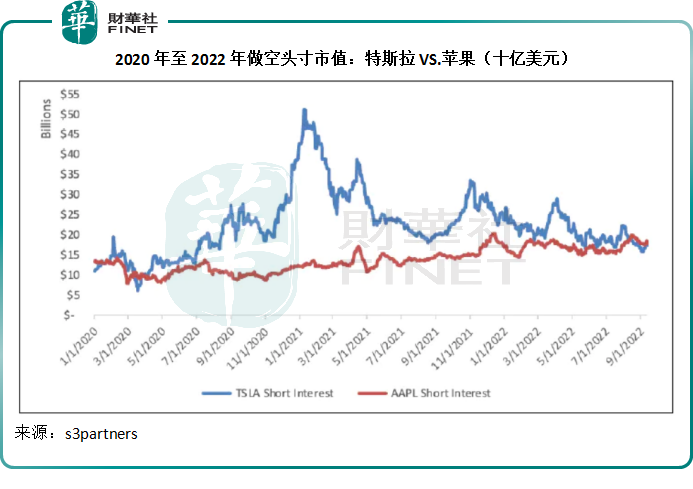

提供多空头寸数据和分析的调研机构s3partners最近发布的讯息显示,截至2022年9月13日,美股做空头寸市值最高的上市公司由特斯拉变成苹果。其中苹果的做空金额达到184.4亿美元,相当于百济神州-U(688235.SH)的A股市值,高于特斯拉的做空头寸市值174.4亿美元。

自2020年4月以来,特斯拉一直蝉联“空军头号目标”,是做空头寸市值最高的美股,这个状况持续了864天(即两年半),近日被苹果反超。

但是笔者认为,这个数据除了吓唬小白,意义不大。需要注意的是,这是“做空”头寸,而且是“市值”金额。

做空者能够获利的前提是,苹果股价/市值下挫。

如果苹果股价真的继续下跌而特斯拉的股价上扬,那特斯拉当回“空军”头号目标的可能性将会增加。相反,如果苹果股价不跌反涨,做空者将面临亏损,或不得不在资金压力下平仓,这时候的做空市值可能上涨(因为价格上涨),但做空数量可能下降(因为部分做空价格较低的仓位将可能被逼平仓)。

例如,该机构的同一篇报告中就提到,在特斯拉2020年起成为头号“空军”目标之前,苹果是做空金额名单中的头位,但是在此之后,由于苹果股价大涨171%,有4117万股做空股份被平仓,才让位给特斯拉。

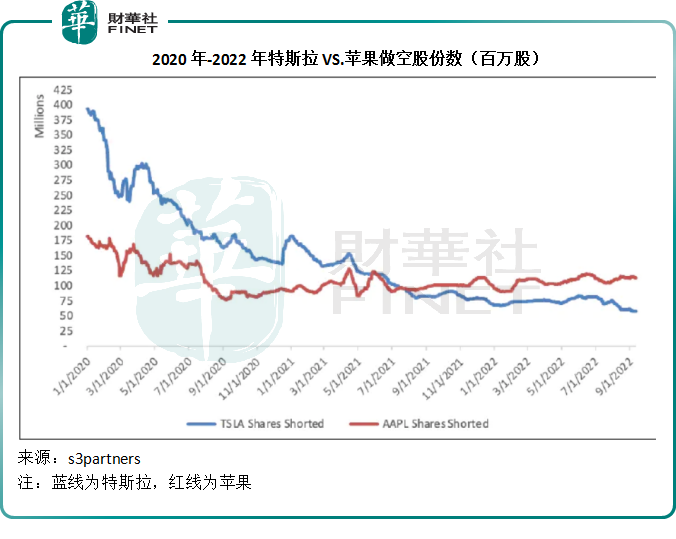

事实上,做空股份数以及做空股份数占街货量(流通股数)的比率或更有参考价值。

见下图,以做空的股份数量计,被做空者盯上的苹果早在2021年下半年已超越特斯拉,当时苹果的股价尚不足150美元,在2021年末到达182.26美元的纪录高位,如今为152.37美元。

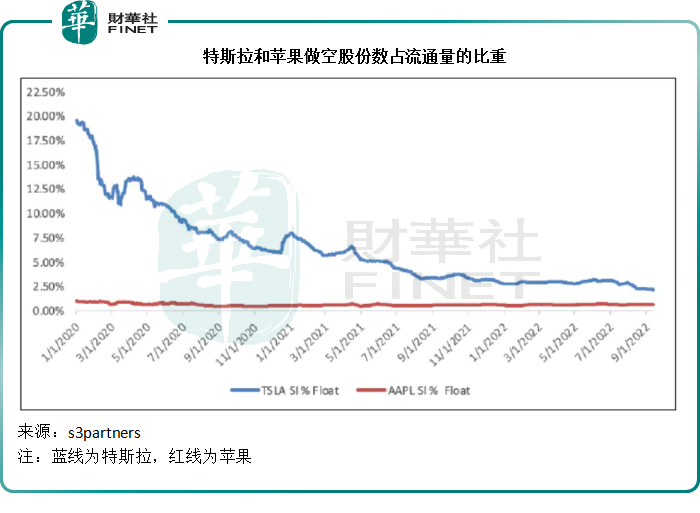

从做空股数占街货量(流通量)的比率来看,见下图,代表苹果的红线大致持平,而代表特斯拉的蓝线显著下降,但仍远在红线之上,反映特斯拉的做空股数比重仍远超苹果。苹果的做空量占流通量的0.70%,特斯拉为2.19%。

因此,笔者认为,苹果的做空头寸金额最高,并非因为空头对苹果的兴趣陡然增加,而更多是因为苹果的股价反弹,叠加市场担心全球消费情绪下降可能压抑对其产品的需求,以及加息,可能不利于其股价走势,才招致了其做空金额的上升,但更重要的原因是特斯拉股价持续下挫,令平仓量增加,从而降低做空头寸。

这份报告还揭露了非常有趣的数据:除了苹果和特斯拉外,大型科技股均为做空金额最高的公司,包括排名第三的微软,排名第四的亚马逊(AMZN.US),做空量占比分别为0.56%和0.77%。此外,谷歌-A和谷歌-C分别排名第六和第十,做空量占比分别为0.89%和0.71%,可见这些大型科技股的做空占比都不到流通量的1%。

不过,做空量增幅最突出的是工业公司3M(MMM.US),在过去30日新增做空金额40.6亿美元,或与其前景展望不佳有关,做空股数占比达到7.17%。另外,“股神”巴菲特的爱股西方石油(OXY.US)也是“空军”的重要目标,做空头寸市值45.68亿美元,做空股数占比达到6.85%。

加息与做空

做空的动机有许多:看淡特定上市公司的前景,投机,对冲多头风险,机构发行衍生品而需要进行对冲的配套交易……

但是都要涉及到一个非常重要的成本:机会成本和资金成本。

股票做空,指的是向持有特定股份的专业投资者或机构投资者借出股份,在市场上出售,若股价下跌到一定幅度,即可从市场上买回来平仓,然后将股份还给借出方。

不过,专业投资者和机构投资者出借股份是有条件的,借入的交易者需要提供抵押品,一旦没能在期限内归还股份,出借人可将抵押品据为己有(抵押品的市值一般显著高于出借的资产价值),并且获取利息收益,即按借入时间和利率(一般为市场利率)计算占用这些股份的成本。

当做空的标的资产不跌反涨时,做空者的亏损扩大,若超过预先约定的保证金金额,就可能被要求增加保证金或是强制平仓,以确保中介机构和出借方的利益。

另一方面,做空者借入资产,需按借入的时间支付利息,不可能无限地延长平仓期。

所以做空者受到“期限”与“股价表现”两个因素的共同制约。

今年以来,大家都看到了西方央行加息对于股市的负面影响,这正是做空者做空的动机所在,股市向下,其获得回报的几率也扩大。

但同时也要看到,加息也会令做空者的资金成本上升,这正是做空风险极高的原因。

做空者冒着高风险做空,是因为他们相信获得的潜在回报要远超加息所增加的资金成本。

以上的做空数据,或许无法提供非常精确的经济预期或是指标,但作为参考,或许可以一窥市场对于这些上市公司的一些看法。

正如前文提到的,苹果做空头寸市值赶超特斯拉成为最高,并不能说明大问题,因为苹果本身就是全球市值最高的上市公司,而其做空量占比尚不足1%,对其长远股价走势的影响不会太大。

其他大型科技公司也是一样,微软、谷歌、亚马逊等,市值远超3M和西方石油,而做空股数占比均远低于它们,对其长远股价影响或不会太大。

这是因为大型科技公司也许会受到经济下行压力的影响,但是它们的基本面仍稳固,大幅向下的压力或不算太大。

相反,3M和西方石油,前者前景欠佳,后者因为巴菲特的增持和名气,今年以来已累计上涨一倍有余,股价向下的几率要高得多,尤其在油价可能随全球需求量下降而回落的预期下,支撑其进一步上涨的动能或不足。

那么,长期价值投资者巴菲特还增持西方石油和苹果是不是错了?

投资与投机

投资与投机,最明显的差别是,前者以基本面为准绳,以长远价值的增值为导向,而投机则以短期获利为目的。

以上述的做空交易为例,在加息环境下,以短期获利(而非对冲)为目的的做空者有火中取栗之嫌,因为他们能否获利,取决于短时间内的股市走向(因受到利息成本和每日结算持仓价值的制约),但在此之前,他们已经产生巨大的利息成本和机会成本(做多可能带来的收益)。

巴菲特的交易主要为多头,投资期限很长,足以抵消掉短期波动的风险,而从投资组合的构成来看,他的投资并不单一。

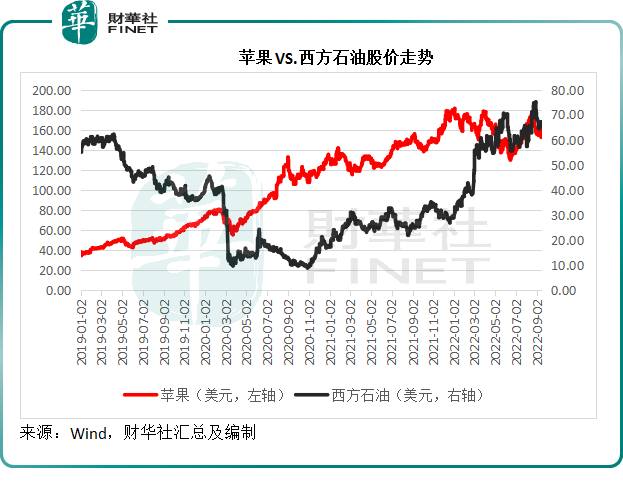

见下图,苹果的股价走势与西方石油的股价走势呈较为明显的负相关,在2020年至2021年苹果上涨时,西方石油的股价较为疲弱,到其后西方石油的股价因为油价而大涨时,苹果的股价则因为通胀和加息忧虑而回落,这或形成对冲。

设想一下,如果仅持有苹果,可能就错过了油价上涨的利好,而承受通胀的压力;而如果仅持有西方石油,则未来可能要面对经济软着陆后,油价回落对油股的冲击,而错过苹果等消费品股所迎来的利好。

这正是投资与投机的差别,切勿断章取义,鲁莽跟风。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)