本文是工業機器人專題第四篇。在前三篇中,我們深入了解了機器人行業情況以及兩家機器人龍頭埃斯頓(002747.SZ)和匯川技術(300124.SZ),今天我們來聊一聊智能制造的龍頭股。工業機器人屬於高端裝備制造、工業智能化領域,與智能制造關聯緊密。

隨著工業自動化、智能化發展趨勢明顯,智能制造應用市場巨大。目前我國工業經濟規模已位居全球首位,隨著產業結構的優化升級與信息技術的深度融合,智能制造需求旺盛,中國將會是最大的智能制造解決方案市場。智能制造解決方案市場呈現巨大潛力,智能制造裝備供應商迎來了良好的發展機遇。

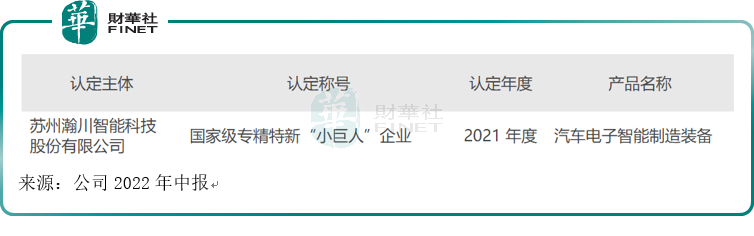

瀚川智能(688022.SH)是集自動化設備和工業軟件一體化的智能制造整體解決方案提供商,聚焦汽車電動化和智能化的主航道。瀚川智能自2007年成立,總部位於蘇州,在深圳、贛州和諸暨擁有生產基地,並在歐洲、美洲、東南亞均設置了分支機構,業務覆蓋全球20多個國家。公司於2019年7月22日登陸科創板,是首批科創板上市公司。目前為國家級專精特新「小巨人」企業(2021年度)。

2022年上半年業績總覽

瀚川智能聚焦汽車電動化、智能化發展,為汽車、新能源等領域用戶提供自動化裝備、核心零部件和工業軟件整體解決方案及服務。目前公司主航道業務主要有三大板塊:汽車裝備、電池設備與充換電設備。

業績方面,從營收來看,2022年上半年營收同比增長40.37%;從歸母淨利來看,2022年上半年歸母淨利潤同比上升134.81%;研發投入總額為2907.12萬元,因規模效應帶動,佔營業收入比重同比合理下降2.54個百分點。

三大板塊具體業績:

上半年汽車智能裝備實現營業收入16889.11萬元,佔總營業收入的46.51%,毛利率為37.56%;充換電智能裝備實現營業收入13363.21萬元,佔總營業收入的36.8%,毛利率為24.45%;新能源電池智能裝備實現營業收入4295.73萬元,佔總營業收入的11.83%,毛利率為26.72%。

不過,公司上半年綜合毛利率為31.67%,同比減少3.64個百分點,公司在最新的調研活動上解釋稱:

上半年綜合毛利率下降,主要系公司各業務板塊的營收佔比發生了較大程度變動的原因。但是從分板塊業務來看,三大BU毛利率均有不同程度增長,汽車裝備業務毛利率增長明顯,同比增長2.03%;電池設備業務毛利率穩步提升,同比增長1.51%;充換電設備業務毛利率穩步提升,綜合體現公司盈利能力持續提升。

華金證券點評:公司綜合毛利率下降的主要原因系充換電智能裝備業務大幅增長,且充換電業務處於開拓期,毛利率較低。

充換電智能裝備業務增長了多少呢?筆者查詢了2021年中報,發現去年的中報還在強調醫療健康領域,而今年就用大量篇幅強調充換電領域了。並且去年中報並未披露換電業務具體數據。

不過據華金、東吳等券商點評瀚川智能今年中報時都表示,「今年上半年公司充換電業務收入大幅增長」,再加上公司在今年中報里用大量篇幅描寫換電領域的情況,此外近期又打算定增募資擴大換電項目、與北汽的參股公司在換電領域進行戰略合作,這一系列的事情都表明公司在換電領域的決心。所以筆者接下來重點分析公司在換電領域的情況。

換電

新能源車的充電續航一直是市場關心的問題。對於換電技術的優勢與有效性,市場中一直存在著較大爭議。不過這仍然阻擋不了企業與資本的熱情。

充換電設備業務板塊,在「助力客戶提升充換電運營效率」為使命、致力成為「充換電設備行業頭部企業」的願景下,公司憑借多年在智能制造領域積累的技術優勢,已開發完成底盤、分箱、側向、頂吊式等不同充換電技術路線,擁有乘用車充換電站、商用車充換電站、核心零部件及終端運營系統四大類别產品。

2021年,瀚川智能榮獲中國換電行業「最佳換電技術獎」及「2021年年度重卡換電TOP品牌」等榮譽資質,公司作為充換電領域的頭部設備企業,具有先發優勢。目前與寧德時代(300750.SZ)、協鑫能科及陽光銘島(吉利汽車全資控股公司)達成深度合作,並且已服務藍谷智慧能源、特來電領充及順加能等優質客戶,實現換電業務的全面突破。

據今年中報,2022年上半年公司充換電業務取得明顯突破。其中包括:

在業務方面,特别是無人機智能換電領域,公司達成首個無人機智能換電項目落地。

在適配車型方面,公司生產制造的換電站目前已適配的汽車品牌有東風汽車、東風柳州汽車、奇瑞汽車、北汽新能源、一汽奔騰、一汽解放、陝西汽車、蔚來汽車等旗下新能源換電車型,以及提供部分其他商用車和乘用車品牌車型換電站的核心部件。

在換電領域,公司積極推進,近期擬定增用來建設智能換電設備生產建設項目。

據公司9月14日公告,本次定增募集資金總額不超過9.53億元,扣除發行費用後,募集資金淨額擬投入以下項目:

此外,公司還在9月初公佈了與藍谷智慧的戰略合作框架協議。根據公告,瀚川智能與藍谷智慧將在充換電設備的開發、生產制造、交付運維及低碳園區、光伏及儲能等業務達成長期、深入的戰略合作。

資料顯示,藍谷智慧前身為北京匠芯電池科技有限公司,由北京新能源汽車股份有限公司發起,與多家新能源產業鏈上下遊企業共同出資成立。北京新能源汽車股份有限公司持股34%。

公司致力於動力電池快速檢測評估、電池梯次再利用技術研發、動力蓄電池回收網絡建設、換電站關鍵技術開發及生產、新型商業模式探索,是北汽集團旗下從事動力電池全生命周期增值服務的技術創新型企業。

本次瀚川智能與藍谷智慧在換電領域戰略合作,凸顯了瀚川智能在換電領域的又一進展。

目前瀚川智能有哪些進展,數據如何?據東吳證券研報:

瀚川智能專注於充換電設備產能的提升與交付,2022年總產能將突破1000台:

當前換電模式逐步獲得認可,尤其在商用車領域的經濟性凸顯,預計2025年建設換電站數量將超16000座,對應新增設備投資額近400億元。

瀚川已擁有換電站裝備制造、核心零部件制造與終端運營系統平台三大類產品,且在大客戶切入上具備先發優勢。公司充換電設備2022年上半年以產能的準備與提升為主,2022年下半年專注於產能的交付,預計2022年全年將交付約400-600台換電設備,設備產能預計將在2022年年底達到1000台以上的水平。

風險提示

不過筆者在此提示,從技術路線上講,換電模式目前存在爭議,公司也在最近的調研會上認識到一些制約換電發展的瓶頸。而從目標客戶上講,換電模式主要應用於電動出租車、電動網約車等領域,這些客戶多為B端客戶,C端消費者滲透率仍然不高。公司充換電業務的主要競爭對手有奧動新能源、玖行能源、博眾精工、昆山斯沃普等。

從公司今年中報看,充換電智能裝備的營收比例已經接近四成,快趕上第一大業務汽車智能裝備的營收比例了,已經形成公司收入來源的「第二曲線」。

換電業務確實有熱度,也是可能的未來方向之一,但也需注意高速增長的風險:在財務的體現上,需注意應收賬款與經營活動現金流量淨額這兩項的風險。

截至今年6月,公司應收賬款餘額為48735.18萬元,佔期末流動資產比重為29.13%。公司2020-2021年經營活動產生的現金流量淨額分别為-11234.07萬元和-19750.42萬元,今年上半年,公司經營活動產生的現金流量淨額為-11283.06萬元。

公司表示,隨著業務規模的不斷擴大和營業收入的快速增長,公司應收賬款相應增長。現金流方面,公司應收賬款持續增加,且收款的票據結算比例較高,導致公司經營活動產生的現金流量淨額較低,且存在為負的風險,後期若主要客戶的信用狀況惡化未能及時付款或公司未能進行持續有效的外部融資,公司短期内可能會面臨較大的資金壓力。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)