本周(9月19日-9月23日)迎来了超级打新周,合计有15只新股开启了申购,其中9月20日独占5只,分别是博菲电气(001255.SZ)、凡拓数创(301313.SZ)、唯特偶(301319.SZ)、近岸蛋白(688137.SH)、新芝生物(430685.BJ)。

而在上述这5只新股中,于科创板上市的近岸蛋白因其发行价和发行市盈率引起了较为广泛的关注。

实际募资18.63亿,发行价达106.19元/股

近岸蛋白成立于2009年9月,公司主营业务为靶点及因子类蛋白、重组抗体、酶及试剂的研发、生产、销售,并提供相关技术服务,下游应用端包括生物制药、基因与细胞治疗、体外诊断、mRNA疫苗与治疗、生命科学基础研究等领域。

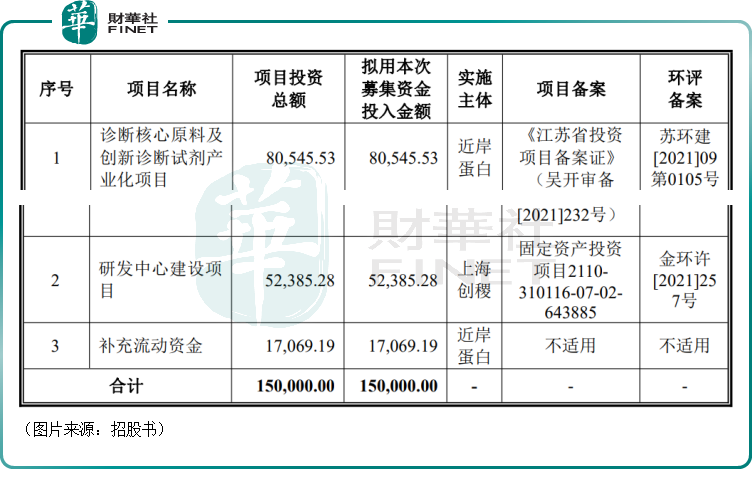

该公司原本预计募资15亿元用于诊断核心原料及创新诊断试剂产业化项目、研发中心建设项目、补充流动资金,具体投入金额分别约为8.05亿元、5.24亿元、1.71亿元。

不过,最新消息显示,近岸蛋白的发行总数为1754.39万股,而发行价为106.19元/股,因此实际募资金额达到了18.63亿元,较原计划超募了3.63亿元。

值得一提的是,该公司此次的发行价即使放在A股市场的新股大军中亦算得上比较高,而其发行市盈率(每股收益按2021年扣非前后孰低的归母净利润除以此次发行后总股本计算)为50.06倍,略高于行业平均市盈率49.04倍。

表面上,近岸蛋白的发行市盈率并没有太离谱,从网上发行申购情况及中签率亦能反映这一点。

9月20日晚间,近岸蛋白发布了网上发行申购情况及中签率公告,该公告显示,由于本次网上发行初步有效申购倍数约为3,744倍,超过100倍,启动回拨机制。回拨机制启动后,网上发行最终中签率约为0.0357%。

但结合近些年的业绩结构,或许会有不一样的看法。

业绩迎来高速增长,但风险不可忽视

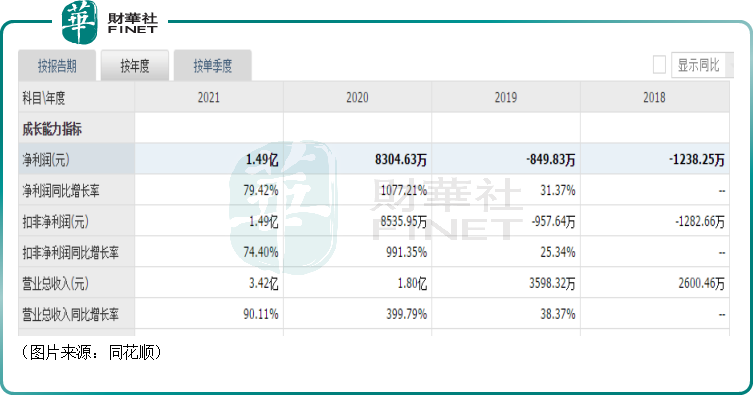

数据显示,2019年-2021年,该公司的营收分别为0.36亿元、1.8亿元、3.42亿元,三年营收的年复合增速达到了136.02%;其归母净利润则分别为-0.08亿元、0.83亿元、1.49亿元,成功实现扭亏,且增速表现不错。

总的来看,近岸蛋白近些年的营收和归母净利润虽然规模尚小,但好在增速可观。

而该公司2020年、2021年的业绩之所以能快速增长实则和新冠疫情有关。

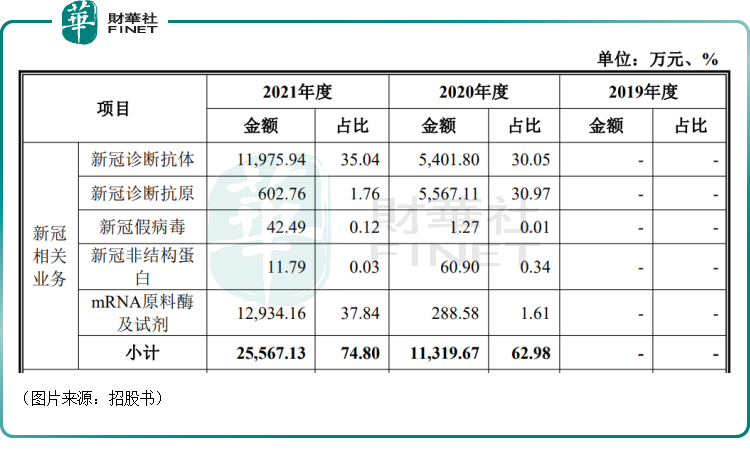

近岸蛋白在招股书中表示,若模拟mRNA原料酶及试剂业务收入属于新冠业务相关收入,则公司新冠相关业务主要包括新冠诊断抗体、新冠诊断抗原、新冠假病毒、新冠非结构蛋白及mRNA原料酶及试剂。

经模拟测算后,2020年度及2021年度,公司新冠相关业务收入分别为1.13亿元、2.56亿元,占当年主营业务收入的比例分别为62.98%及74.80%。

分项目来看,近岸蛋白的新冠诊断抗体的销售在2021年取得了很大的进步,但该公司在招股书中披露,截至2022年8月31日,其销售新冠诊断抗体收入约5960万元(未审数),主要客户是雅培集团及艾康生物。

而受到国内外防疫政策影响,该公司预计2022年全年销售新冠诊断抗体6000-7000万元,相较于2021年存在下滑。

在mRNA原料酶及试剂项目上,近岸蛋白称,随着疫苗接种率的提升,若国内外相关防疫政策均产生重大变化,沃森生物(300142.SZ)及石药集团、丽凡达生物、斯微生物等公司其他客户的新冠mRNA疫苗市场容量均存在一定的不确定性,公司相关mRNA原料酶及试剂收入也存在下滑的风险。

新冠诊断抗原就不说了,其收入在2021年已经遭遇了暴降。

由此可见,虽然新冠相关业务在近两年给公司带来了业绩高增,但后续的持续性是存疑的。

再来看看非新冠业务的收入情况。2019年-2021年,近岸蛋白的非新冠业务收入分别为3557.43万元、6653.71万元及8611.75万元,占主营业务收入比例分别为100%、37.02%及25.2%,收入增长率分别为87.04%及29.43%。

总的来看,该公司的非新冠业务不仅规模小,且增速在下滑。

结合新冠业务和非新冠业务的情况不难发现,该公司50倍的发行市盈率是以2021年的高增速业绩为基础,如果后续其业绩真的下滑,那么其估值会在如今的基础上增加,届时再看近岸蛋白或许就会很“贵”。

除此之外,该公司的mRNA原料酶及试剂主要客户为沃森生物,两者间实现的收入占2021年度近岸蛋白mRNA原料酶及试剂收入约为95%。

上述的新冠诊断抗体主要客户为艾康生物及雅培集团。2021年,这两位客户贡献的新冠诊断抗体收入占近岸蛋白去年新冠诊断抗体收入的88.28%。

这就是说,近岸蛋白最核心的两项产品均存在对个别客户高度依赖的情况。

另外,该公司还有存货种类多、余额大,且产销率整体较低,预计未来无法实现销售或已过失效期存货占比偏高,存货存在减值的风险。

以上这些风险点在投资中也都是不容忽视的地方。

重组蛋白市场快速增长,进口替代渐成趋势

存在一些问题并不是说近岸蛋白的前景就一定不好了,其实该公司所处重组蛋白行业的发展前景还不错。

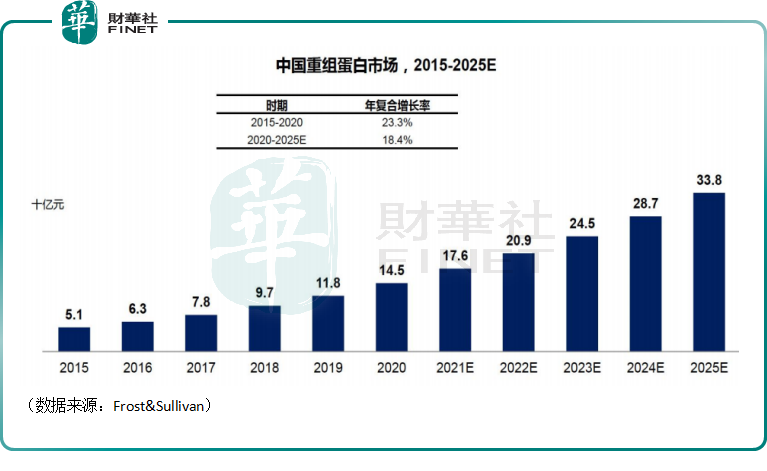

根据Frost&Sullivan关于全球重组蛋白市场规模分析及预测,全球重组蛋白市场从2015年的70亿美元增长到2020年的108亿美元,期间年复合增长率为9.0%,预计2025年市场规模将达到208亿美元,2020年至2025年间年复合增长率接近14.1%。

而国内重组蛋白市场规模从2015年的51亿人民币增长到2020年的145.4亿人民币,期间年复合增长率为23.3%,预计2025年市场规模将达到337.7亿人民币,2020年至2025年间年复合增长率接近18.4%。

与此同时,近年来,在政策引导、新冠疫情爆发影响供应链、国际关系变化等因素推动下,国产重组蛋白等生物科研试剂领域也出现了进口替代的发展趋势。

从行业的情况来看,近岸蛋白的长期发展前景还是值得期待的。

结语

值得注意的是,近期A股的打新市场并不是太好,频频出现新股破发导致中签亏损的情况,这类新股也被一些投资者称作是“新股刺客”。

例如,9月19日共有5只新股上市,其中3只破发,而发行价达237.5元/股、发行市盈率达84.6倍的华宝新能(301327.SZ)在当天大跌11.37%,以中一签500股计算,中签投资者当天亏损或达1.35万元。

此外,年内发行价最高的万润新能(688275.SH)也因为发行价、发行市盈率高引起了热议。

纵使近岸蛋白所处行业前景不错,但其问题也不少,且目前同样存在着和华宝新能、万润新能类似的情况,该公司会否是下一个“新股刺客”?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)