钴是重要的戰略資源,但我國卻是钴資源非常貧乏的國家。2021年,我國钴礦儲量僅佔全球市場份額約1.1%,而精煉钴產量已佔全球市場份額約70.9%。

國内新能源汽車市場的爆發,催生了多家「海外尋钴,國内煉钴」的钴鹽精煉廠商,來自上海的格派鎳钴就是其中一家。

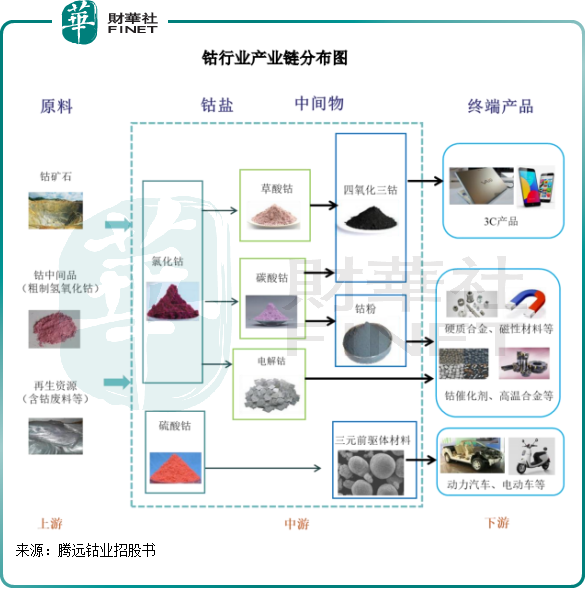

這些廠商一般到剛果(金)、印尼和俄羅斯等國家採購钴礦,運回國内後通過進一步加工,得出硫酸钴、氯化钴等初級產品,並供應給動力電池正極材料廠商及3C電池廠商等企業。

隨著行業景氣度持續升高,不少钴鹽精煉廠商想吃到更多的「肉」,紛紛展開一體化佈局:在上遊領域積極買礦保障供給,在中遊涉足正極材料、前驅體等領域,甚至還伸向電池材料回收領域,以打造產業鏈閉環,增強企業競爭力。

相較於華友钴業(603799.SH)、騰遠钴業(301219.SZ)和格林美(002340.SZ)等產業鏈延伸較為完善的廠商,以銷量計號稱全球第二大钴鹽精煉商的格派鎳钴的「本領」略為尷尬,公司只有加工硫酸钴和氯化钴業務,以及硫化鎳精礦和電解钴等產品的貿易業務,尚未品嘗到產業一體化優勢帶來的甜頭。

當然,這不代表格派鎳钴沒有野心。為增強產業鏈佈局,以及提升產品產能,格派鎳钴上市籌資的心越來越緊迫,將上市目的地瞄準了香港資本市場。

在今年1月28日,格派鎳钴首次港股遞表,但後來招股書申請狀態顯示失效,也意味著公司首次折戟港股市場。但格派鎳钴並不氣餒,公司於9月26日再次遞交了招股說明書,擬在港交所主板掛牌上市。

追風口的後來者,迎來資本青睐

回溯格派鎳钴的發展史,公司成立時間並不晚,在钴鹽生產領域則屬於後來者,但好歹也踩上了新能源汽車市場的風口。

2006年,格派鎳钴由何大立創立。成立初期,格派鎳钴經營困難,業務發展緩慢。次年,深感創業艱難的何大立離開了公司,隨後公司現任董事長、控股股東曹棟強進入公司,成為公司新掌舵人。

在成立之後的12年時間里,格派鎳钴沒有像華友钴業和騰遠钴業等企業一樣甩開膀子做钴鹽加工業務,而是將精力用於展開銅、電解钴和硫化鎳精礦等貿易業務。

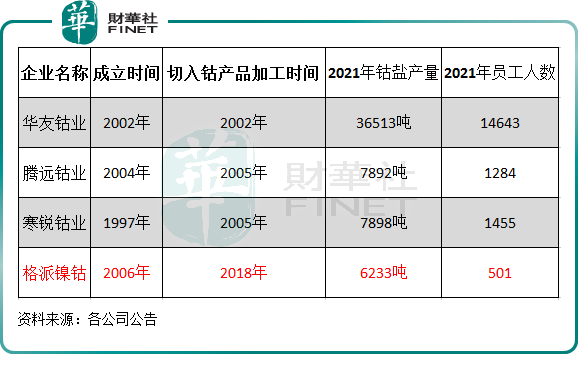

钴礦經過深加工後再對外銷售出去,明顯比钴產品貿易有更高的利潤。華友钴業、騰遠钴業和寒銳钴業(300618.SZ)等廠商較格派鎳钴更具前瞻性,早在十幾二十年前就切入了钴產品加工領域,大大提升了產品附加值,發展規模不斷拉開了與格派鎳钴的距離。

直到2018年,在國内新能源汽車市場爆發初期,格派鎳钴才決意在新能源汽車市場中瓜分更大的蛋糕。

2018年,格派鎳钴開始將業務擴大至钴產品加工領域,當年公司浙江工廠生產出了硫酸钴及氯化钴產品,開啓了公司轉型的新徵程。

有意思的是,雖然切入钴產品加工之初銷售渠道尚未完善,但加工業務改變了格派鎳钴的發展格局。2019年,公司來自加工及銷售钴鹽產品的收益佔比達到了四成以上,這也點燃了公司希望之火。此後,格派鎳钴在钴鹽加工領域俞走俞遠,除了通過加工生產出硫酸钴和氯化钴外,還將產品線擴大到了電積銅、海綿銅粉、碳酸鎳等領域。

轉換發展思路後,給格派鎳钴帶來的不僅僅是營收增長的益處,同時還獲得了資本的助力,為公司發展添加了一份動力。

資料來源:公司招股書

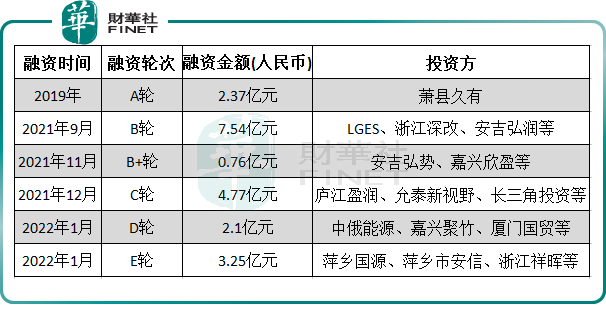

進入2019年,也就是格派鎳钴向加工方向轉型的第二年,格派鎳钴開始頻頻獲得資本的青睐。

根據統計,2019年以來,格派鎳钴獲得了韓國LG集團旗下的電動車鋰離子電池供應商LGES、國電投旗下的中俄能源、廈門國貿(600755.SH)、安徽省蕭縣縣政府控制的蕭縣久有、麗水市政府控制的麗水市富處等多家企業及機構的融資,累計融資金額超過20億元。

目前,格派鎳钴第一大股東為曹棟強,持股50.37%,蕭縣久有及LGES為公司第二大及第四大股東,分别持股7.14%及4.02%。

營收高增,存貨減值導致大幅扭虧

過去幾年,無論是動力電池還是3C電池市場,在我國均蓬勃發展,上遊的钴及鎳產業也迎來歷史發展契機。

在此背景下,格派鎳钴不斷擴大钴鹽產能,2021年產能達7000噸,較2019年已經實現翻倍。隨著下遊客戶需求的增長,格派鎳钴的钴產品產線幾乎滿產滿銷,2022年上半年產能利用率達到了96.7%的歷史高位,訂單相當飽滿。

此外,受新能源汽車市場高速發展,以及COVID-19爆發對全球钴供應造成不利影響,2020年下半年及2021年期間,钴價漲勢淩厲,钴鹽精煉廠商收益頗豐。

因此,格派鎳钴2019年以來整體業績相當靓麗。

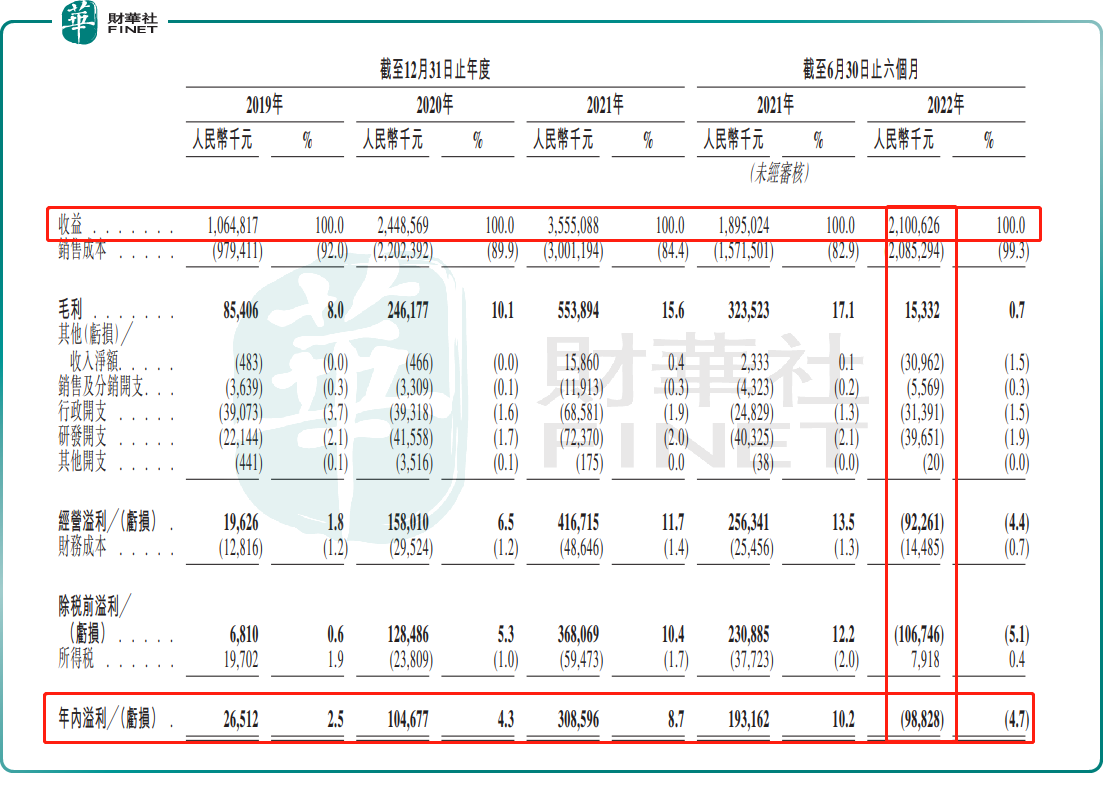

2019年-2021年,格派鎳钴的營收分别為10.65億元、24.49億元、35.55億元,相應的年内溢利分别為0.27億元、1.05億元、3.09億元。短短兩年時間里,格派鎳钴的營收和淨利潤復合年增速分别高達82.72%及241.2%,成長性十分強勁。

進入到2022年,格派鎳钴的經營業績突然拐頭向下,原因有兩點:1)二季度國内嚴峻疫情衝擊下遊消費需求,钴價大跌;2)公司總部位於上海,在上海疫情管控下很是受傷。

在享受到市場的高景氣度後,格派鎳钴產品產出大增,卻在二季度國内疫情衝擊下引來了庫存風險。

2022年上半年,格派鎳钴存貨金額高達14.36億元,佔了當期公司流動資產約45.4%。存貨的激增,疊加钴價重挫,毛利率斷崖式下滑,公司不得不撇減部分钴產品的存貨,撇減金額達3.57億元。受此影響,公司2022年上半年雖然營收取得10.85%的增幅,但卻由盈轉虧,產生了近1億元的虧損。

實際上,在钴價大跌之際出現庫存危機的並非只有格派鎳钴一家。在2019年,騰遠钴業也因為庫存高企的原因計提了大額存貨跌價準備,導致公司當年淨利潤暴跌。

華友钴業2022年上半年淨利潤與格派鎳钴一樣受存貨減值拖累,公司報告期内淨利潤約23億元,同比增長約五成,但當期計提存貨減值準備5.37億元。

目前,钴價已經跌至33-36萬元/噸區間,近期價格回暖,且急速下跌的階段已經過去,钴鹽精煉廠商的存貨減值風險或已有所釋放。

產業鏈一體化能力,擡高賺錢能力的抓手

上文提到,格派鎳钴在钴和鎳的深加工領域屬於後來者,產業鏈佈局與其他同行上市公司相比尚需完善。

如今,華友钴業已形成了從鎳、钴、鋰資源開發、冶煉,到鋰電正極材料深加工,再到資源循環回收利用的新能源鋰電產業生態;騰遠钴業「原料-前驅體一體化」進展順利,並且在加大電池材料的回收以及前驅體的研發工作;寒銳钴業業務涵蓋钴銅礦山勘探運作、礦石開採、選礦、冶煉、涵蓋新能源、新材料,以及銅钴系列產品的生產和銷售。

在國内钴礦緊缺的背景下,不少钴鹽精煉廠商紛紛赴海外佈局钴礦資源。如華友钴業在剛果(金)擁有钴儲量約2萬噸,2021年實現钴礦產量4300噸,公司同時還佈局鋰礦資源,在正極材料領域補齊資源供應短板;騰遠钴業在剛果(金)擁有2個探礦權和1個採礦權;寒銳資源也擁有自身的钴資源。

2022年上半年,華友钴業的產品組合十分豐富,有正極材料(營收佔比35.61%)、钴產品(營收佔比17.82%)及三元前驅體(營收佔比13.38%)等。寒銳钴業的主要產品包括钴粉、氫氧化钴、電解銅,三元前驅體業務正在推進中。

反觀格派鎳钴,對海外礦產資源依賴性過大,且供應商集中。其五大供應商掌控了公司約8成生產原料,導致公司在原料供應和原料成本方面相當被動。

擁有礦產資源的廠商,有利於向正極材料和前驅體縱向延伸,實現產業鏈一體化,從而提升企業的毛利率。

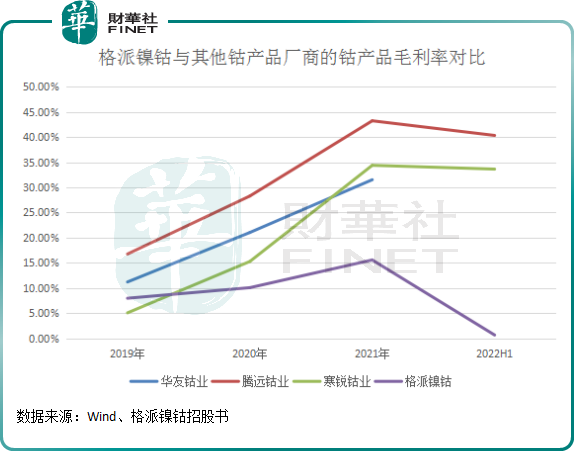

上圖可以看到,隨著產業佈局至上遊資源領域,以及規模效應帶來的因素,華友钴業、騰遠钴業和寒銳钴業的毛利率顯著高於格派鎳钴。此外,受益於產品組合提升附加值,該三家企業的整體毛利率也明顯高於格派鎳钴。

為向「前輩」們看齊,格派鎳钴意圖展開一場「大躍進」。

首先是擴張現有產品的產能。格派鎳钴正在擴充部分浙江廠房,以提升電解钴、精煉钴和硫酸鎳產能,達產後,該三個產品總計劃產能將分别達2000金屬噸、13000金屬噸和5800金屬噸。

此外,格派鎳钴還在其他地方擴產。根據招股書,格派鎳钴於2023年浙江廠房擴充及廣西廠房投運後,按產能計,公司預期成為全球第五大硫酸鎳精煉商。

其次,延伸產業鏈,豐富產品品類。按照計劃,格派鎳钴擬在安徽和廣西建三個廠房,以生產錳酸鋰正極材料、硫酸鎳及高鎳三元前驅體、黑色物質及碳酸鋰。

公司還計劃加大研發投入,以支持產品組合的擴充。其中,公司擬就廢棄的鋰離子電池和新產品的回收和再生進行研究和開發;提升新產品的研究和開發,如四氧化三氯钴、钴氧化鋰、磷酸鐵、超高鎳三元前驅體和正極材料和固體電解質材料。

所以,能否實現產能大擴張及產品多元化佈局,將對格派鎳钴未來盈利能力的提升至關重要。而赴港上市,也將有利於公司進行輸血,助力產業鏈一體化佈局。新能源市場大潮前景佳,追風口並不晚。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)