公佈截至2022年9月30日止的季度業績之前,匯豐控股(00005.HK)在港股市場積攢了不少的好感。

至少在前一天的港股「黑色星期一」中,匯控就出乎意料地穩守陣地。

當時,恒生科技指數大跌9.65%,騰訊(00700.HK)、美團-W(03690.HK)、京東集團-SW(09618.HK)之流大跌超過11%,而匯控卻逆勢上漲1.32%。

在業績未發佈,純粹靠「猜」的時候,或許可以預計到匯控將得益於歐美和英國央行收緊貨幣政策,另一方面,英國局勢穩定下來,或也讓投資者對於匯控這家持續承壓的英資銀行多了一點點好感。

然而,在公佈業績之後,匯控的股價旋即轉跌,收市報39.95港元,大跌5.11%,市值單日蒸發436億港元,看來它的業績讓投資者很失望。

匯控的業績到底有多差?

減值和匯兌虧損拖累賬面收益

2022年第3季,匯控的列賬基準收入同比減少3.30%,至116.16億美元,主要因為擬出售法國零售銀行業務的會計減值處理,以及貨幣換算的不利影響10億美元。如果扣除這些影響,經調整收入按年增長27.74%,至143.03億美元。

列賬基準稅前利潤同比下降41.75%,至31.47億美元,主要因為計劃出售法國零售銀行業務的24億美元減值,如果扣除這些項目,經調整稅前利潤實際按年增長18.17%,至65.09億美元。

由於市場不確定性增加,匯控的列賬基準預期信貸損失為11億美元,相較上年同期為撥回,因此第3季的列賬稅後利潤同比下降39.63%,至25.61億美元。

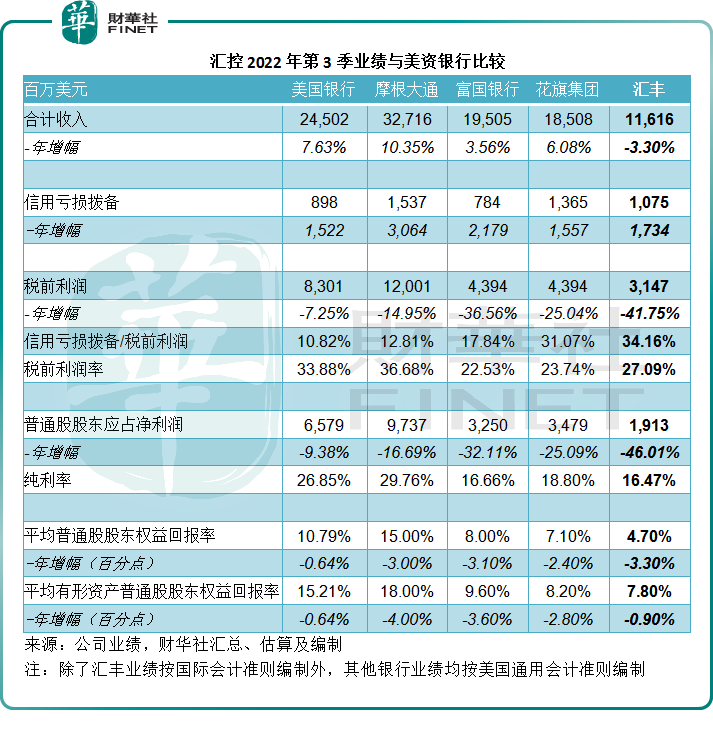

與其他美國銀行的比較可見,匯控的信用虧損撥備佔稅前利潤之比高達34.16%,遠高於其他銀行,也拖累了其整體利潤表現,也反映出匯控對於業務前景的展望並不樂觀,提前支付了「安全感」。

除了信用虧損撥備大幅增加外,匯控的整體收入表現也遜色於美國同行。從上表可見,四家美資大行的季度收入均實現正數增長,而匯控卻按年微跌3.3%,主要原因在於非利息業務下滑嚴重,或與其計劃出售法國零售業務而進行的會計處理有關。

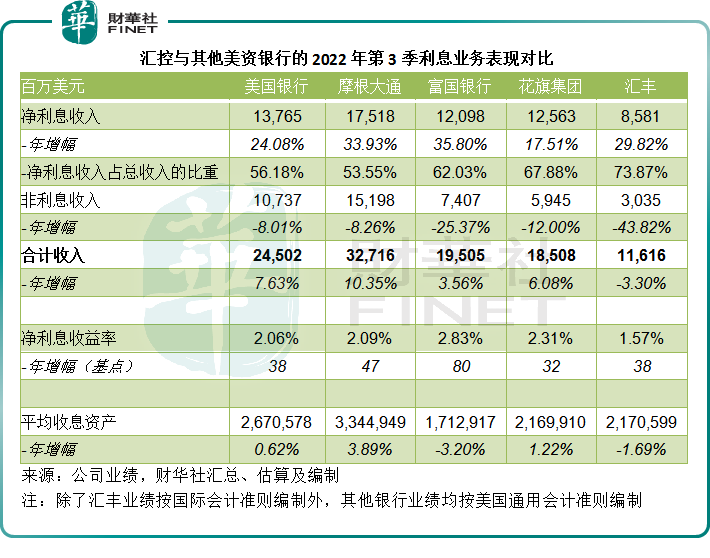

見下表,由於非利息業務嚴重收縮,匯控的淨利息收入佔總收入比重達到73.87%,遠超美資銀行。

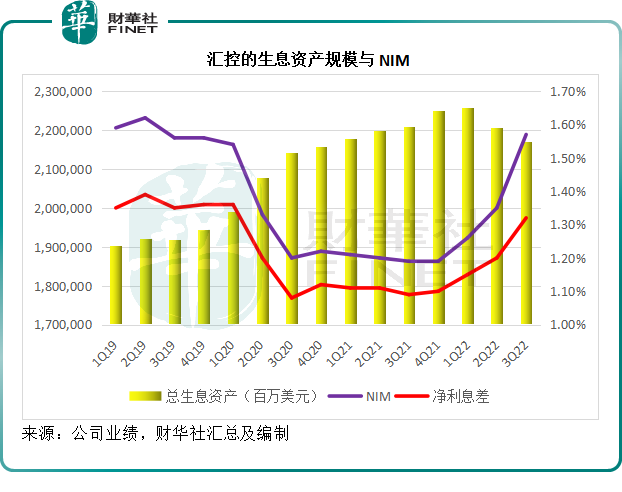

從下圖可見,歐美央行和英國央行加息,擴大了匯控的利差,但是從生息資產規模來看,期内還有所縮減,反映其業務增長未見大的進展,或與其致力於改善風險加權資產有關。

總而言之,匯控的2022年第3季業績雖然得益於加息環境帶來的利差擴大,但出售資產減值、撥備大幅增加以及匯兌虧損,仍阻礙了其向美國同行看齊。

不派息

過去,匯控在港股市場的地位穩固是因為它一年四季按時派息,而且派息額還相當高,能夠為投資者帶來一筆穩定的現金收益。

然而,在2020年初被英國監管當局勸阻派息後,匯控的這個習慣不得不中斷,加上這幾年整合非核心業務帶來的動蕩,能否派息成為了投資者是不是繼續持有匯控的首要考慮因素。

在2022年9月財季,匯控沒有宣派季度股息,但Wind的數據顯示,匯控年初至今已回購了7006.68萬股,相當於其當前已發行股份數的0.35%。

該公司於公佈上季業績(8月1日)時已表示,有意於2023年恢復按季派息。

主營市場表現疲弱,靠内地業務救場

就單一市場而言,香港和英國是匯控最主要的收入來源地,尤其是利息業務方面。

2022年第3季,香港市場貢獻淨利息收入27.33億美元,佔其淨利息收入的31.85%,英國市場則佔了22.51%;非利息業務也是香港市場佔有優勢,於期内的收入佔比達到了49.42%。因此,香港市場的總收入佔了匯控總收入的35.39%,英國業務總收入佔了20.93%。

然而,這兩個重要市場的增長表現不算太理想。第3季香港市場的淨經營收入僅按年增長1.25%,而英國市場更按年下降18.51%。

不過,佔其總收入僅9.93%的内地市場,卻實現了13.56%的收入增長,其中非利息業務強勁增長25.47%。季度經營溢利按年大幅增長50.95%,反觀香港市場和英國市場的季度經營溢利分别按年下降6.73%和27.91%。

雖然内地市場增長強勁,但是所佔的業務比重仍較低,而英國仍是匯控十分重要的市場。第4季,英國局勢的震蕩、債券市場以及英鎊匯價的大幅波動,將影響到匯控在該國的業務表現,而這些影響將反映到匯控的2022年第4季業績中,這些負面展望自然會對其股價構成壓力。

對於未來……

在公佈業績後,匯控宣佈在其三年改革進入尾聲時,於2018年加入的財務總監兼執行董事邵偉信將於2023年4月離任,匯控委任環球銀行及資本市場部門主管艾橋智為財務總監及執行董事,並委任高國揚為環球銀行及資本市場行政總裁。

對於2022年剩下時間與2023年,匯控的預期如下:

1)匯控表示看好收入前景,基於對全球央行利率的共識——共同收緊貨幣政策,有望擴大利息業務的利息差——上調2022年的淨利息收益指引至320億美元。

當前預期2023年的淨利息收益將至少為360億美元(稍低於中期業績所述的370億美元,反映英鎊兌美元貶值,以及貿易賬項資金成本上升的影響。)

2)考慮到通脹和前景疲弱的宏觀經濟因素將拖累全球經濟,預期2022年的預期信貸損失提撥約為平均貸款額的30個基點。但預計2023年的有關數字將處於30至40個基點區間的偏高水平,意味著匯控對於前景不太樂觀。

3)2023年經調整成本增長目標為2%,大致與2021年相若。

4)2023年起平均有形股本回報率至少達到12%為目標,並預期於2023年及2024年度達到50%的派息率。匯控2022年前三季的平均有形股本回報率僅為9.2%,較去年同期高0.1個百分點。

5)於2023年上半年底前重返普通股一級資本比率14%-14.5%的中期目標,當前為13.4%,計劃通過增加收入和控制成本,一級風險加權資產和資本行動來實現。

總結

儘管匯控應可得益於全球範圍的加息周期帶來的利好,但是其非利息業務的下滑仍抵消了利息業務的強勁增長。此外,英國市場的不確定性或大大影響到匯控的未來整體表現,也因此匯控給予了不算太樂觀的展望。

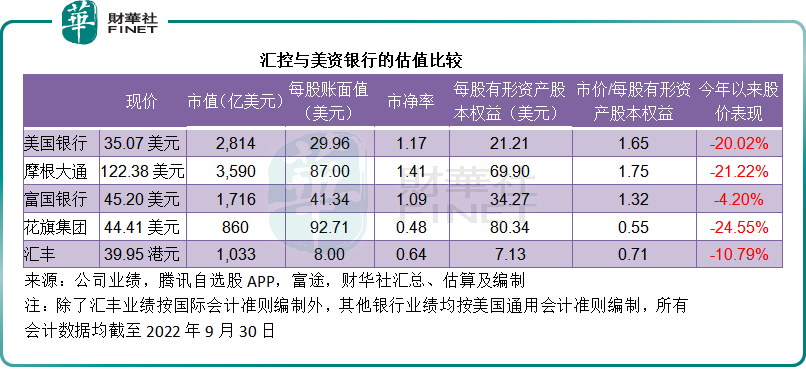

相對於利息業務增長足以安慰其非利息業務下滑的美資銀行,匯控的估值偏低正反映出市場對其前景的不樂觀。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)