最近几个交易日,港股和中概股似乎迎来了久违的反弹行情。

其中腾讯(00700.HK)在纷纭的传闻之中勇敢奋进,曾一日大涨约10%。

阿里巴巴(09988.HK,BABA.US)、美团-W(03690.HK)、快手-W(01024.HK)等也从近日的颓势中短暂展现欢颜。

事实上,一旦市场出现急剧的转向,坊间就会出现各种传闻,以解释这种现象背后的原因,例如腾讯,继中国移动(00941.HK,600941.SH)被传之后,中信集团也成为腾讯的绯闻对象。

然而,就算各方已澄清有关消息,仍无碍腾讯的涨势,可见这些消息仅为牵强附会之说,推动腾讯上涨的另有原因。

到底谁在减持腾讯

如果说腾讯下半年以来的跌势与南非大股东减持有关,这就蹊跷了。

腾讯的大股东Naspers及其持有大多数股权的Prosus于2022年6月27日发出新闻稿,计划每天出售腾讯的股份,以套现回购其自身的股份。

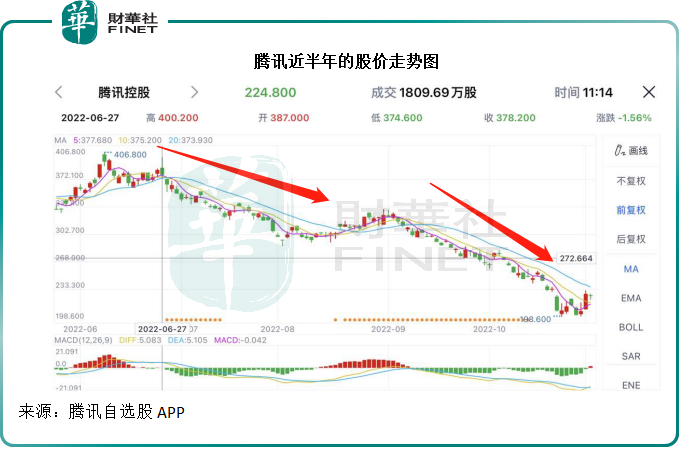

从下方的股价走势图可以看出,在大股东宣布这一减持计划后,6月27日起腾讯的股价走势持续向下。

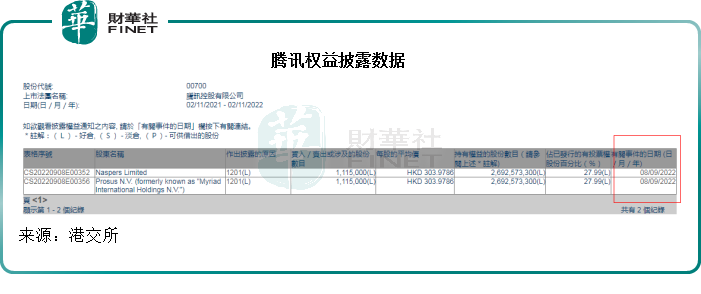

然而,港交所的权益披露数据显示,Naspers和Prosus从2022年9月8日起的持股量仍维持不变,或可猜测在此日期之后,大股东暂停减持。

从以上的股价走势图可以看出,腾讯的股价自9月初以来跌势更猛。

从6月27日期间到11月1日期间,腾讯的股价累计下跌39.87%,其中从大股东宣布减持起到怀疑暂停减持的9月8日之间,腾讯股价的跌幅为20.2%,而从9月8日到11月1日之间,跌幅高达32.72%。显然,下半段的跌势更急。

从腾讯2021财年披露的Prosus持股与今年9月8日的持股量之间的差额,或推算出这段时间大股东的减持数量约为7676万股,相当于腾讯10月14日已发行股份数的0.8%。

而从最新的已发行股份规模(10月14日数据)到6月30日末的已发行股份数之间差额,可以推算出腾讯在此期间的股份净回购数量(回购股份数减去增发股份数之差)为1355万股。

尽管回购的幅度仍未抵得上大股东减持的数量,但从理论上来说,或可从短期买卖盘的供应上缓和抛售压力。

可是从9月之后的股价跌势来看,抛售情况不但没有改善,反而加剧。

既然可以假设大股东在9月8日之后没有减持,那么减持腾讯的到底是谁?

港股市场上的资金,在过去主要为本地投资者与外国投资机构,当然也掺杂有一些国内的投资者。自从放宽了内地南下资金后,通过沪深港股通投资港股的南下资金成为港股市场的主力军。

从沪港通及深港通的持股纪录来看,南下资金于6月27日持仓腾讯6.77亿股,占已发行股份数的7.02%;到9月8日,持仓量增至7.28亿股,占已发行股份数的7.56%;到最近的11月1日,持仓量进一步增至8.3亿股,占已发行股份数的8.63%。

显然,南下资金一直在增持腾讯,单是9月至11月的短短两个月,南下资金就已经增持了超过1亿股,远超大股东的已知减持数量。Wind的数据显示,在最近一年,南下资金一直是腾讯的忠实支持者,最近一年的净买入金额高达691.47亿港元,见下图。

Wind的数据显示,截至11月1日止近5日,净卖出腾讯最多的经纪商分别为汇丰银行、高盛、摩根士丹利、花旗银行等外资大行。通常当地和外国投资者会通过自己的当地券商进行港股交易操作,当然也有在这些机构开立户口的内地投资者,但数量相对较少,由此或可推断,主要为境外资金减持。

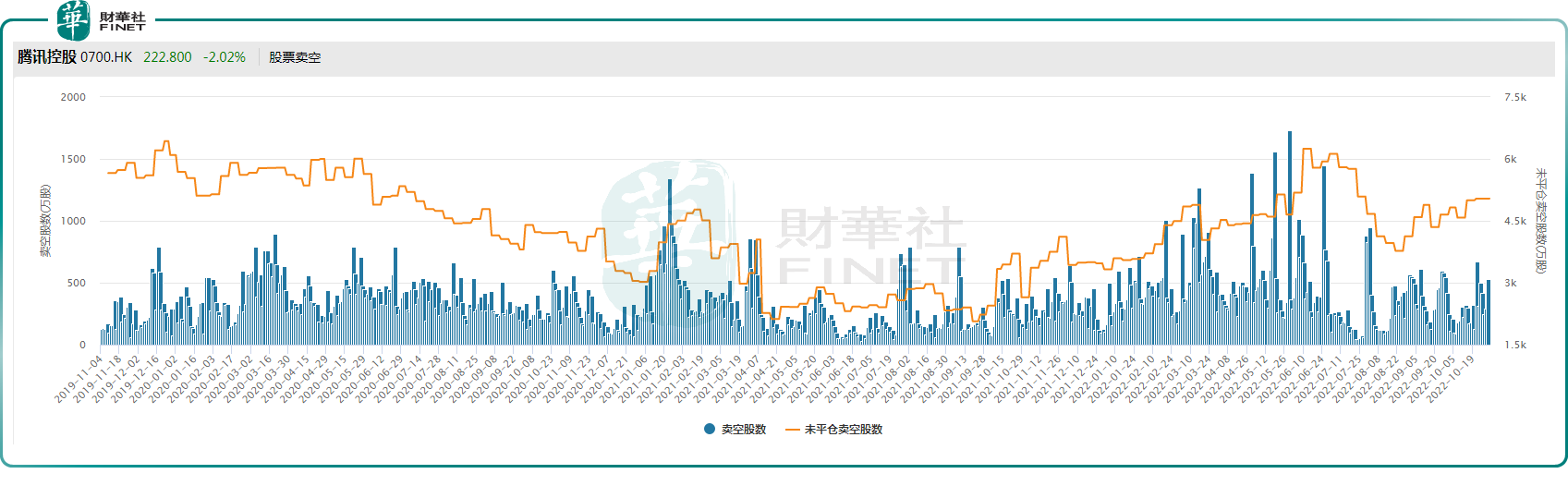

从做空腾讯的数据可以看出,在大股东宣布减持之后,腾讯的卖空数量大幅攀升,近日的未平仓卖空股数虽已较6月时有所回落,但相比9月初已有明显回升,并回复到3月腾讯在480港元以上阶段高位时的水平。

资金回来了?港股和中概股的反弹能不能持续

事实上,自美联储收紧货币政策以来,国际游资在进行风险投资时已变得谨慎。新兴市场的资金变得无心恋战,纷纷换回美元这一避风港,这是因为接下来百分之百的美联储加息,将进一步增加资金成本,并推高美元汇价,这就令在外头投资新兴市场的资金缺乏安全感,尤其借贷资金和原币为美元的资金——它们在最后兑换回美元时将遭受越来越大的汇兑亏损。

这正是资金撤走新兴市场的主要原因。

11月1日,港股市场在大跌了多日之后,终于迎来反弹。同日,大洋彼岸的中概股也大幅高收,这是否意味着中资股要转向?并不是。

从以上的分析可以看出,当前牵引资金来去的主要动力是美元,而美国的加息和收紧资产负债表的周期仍未结束,资金对于美元利率和汇率走强的担忧仍然没有改变,它们的脆弱性无法支撑起实实在在的涨势,只能在短期消息面的利好利淡之中,掀起小范围的波澜。

举例来说,最近因为美国经济数据参差,对于美联储12月(下下一次)加息的预期也变得没那么激进,于是资金的风险警戒稍微降低,同时新兴市场大跌带来了一些机会,才有了短期的反弹。

由上图做空腾讯的数据可见,未平仓量仍高企,这意味着空头在短期波动中的脆弱性在上升,一旦出现风吹草动,它们急于回补资金而平仓,将带来技术性的反弹。

这两个原因应是带动腾讯等新经济概念股份反弹的主因。

所以,只要美联储的收紧货币政策周期未尘埃落定,不论中概股、中资股还是全球股市,波动仍会持续,其中新兴市场资产的波动会更大一些。但是长远来看,中概股和中资股的低估值和高增长,或具有更理想的价值提升空间,更能吸引长期资金。

但从长期资金的角度来看,美联储收紧货币政策导致的潜在风险远未结束,更合理的做法或是持有美元,投资风险较低的资产,例如美国国库券,等到货币政策的调整完全到位,不可知风险全部释出,再买入估值吸引的高增长股。所以短期或难以形成稳固的涨势。

美联储即将发布的11月议息结果,或可提供更多启示。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)