最理想的投資操作是「低位買,高位抛」。然而,真正做到這一點的投資者實在少之又少,就連經驗豐富的機構投資者也經常在繁花似錦的牛市階段閉著眼睛「買買買」,在「熊出沒」的時候抛得比誰都多,於是連鎖效應下,它們想抛售的資產價格更低,只能折價出售。

例子就在眼前。

南非報業集團Naspers和獨角獸「造獸者」軟銀,分别與騰訊(00700.HK)和阿里巴巴(09988.HK,BABA.US)識於微時。在騰訊與阿里巴巴騰飛之時,它們均實現了指數級的回報增長。

蹊跷的是,在騰訊於2021年初全世界牛市到達歷史高位740.40港元的時候,Naspers並沒有減持,反而當起了「造獸者」,在可以預料得到的牛市高位時,買入未盈利的潛在「獨角獸」,期望能像當年的騰訊,一夜成名。

軟銀更是如此,在阿里巴巴成功之後,軟銀從來沒有放棄過它的「造獸」計劃,變本加厲地投資世界各地的獨角獸,其中有成功之作,但失敗的案例也比比皆是,例如損失數百億美元的WeWork就是很好的例子。

即便如此,騰訊依然是Naspers最重大的投資,而阿里巴巴也仍是軟銀最成功的投資。

然而,來到了2022年,經歷了2020年美聯儲無限流動性的大放水之後,可以預料得到美聯儲的加息和收緊貨幣政策會帶動全球資金大退潮,股市定然會受到負面影響,騰訊和阿里巴巴作為股市重磅股,首當其衝。

在它們的股價從高位下滑之際,軟銀和Naspers作為阿里巴巴和騰訊的大股東,不自覺地當起了「落井下石」的推手,大幅度地減持它們手上的阿里巴巴和騰訊股票,導致這些資產的價格跌幅更大,它們能從中確認的利潤也大幅縮水。

復盤Naspers和軟銀的交易,相信大家都有一個疑問,作為擁有豐富資源和專業度極高的機構投資者,Naspers和軟銀選擇的時機為何如此不恰當?不僅自己的收益大幅收縮(低位折價出售),還大幅增加自己的投資成本(高位買入大量前景不明的獨角獸)。

為何Naspers和軟銀選擇「高位買,低位賣」?

「月有陰晴圓缺」中國古語早已有雲,專業投資者都知道「物極必反」的鍾擺原理,為何在投資的時候總是把握不到有利的時機?

Naspers和軟銀的背後是它們自己的投資者。以軟銀為例,即使孫正義是軟銀的大股東,但因為軟銀通過投資旗艦願景基金進行投資,後者的資金主要來自其他投資者,所以投資者對願景基金以及軟銀的投資主張有很大的發言權。

當基金表現得好時,投資者會買孫正義的賬,軟銀要推願景基金2期和拉美基金也水到渠成;而一旦基金表現不好,這些基金的募資能力就存在很大疑慮,甚至會導致投資者撤資,軟銀就不得不通過出售其他資產來滿足投資者的撤資需求。

所以,儘管兩家企業都有能力聘請最專業的投資專家,它們背後的玩家還是一群以表現斷定能力、經驗良莠不齊的高淨值個人投資者和機構投資者。

在牛市,投資回報節節攀升時,投資者傾向於追加投資,這促使Naspers和軟銀在高位時買入估值已偏高的資產,就算它們可能已經知道估值偏高,但背後的資本並沒有給予它們太多後退的餘地。

在熊市時,投資者看到自己的投資回報不斷下降,個人的擔心變為集體擔憂,於是紛紛退出投資,Naspers和軟銀這類投資公司只能出售既有的資產,以騰出資金退回給投資者。

正是因為它們背後的是廣大多樣的投資者,群體的錯誤認知被加倍放大,才有了上述「高買低賣」的不理性行為。

減持騰訊之後,大股東的表現僅見輕微改善

為方便分析,以下直接討論Naspers持股42%的Prosus在減持騰訊之後的表現,Prosus通過其下屬的關聯公司直接持有騰訊的股份。

2022年6月27日,Naspers和Prosus宣佈,將通過定期出售少量騰訊持股獲得的收益,來自助無限期的股份回購計劃。

簡單來說,就是通過減持騰訊的持股套現,來將資金回饋給自己的股東。

2022年6月27日公佈有關計劃時,Prosus持有騰訊27.693億股,相當於騰訊的28.78%權益,按騰訊當時的股價365.80港元計,其持股價值約為1.013萬億港元,約合1290.5億美元,而當時Prosus的市值或約為917.8億美元(按61.41歐元計)。

也就是說,其於騰訊的持股價值比自身的市值還要高出40.61%。當時Prosus的資產淨值為1572億美元(2022年6月30日),市淨率只有0.58倍。

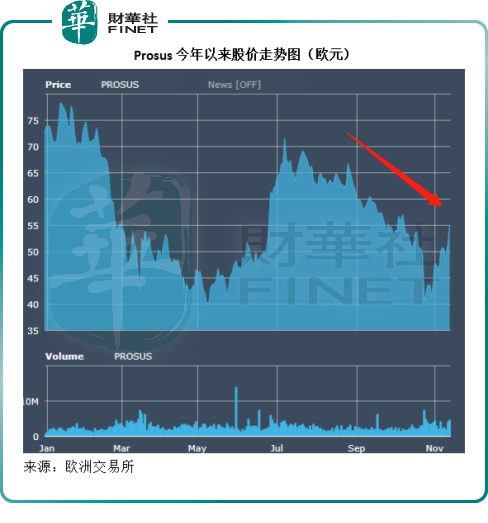

6月27日宣佈回購計劃後,Prosus的股價曾一度上到7月初的短期高位71.57歐元,短短一周内,漲幅達到16.54%,但隨後回落。

從Prosus提供的數據來看,截至2022年11月4日,Prosus和Naspers合共回購了價值51.25億美元的股份,其中回購Prosus股份的總值為45億美元,相當於其當前市值的4.08%,均價為58.9015歐元,較現價55.10歐元溢價6.90%,Naspers的股份回購總值為6.24億美元。

然而,即使在此期間回購了合共45億美元的股份,其股價仍一蹶不振,Prosus的現價55.10歐元(2022年11月11日),比6月27日宣佈回購計劃時的股價61.41歐元還要低10.28%。

截至2022年11月11日,Prosus的已上市投資估值合共為939.1億美元,較6月30日時的1292.1億美元低了353億美元,主要因為減持了騰訊7200萬股以及騰訊股價下挫27%(部分原因或與其減持釋放的負面消息有關),導致其於騰訊的持股價值下降了361.1億美元。

值得留意的是,Prosus的非上市資產估值於11月11日仍為259億美元,與6月30日一致,並非因為這段時間的非上市資產價值站得穩,而是「無市無價」使得它們的估值維持不變而已,從二級市場的不利表現來看,非上市資產的實際估值恐怕要折讓得更多,因為後者的流動性折讓率通常會隨二級市場的不利表現上升。

綜合了上市資產和非上市資產來看,Prosus的11月11日資產淨值為1217.1億美元,騰訊佔其資產淨值的比例由6月30日時的79.52%,下降至73%。Prosus的每股資產淨值由6月30日時的111.06美元下降至11月11日的89.01美元,市淨率或為0.62倍(按Prosus提供的已發行股份計),也僅比6月末時的0.58倍微微提高了一點點而已。

從阿里套現之後,軟銀忙於降槓桿和回購

最近,軟銀公佈了截至2022年9月30日止2022財年的上半年業績。

阿里巴巴2.42億美國預託證券(ADR)預付遠期合約提前實物交割,軟銀錄得一筆與此相關的稅前總收益5.37萬億日元(約合387.13億美元),這包括預付遠期合約的交割收益5848億日元,以及39967億日元重新評估阿里巴巴股份(不再作為聯營公司)的收益,預付遠期合約的衍生收益7901億日元。

提前實物交割後,軟銀於阿里巴巴的投票權跌至20%以下,所以阿里巴巴不再為軟銀的聯營公司。該公司將其繼續持有的阿里巴巴股份進行重新分類,需要進行價值重估,由於阿里巴巴在此之後的股價下跌,價值重估導致軟銀產生未實現估值虧損1.077萬億日元。

從阿里巴巴變現獲得的一次性收益並未能抵消軟銀願景基金的虧損,上半財年,軟銀的願景基金合共產生投資虧損4.35萬億日元,其中願景基金1期的已實現收益為33億日元,但未實現估值虧損高達1.85萬億日元;願景基金2期的已實現收益只有8億日元,但未實現估值虧損卻高達2.02萬億美元。

這些虧損導致軟銀的上半年稅前利潤按年下滑7543億日元,至2926億日元;股東應佔虧損達到1290.98億日元,相較去年同期為淨利潤3635.69億日元。

通過阿里巴巴的持股變現後,軟銀進行了大手回購和降槓桿。

軟銀披露的信息顯示,從2022年8月8日董事會宣佈決議到2022年11月10日,軟銀合共回購股份6331.4萬股,回購總額為4000億日元,已於2022年11月10日完成8月8日董事會審核通過的回購計劃。軟銀又於2022年10月17日,完成了2021年11月批準的1萬億日元股份回購計劃,期内的回購金額達到5231億日元。

依此計算,軟銀於期内通過這兩項計劃回購了接近1萬億日元的股份。

此外,截至2022年9月30日,軟銀持有現金3.6萬億日元,償還了2.4萬億日元的債券(包括10月份回購債券),負債率(LTV)由2022年3月末時的20.4%下降至9月30日的15%。

軟銀3月末時的資產淨值為23萬億日元,當時的股價為5559日元,資產淨值較股價折讓50%;而到9月30日,其資產淨值縮減至16.7萬億日元,每股資產淨值為1.08萬日元,股價為4900日元,折讓率擴大至55%。不過,最新的股價6,068日元(2022年11月14日)或多少為軟銀挽回了面子,較9月30日的資產淨值折讓率下降至43.81%。

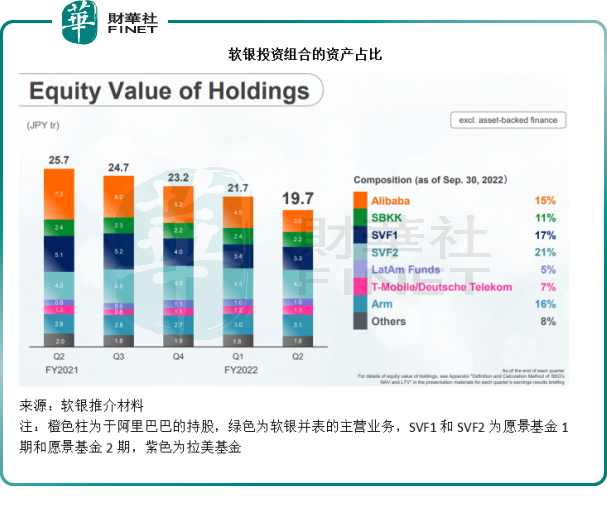

值得留意的是,將部分阿里巴巴的持股變現後,阿里巴巴於軟銀投資組合的佔比進一步下降。

就投資組合的股權價值而言,阿里巴巴大約佔15%,在過去,這一比重高達30%、40%。

願景基金1期和2期以及拉美基金的總佔比達到43%。

上市公司的價值佔比由52%,下降至45%左右。

需要注意的是,上市公司的市值今年以來大幅下滑,通常二級市場的估值變化會對一級市場帶來影響,而一級市場的反應會更大,這是因為二級市場尚且存在流動性,而在二級市場都表現不佳時,流動性欠缺的未上市公司估值更慘不忍睹。

尤其軟銀主要投資的是「食金獸」——尚未形成有效的收入及盈利模式,依靠投資來持續運營及擴張,未經過市場驗證的獨角獸和新經濟概念公司。在經濟下行周期,這些企業若不能獲得輸血,表現更大可能出現惡化。

在軟銀的賬目中,這些未上市公司的入賬估值一般是對上一次融資時的估值。但是今年美聯儲加息以來,市場的資金嚴重退潮,這時候的資本對於風險投資大部分都提不起興趣,這些未上市公司難以取得及時融資的情況下,它們不一定能持續擴張甚至持續經營,這必然影響到它們的估值,財務狀況不佳,加上風險投資興趣欠缺,它們的估值跌幅通常比二級市場的科技股還要厲害,WeWork就是一例,在資金鏈斷裂時,它們只會變得更差。

從11月最新估值數據可以看出,不論Prosus還是軟銀,它們的未上市投資估值與全球股市下跌之前一致,那是因為它們在股市大跌之後,更難取得融資,沒有融資交易,就沒有重新調整的估值行為,它們的估值也就沒有變化,但是不代表它們的實際價值沒有變化,隨著基本面轉差,它們的實際估值只會更低。

所以,軟銀表示其上市公司的估值佔比由52%下降至45%,意味著未上市投資的價值佔比上升,這卻並非好事,只是因為沒有對估值進行減值準備而已。

減持主要持倉後,軟銀和Prosus要做什麽?

除了以上提到了降槓桿和回購股份外,軟銀和Prosus減持阿里巴巴和騰訊這些佔了大比重的持股,主要是為了拓展自身的投資,分散更多行業,以降低對主要持股的依賴。

減持騰訊後,Prosus繼續大舉投資「外賣」平台獨角獸,包括美版美團DoorDash(DASH.US),於9月財季,Prosus買入80萬股DoorDash,同時,Prosus也一直投資德國的外賣巨頭外賣英雄,還有非上市公司Food Delivery,此外還有金融科技、教育初創企業等。

10月初,Prosus宣佈因未在限期内獲得監管和交易關聯方批準,終止以47億美元收購印度數字支付公司BillDesk的交易,不過表示印度仍是其未來主要的投資市場。

軟銀也是一樣,孫正義在9月財季的業績會上表示,未來會由CFO代替他在業績發佈會上發言,因為他將把注意力集中在半導體公司ARM的運營中。

孫正義在業績發佈會上表示,仍會堅守防禦模式。未來會在願景基金的投資選擇上會更加挑剔,並會繼續削減成本,願景基金或裁減三成以上的員工。

由於ARM與英偉達(NVDA.US)的交易泡湯,孫正義表示會在未來幾年集中精力發展ARM。其他管理層則專注於防禦模式。他承認,野心勃勃的自己並不適合進行防守,所以更適合將精力放在ARM以及其相關技術的發展上。

何為防禦模式?

繼續變現和執行更嚴格的投資條件,軟銀的CFO表示,會大幅放慢新投資的速度,甚至會暫停,並且會更加挑剔地進行投資,同時仍會推進IPO活動。

事實上,財華社認為在軟銀的未上市投資中,ARM或許是不錯的投資,該公司的經調整EBITDA三年復合年增幅或達到107%,只是英偉達、英特爾等半導體設計公司尚且市值大縮水,現在的ARM上市,能否取得優厚的估值令人存疑。管理層也提到現在並非ARM上市的有利時機,至少要延遲到2023年3月末之後,但一直在推進IPO活動。

CFO提到,在軟銀發佈會舉行前夕,美國發佈的CPI數據讓他們感到松了一口氣,但他相信,美聯儲仍會繼續加息壓抑通脹,所以市場會繼續調整,尤其科技股,所以市場仍會繼續受到不確定性的影響。由於軟銀的大部分資產以外幣定價,而其大部分存款也為外幣定價,所以日元弱勢對其NAV帶來正面影響。

投資方向方面,AI等將是軟銀的主要投資方向,CFO提到,願景基金有對最近的話題中心FTX進行投資,金額大約為1億美元,相對於其逾500億美元的投資組合而言,敞口很小,所以認為不會對軟銀構成重大影響。

至於加密貨幣,在投資加密貨幣方面,軟銀的投資量很少。願景基金的願景是AI投資,所以投資於貨幣與其願景相悖,不過加密貨幣的業務模式或存在一些技術上的可取之處,例如區塊鏈,應對AI有正面作用。總之加密貨幣及相關投資佔願景基金的整體比例只有大約1.3%,加密貨幣仍非軟銀注重的投資,這個觀點仍未改變。

總結

總括而言,Naspers和軟銀減持自己最得意的持股,固然有對投資前景的考慮,但更多或是受到了股東的壓力,需要通過套現來安撫股東的情緒以及改善財務狀況。儘管有資金在手,但顯然兩家公司在如今的市場波動之中,都會顯得愈加慎重,它們在未來還能不能遇到騰訊和阿里巴巴這樣的大牛股?且拭目以待。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)