國内的兩輪電動車市場是一個千億級的賽道,賽道中正上演著群雄逐鹿的爭奪之戰,湧現出了雅迪(01585.HK)和愛瑪(603529.SH)等「參賽」好手。

從國内市場看,新國標、外賣及共享行業發展以及消費趨勢的改變,成為持續推動兩輪電動車市場增長的驅動力。為搶灘更大的市場蛋糕,新舊勢力展開了一場白刃戰(如價格戰、營銷戰),兩輪電動車市場陷入了激烈的競爭中

拓渠道、推新品、重營銷,兩輪電動龍頭企業們持續發力,令中小企業疲於接招,產業集中度持續提升。

近日,號稱「一輛車能騎十年」的綠源集團,也吹響了進軍資本市場的號角,向港交所遞交了招股說明書。

若成功在港股上市,綠源集團(以下簡稱「綠源」)將成為繼雅迪、愛瑪、新日(603787.SH)和小牛(NIU)之後,第五家登陸資本市場的本土兩輪電動車企業。

相較於第一梯隊的兩輪電動車龍頭企業,綠源綜合競爭實力仍有待增強,市場份額喪失的警鍾在長鳴……

業績不穩的行業老六

綠源是國内最早一批進入兩輪電動車行業的企業,其號稱是國内擁有最多發明專利的兩輪電動車企業。

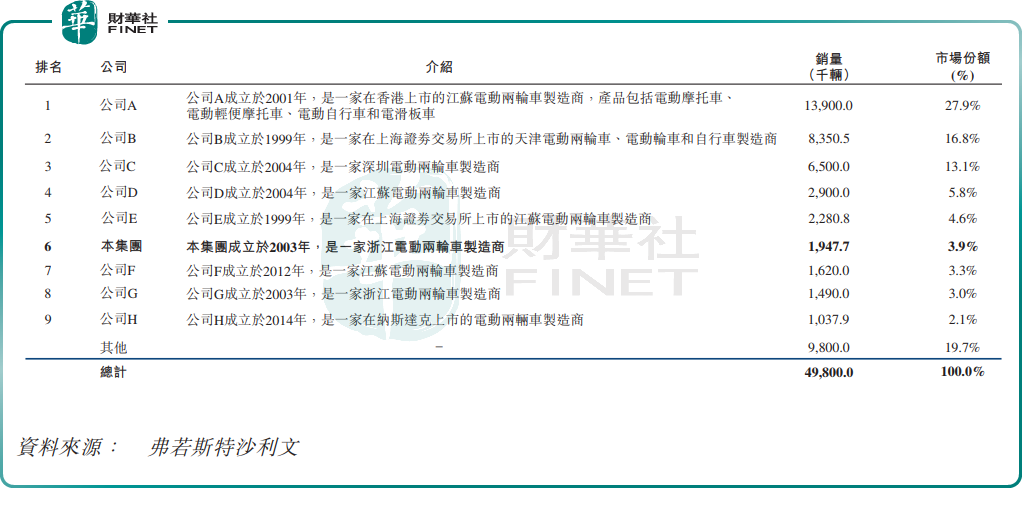

按2021年的銷量計,綠源是國内排名第六的兩輪電動車生產商,市場份額約為3.9%。行業排名前五的企業分别為雅迪、愛瑪、台鈴、金箭和新日,其中台鈴和金箭尚未上市。

綠源和雅迪、愛瑪及台鈴這前三大企業的銷量規模存在著較大差距。2021年,綠源的兩輪電動車銷量為194.77萬輛,而同期雅迪、愛瑪和台鈴的銷量分别高達1390萬輛、835.05萬輛及650萬輛,綠源銷量連雅迪的零頭都不到。

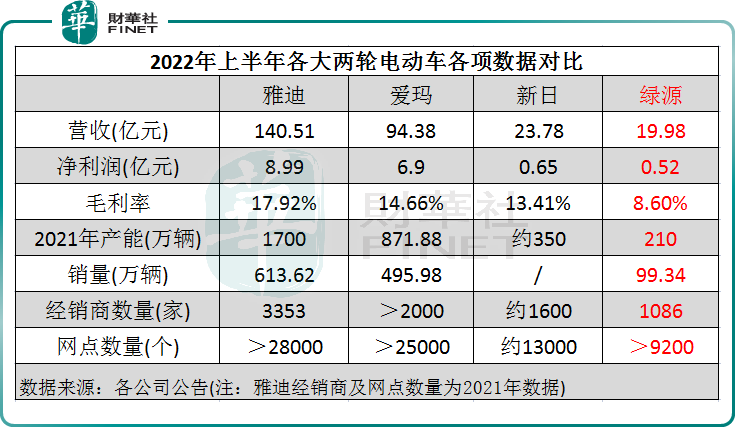

我們對比綠源在2022年上半年與雅迪、愛瑪和新日這三家上市公司各項運營數據及財務數據。

上圖可以看到,無論是在營收、利潤,還是在產能、銷量及門店網點數量等層面,綠源均被雅迪和愛瑪甩得老遠。

2021年,綠源的兩輪電動車產量為210萬輛,是國内僅有的九家年產能突破200萬輛的兩輪電動車制造商之一,但與雅迪和愛瑪相差甚遠。銷量方面,2022年上半年,綠源兩輪電動車銷量接近百萬輛,不到雅迪的20%,僅為愛瑪的約20%。

產能和銷量與頭部企業不在一個層次上,主要是由於綠源在下沉市場領域還有待加強。上半年,綠源的經銷商數量只有1086家,網點數量不到1萬個,而雅迪和愛瑪經銷商數量達到了數千家,網點數量均超過2.5萬個。

財務表現方面,與雅迪、愛瑪近些年來穩步迅猛增長相比,綠源的盈利能力並不穩定。

2019年、2020、2021年和2022年上半年,綠源的收入分别為24.94億元、23.78億元、34.18億元及19.98億元;同期,綠源權益持有人應佔溢利分别為6963.4萬元、4029.3萬元、5926萬元和5180.4萬元,淨利潤率分别僅為2.79%、1.69%、1.73%和2.59%,可以看出綠源的利潤很微薄。

值得留意的是,綠源的毛利率較低,且呈逐年下降趨勢。2022年上半年,其毛利率僅為8.6%,顯著低於上述三家公司。毛利率較同行低,說明綠源成本管控能力不佳或者產品溢價能力不強。

痛失B端大客戶訂單

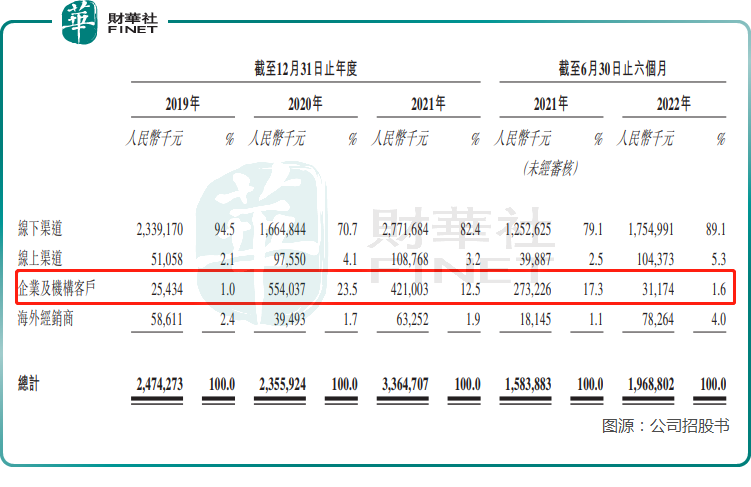

除線下和線上渠道向C端用戶銷售產品外,綠源還面向共享出行服務供應商、電商公司和物流公司等企業及機構客戶銷售產品。

在2020年及2021年,外賣、物流及共享市場對兩輪電動車的需求刺激了綠源的營收增長。其中,2020年來自於B端客戶的收入同比飙升了20.7倍至5.54億元,佔營收比重接近1/4。

但進入2022年,綠源面臨著B端客戶訂單大幅下降的不利局面。

在2022年上半年,綠源來自企業及機構客戶的收入為3117.4萬元,同比大幅下滑接近90%,從而拖累了公司整體營收的增長。

綠源在招股書中解釋稱:來自企業及機構客戶的收益持續減少,是因為我們調整銷售及營銷策略,努力提高我們自研產品的銷售。

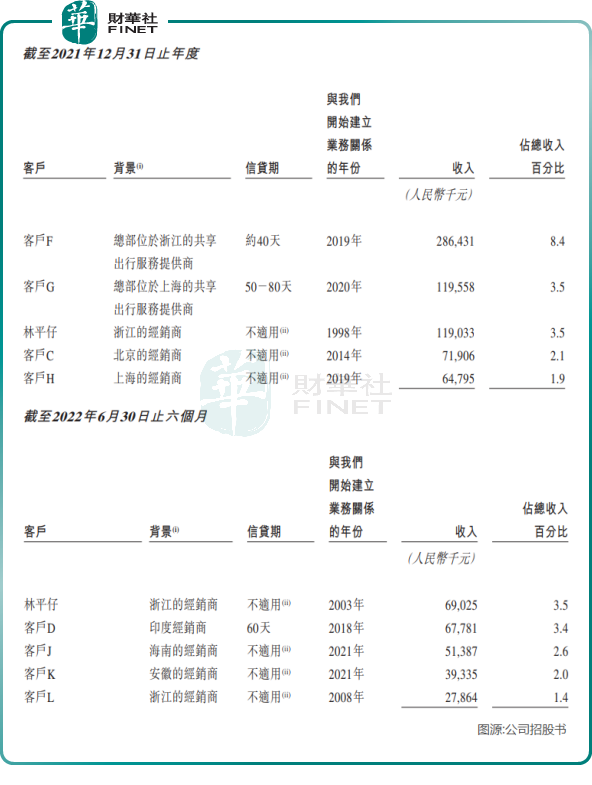

實際上,綠源是流失了兩大B端客戶的訂單。

在2021年,綠源第一大及第二大客戶均是來自共享出行服務供應商,這兩大客戶為公司帶來的收入超過了4億元。

但到了2022年上半年,該兩大客戶已不在綠源前五大客戶之列。

到底是終止了與兩大共享出行領域客戶的合作關系,還是來自該兩大客戶的訂單大幅下降?綠源未在招股書中提及。

此前,綠源與滴滴旗下的青桔以及哈啰出行達成合作,為兩者提供兩輪電動車產品。於是,綠源成為了青桔、哈啰等品牌的整車代工方。

但2021年以來,各家互聯網大廠在電單車領域開始精細化操作,大水漫灌的模式減退,對於生產廠商的需求越來越疲弱。如哈啰為了實現自供,相繼推出的A80、A86和D10等新品電動車,因此影響到了綠源的訂單量。

綠源電動車市場負責人曾勝紅曾在回答媒體提問時表示,2021年以來他們的訂單量大幅下降,「粗略估算,只有去年最高峰的一半左右。」

償債壓力加劇

近些年,為了保住市場份額,並在市場中分一杯羹,綠源加大了產能擴張和渠道下沉的步伐。

這也導致綠源借款額持續上升。

招股書顯示,2021年,為滿足建設廣西工廠及擴建浙江工廠的財務需求,綠源的借款大幅增加327.2%至6.66億元,到2022年上半年再增加21.4%至8.08億元。其中,2022年上半年綠源的即期借款總額達到了6.35億元。

但同期,綠源的現金及現金等價物僅為3.74億元,不足以覆蓋即期借款,而公司包括貿易應付款等在内的流動負債在2022年上半年高達23.12億元。由此看出,綠源面臨很大的短期償債壓力。

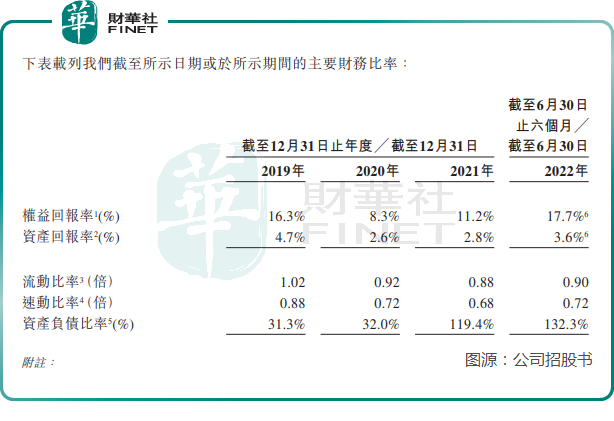

並且,近幾年綠源的資產負債率呈飙升的態勢,2022年上半年高達132.3%,而2019年僅為31.3%。

同時,綠源存貨周轉周期也在不斷變長。2019年-2021年以及2022年上半年,其存貨周轉天數分别為23.7天、30.0天、35.9天及40.9天。

寫在最後

根據前瞻產業研究院數據,按銷量計,綠源2018年在國内的市場份額尚有4.38%。而如今,雅迪、愛瑪和小牛等品牌迅猛擴張,市場份額持續擴大,但綠源2021年的市場份額降至4%以下,慘遭同行們瓜分了部分「蛋糕」。

面對著頭部企業的圍堵,在產能、渠道、營銷等層面並不佔優,且面臨巨大資金壓力的綠源,未來該如何破局?

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)