近日,自绿叶制药(02186.HK)分拆的山东博安生物技术股份有限公司(以下简称“博安生物”)向港交所递交了上市申请,计划在主板独立上市。此次IPO由瑞银集团和安信国际担任联席保荐人。

据港交所披露易显示,该公司曾于2022年5月13日递交过上市申请,因此这次其实是第二次递表。

有一款商业化产品,但公司还在亏损中

博安生物是一家综合性生物制药公司,致力于在中国及海外开发、制造及商业化多款创新药及生物类似药,主要专注于包括肿瘤、代谢、自身免疫及眼科等常见主要治疗领域,其药物发现平台包括全人抗体转基因小鼠及噬菌体展示技术、双特异T-cellEngager技术及ADC技术平台。

招股书显示,目前该公司已在市场中推出一种生物类似药贝伐珠单抗注射液(即博优诺®(BA1101)),同时正在产品管线中开发八种候选创新抗体药及五种候选生物类似药,其中十一种已进入或已完成临床试验,或已获得药品审评中心的新药临床试验批准。

据了解,贝伐珠单抗为国家药监局批准的单克隆抗体药物,主要用于治疗转移性结直肠癌、晚期转移性或复发性非小细胞肺癌、复发性胶质母细胞瘤、上皮性卵巢癌、输卵管癌或原发性腹膜癌及子宫颈癌。

而博安生物首款商业化的抗体药物产品博优诺®(BA1101)正是安维汀®(贝伐珠单抗)的生物类似药。

2021年4月,该公司自国家药监局取得博优诺®(BA1101)针对转移性结直肠癌及晚期转移性或复发性非小细胞肺癌适应症的监管批准,并在2021年5月开始博优诺®(BA1101)的商业销售。

2021年7月及2022年2月,博安生物又将这款药物的适应症外推至复发性胶质母细胞瘤及上皮性卵巢癌、输卵管癌或原发性腹膜癌及子宫颈癌,进一步拓宽了产品的市场潜力。

而根据弗若斯特沙利文报告,中国贝伐珠单抗的市场规模由2017年的人民币17亿元增加至2021年的人民币90亿元,复合年增长率为51.4%,预计2030年将增加至人民币184亿元,2021年至2030年的复合年增长率为8.3%。

截至目前,中国拥有九种国家药监局批准的贝伐珠单抗,包括罗氏的参照药及八种国产生物类似药,其中包括博优诺®(BA1101)。

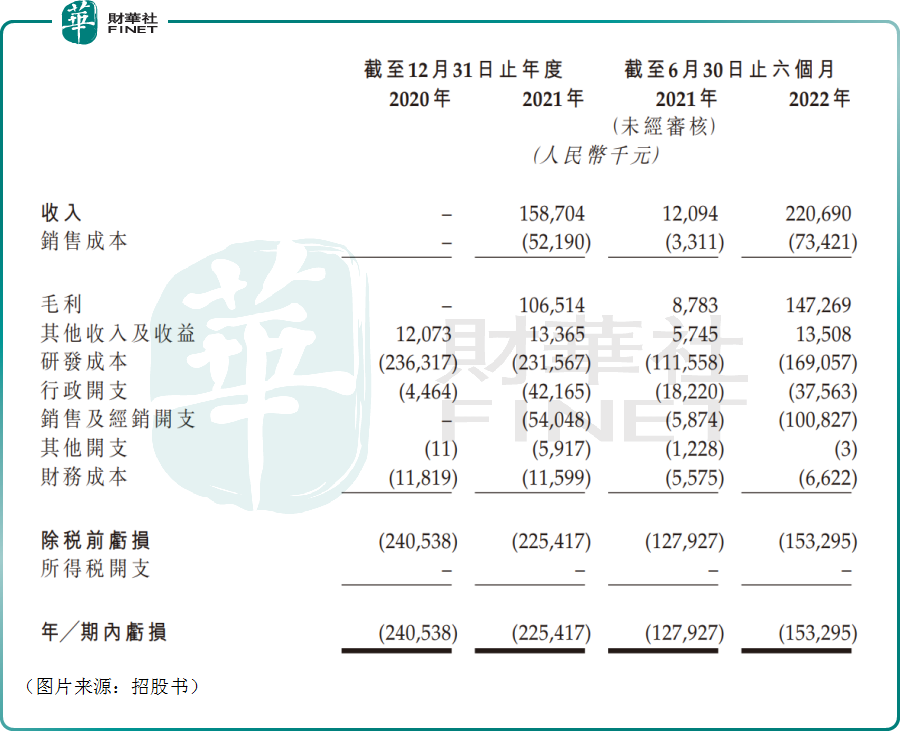

据了解,博安生物在2020年并没有取得任何的收入,而于2021年及截至2022年6月30日止六个月,该公司的全部收入均来自博优诺®(BA1101))的销售。

数据显示,2021年及2022年上半年,博安生物的收入分别为1.59亿元和2.21亿元。

上述期内,该公司取得的收入并不算多,覆盖不了研发成本、行政开支以及销售及经销开支。因此,在2020年-2022年上半年,博安生物分别亏损了2.4亿元、2.25亿元、1.53亿元。

还有哪些产品值得关注?市场竞争格局如何?

按照博安生物的说法,上述的博优诺®(BA1101)虽然是首先实现商业化的一款产品,但该公司的核心产品其实是另外3款产品:LY-CovMab、BA1102(安加维®生物类似药)、BA6101(普罗力®生物类似药)。

其中,LY-CovMab为运用重组技术生产并用于治疗COVID-19的全人源单克隆抗体。LY-CovMab可成为预防及治疗COVID-19的SARS-CoV-2中和抗体候选药物。

博安生物于2020年2月开始开发LY-CovMab并于中国进行II期临床试验,预期最快于2023年完成LY-CovMab的II期临床试验。

不过,由于LY-CovMab的治疗领域为传染病,其临床试验进度受多种因素影响,例如病毒的传染性及严重性、散播的病毒变异株以及患者入组进度。该公司计划收到监管批准后先在中国推出LY-CovMab,亦或会探索将LY-CovMab的商业化扩展至其他海外市场的可能性。

根据体外病毒的中和活性数据,LY-CovMab对Alpha、Delta、Gamma和Lambda变异株具有中和作用及对Omicron变异株的中和作用有限。

根据弗若斯特沙利文报告,2021年全球COVID-19中和抗体市场超过95亿美元。不过,预计COVID-19中和抗体的估计市场规模未来可能会减少。

目前,包括LY-CovMab在内,中国有一款已上市及九款处于临床阶段的COVID-19中和抗体。

BA1102作为安加维®(地舒单抗)生物类似药,名称为地舒单抗注射液。安加维®(通用名称为地舒单抗)主要用于为患者治疗因多发性骨髓瘤、实体瘤骨转移及不可手术切除或手术切除可能导致严重发病率的骨巨细胞瘤引起的骨相关事件。

博安生物于2015年7月开始开发BA1102,目前正在中国进行实体瘤骨转移的III期临床试验。该公司预期于2023年第一季度完成III期临床试验并就实体瘤骨转移及骨巨细胞瘤治疗向国家药监局提交生物制品许可申请,这与安加维®在中国获批的适应症相同。博安生物计划主要在中国将BA1102商业化为安加维®的可负担替代品。

从市场和竞争格局来看,根据弗若斯特沙利文报告,安加维(地舒单抗)®全球市场规模由2017年的17.09亿美元增长至2021年的22.04亿美元,复合年增长率为6.6%,预期于2030年将减少至18.25亿美元,市场规模呈现先增后降的趋势。

截至招股书披露日,还没有安加维®(地舒单抗)的生物类似药在任何市场上市,且全球范围内(中国境外)有两款临床阶段的安加维(地®舒单抗)候选生物类似药,其中包括BA1102(凭借BA6101在欧盟进行的临床试验)。截至同日,包括BA1102在内,中国有两款安加维®(地舒单抗)候选生物类似药已提交生物制品许可申请及两款安加维®(地舒单抗)候选生物类似药处于III期临床试验阶段。

BA6101则是普罗力®(地舒单抗)的生物类似药。普罗力®(通用名称为地舒单抗)主要用于治疗具有骨折高危风险的绝经后女性骨质疏松症患者、增加具有骨折高危风险的男性骨质疏松症患者的骨量、治疗骨折高危风险的糖皮质激素诱导的男性和女性骨质疏松症、增加因非转移性前列腺癌接受雄激素剥夺治疗所致的具有骨折高危风险的男性的骨量以及增加因乳腺癌接受芳香化酶抑制剂治疗所致的具有骨折高危风险的女性的骨量。

博安生物于2014年11月开始开发BA6101,目前该公司已于2022年11月于中国获得监管批准以开始商业化BA6101。

而根据弗若斯特沙利文报告,全球普罗力(地舒单抗)®市场规模由2017年的21.64亿美元增加至2021年的35.93亿美元,复合年增长率为13.5%,预期于2030年增加至39.85亿美元,2021年至2030年的复合年增长率为1.2%,行业增速明显趋于放缓。

截至招股书披露日,同样没有普罗力(地舒单抗)®的生物类似药在任何市场上市。截至同日,全球范围内(中国境外),有10款普罗力®(地舒单抗)候选生物类似药处于III期临床试验阶段及一款普罗力(地舒单抗)候选生物类似药处于I期临床试验阶段(即BA6101)。中国则有两款普罗力®(地舒单抗)候选生物类似药已提交生物制品许可申请,三款普罗力®(地舒单抗)候选生物类似药处于III期临床试验阶段,两款普罗力®(地舒单抗)候选生物类似药处于I期临床试验阶段。BA6101为唯一在中国获批的普罗力®(地舒单抗)生物类似药。

值得一提的是,安加维®为120毫克地舒单抗,而普罗力®为60毫克地舒单抗。BA1102与BA6101作为上述两种药物的生物类似药,也含有相同的活性物质(地舒单抗)并具有相同的作用机制(惟剂量范围不同),目前这两种产品亦处于欧盟I期临床试验。

结语

众所周知,港股有许多尚未实现盈利的生物制药上市公司。相较于这些公司而言,博安生物好歹已经有产品实现了商业化,且近年的亏损额并不是太大,处境要好上不少。

而在博安生物的众多产品中,首款商业化产品博优诺®(BA1101)的市场增速较快,但市场规模一般,接下来比较值得期待的其实是核心产品BA6101的商业化表现,以及正在进行实体瘤骨转移III期临床试验的BA1102。

虽然这两款产品未来商业化前景同样存在规模收缩的情况,但是,贵在博安生物拥有先发优势,以及两款产品所处市场增量规模都超20亿美元,留个公司增量红利还是存在的。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)