12月5日,普华永道发布报告显示,2022年,A股IPO将领跑全球,不论数量还是融资额均将远超全球其他各大资本市场,并且该机构预计明年A股融资市场继续表现优异:普华永道报告显示,预计2023全年A股市场IPO数量将达400-460家,全年融资额有望再创新高,达到5900-6520亿元人民币。

目前A股三大交易所在2022年的融资表现都非常优秀,上海交易所、深圳交易所的IPO融资额分别名列全球第一和第二位。北交所也在2021年9月成立后,一年左右的时间发展迅速,2022年前11个月IPO融资额已超过百亿元,普华永道预计2022年全年北交所融资额将超130亿元。

而自注册制改革后,创业板与科创板这两个注重科技企业融资的板块如今已逐渐成为二级市场融资主力板块。2022年据该机构表述,按IPO数量计算,创业板和科创板约占A股IPO总数量的三分之二。按融资额计算,科创板和创业板占A股总融资额将近七成。

对于A股融资市场火热的原因,普华永道分析称:这得益于中国经济的韧性、众多科技企业的脱颖而出、以及鼓励已在境外上市的大型红筹公司回归A股。

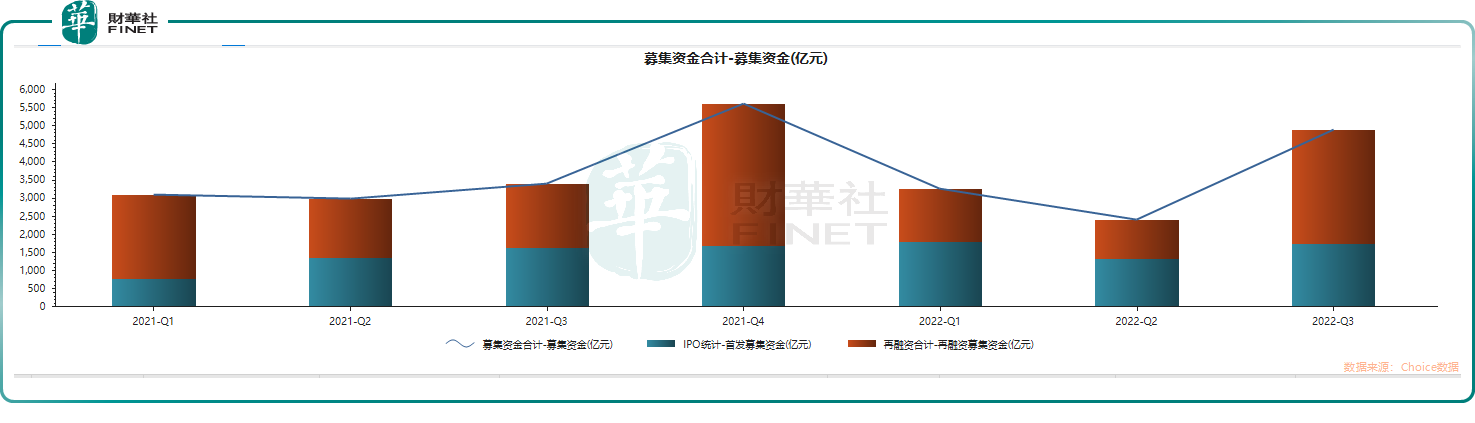

从单季度A股融资情况看,2022年虽然宏观环境影响因素较为复杂,但A股融资在第三季度迅速恢复,不仅Q3募资规模高于Q2,且在同比上也高于2021年Q3募资规模。若按募资方式分类,再融资途径(图中红色部分)在第三季度募资规模的增长上,起到的贡献较多。

若按发行企业的申万行业标准(2021版)分类,2022年初至12月5日,电子行业募资规模最高,超3400亿元,其次是电力设备、医药生物、机械设备,募资规模皆超2000亿元。若按IPO首发规模来看,电子行业与医药生物行业依然是IPO融资金额最多的两个行业,二者首发募资规模分别为1657亿元和1623亿元。

为何电子和医药生物两个行业如此受到市场关注?

电子行业内的半导体芯片是我国重点关注的行业之一,

而医药生物行业虽然受集采影响,这两年A股市场表现不佳,但受老龄化加剧及疫情影响,人们更加重视健康方面,医药及生命科学行业市场需求将不断增加,这将对医药行业构成长期利好。此外,各主管部门也密集出台了一系列政策,扶持医药产业,比如2022年出台的《“十四五”中医药发展规划》、《“十四五”生物经济发展规划》等。

从地区来看,按上市日统计,2022年前11个月,广东与北京在融资规模上位居前两位,都超过2000亿元,其他超过1000亿元融资规模的地区还有江苏、上海、浙江、福建。

进入12月,本月截至5日,IPO审核已通过但未发行的公司有7家,其中科创板2家,创业板3家,剩下2家预计将在北交所上市。

除了国内二级市场融资的火热表现,国内一级市场在今年也不甘落后。根据普华永道发布的《2022年中期中国企业并购市场回顾与前瞻》显示,2022年上半年,中国国内并购交易数量仍保持在历史高位,达到6173宗。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)