2022年以来,在宏观经济影响、终端市场持续疲软等因素的作用下,以驱动显示芯片、MCU、手机芯片为代表的消费类芯片进入“寒冬”,多家全球半导体龙头的业绩及股价表现也陷入低迷。

而在国产替代趋势下,国内半导体企业的处境虽然较美光科技(MU.US)、超威半导体(AMD.US)、英特尔(INTC.US)、台积电(TSM.US)等公司要好一些,但多少还是受到了一些影响。

中芯国际(00981.HK)是国内晶圆代工龙头,其情况如何?前景是否值得看好?

前三季净利增速放缓下,中芯国际近日频获增持

从近些年的股价表现来看,中芯国际A股、H股均遭遇下跌,其中A股在2022年累跌超18%,自2020年7月16日上市以来则累跌近55%;H股在2022年初至今累跌5%左右,自2020年7月16日以来累跌约54%。

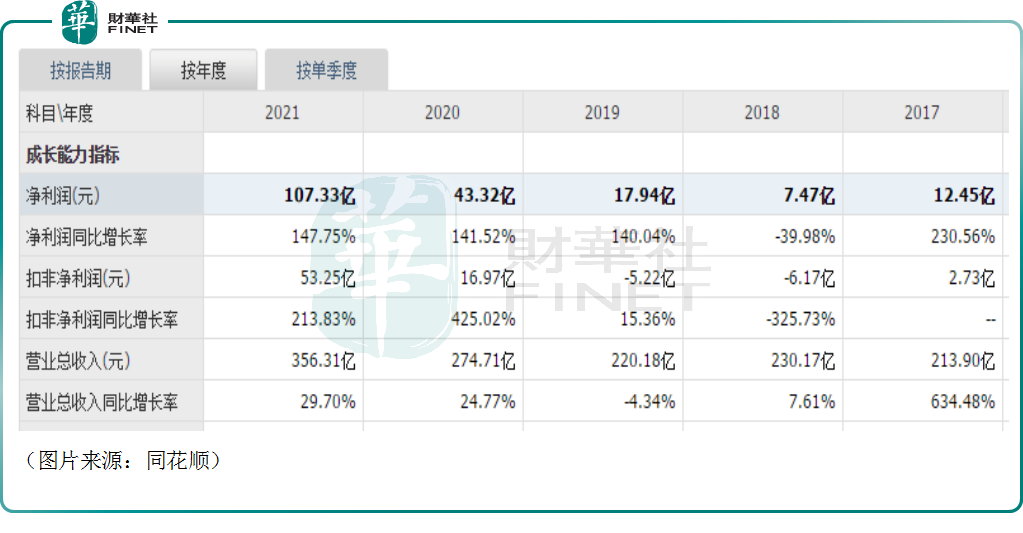

虽然股价在下跌,但其实中芯国际近些年整体的业绩表现相当不错,其中在2019年-2021年期间,该公司的营收增速虽然一般,但归母净利润同比增速均在140%以上,净利规模从17.94亿元(如非特指,以下元均指人民币)迅速涨到了107.33亿元。

而在2022年前三季度,中芯国际的营收同比增长48.85%至377.64亿元,归母净利润同比增长28.3%至93.9亿元。

不难发现,相较于此前的三年,该公司2022年前三季度的营收增速有比较明显的上涨,但归母净利润的增速则遭遇了显著下滑,且已经低于期内营收增速,出现了放缓迹象。

另外,在11月份发布的2022年第三季度业绩报告中,中芯国际提出将全年资本开支计划从320.5亿元上调到456亿元。这一点和一些全球半导体龙头的做法是相反的。

根据东吴证券的解读,该机构认为中芯国际进一步加大逆周期投资力度的核心原因体现在:

1)本土晶圆产能供需缺口依旧较大,2021年底中国大陆晶圆全球产能占比仅为16%(包含台积电、海力士等外资产能),远低于半导体销售额全球占比(35%),自主可控为逆周期扩产核心驱动力。经统计发现,仅华虹集团、中芯国际、长江存储、合肥长鑫四家晶圆厂未来合计扩产产能将过100万片/月。2022年8月26日,中芯国际拟在天津投资75亿美元建设12英寸产线,规划产能10万片/月,进一步验证逆周期扩产需求。

2)随着美国对中国大陆半导体限制措施持续升级,本土晶圆厂持续加大对核心设备采购力度。

总的来看,中芯国际逆势上调全年的资本开支应该也算是展现了对未来的信心。

值得一提的是,在近日,该公司频频获得资金的增持。

数据显示,12月15日,中芯国际A股获沪股通增持4.14万股,已连续4日获沪股通增持,共计24.19万股,最新持股量为389.39万股,占公司A股总股本的0.2%。

同日,中芯国际发布公告称,华夏上证科创板50成份交易型开放式指数证券投资基金12月14日增持公司267.64万股,此次变动后,华夏上证科创板50ETF持有公司境内股票9927.93万股,占公司总股本的比例为1.25%。

券商如何看待国内半导体行业长期前景?

在半导体产业链上,中芯国际主要负责制造这一领域,所以被称为是国内晶圆代工龙头。再加上中国内地及中国香港贡献了营收的绝大部分,因此,该公司的前景和国内半导体行业的发展息息相关。

虽然全球半导体行业尚处在下行周期,国内市场也大受影响,但从近期券商发布的研报来看,机构对国内半导体行业未来前景的看法并不悲观。

中信建投发布的研报指出,展望2023年,新能源和半导体仍是我们重点关注的两个方向。新能源领域,随着风光的建设和发电占比提升,风光消纳问题日益严峻,火电灵活性改造作为成本最低的调峰方式将大放异彩;国内新能源汽车渗透率已接近30%,提供了技术创新的沃土,我们看好PET铜箔产业链。同时随着经济活动复苏,半导体有望在明年走出下行周期,相关的强α标的值得重点关注;国外对中国半导体产业的限制日益加码,材料端进口替代迫在眉睫,湿电子企业向半导体领域渗透,具备巨大想象空间。

国海证券发布研报称,半导体行业周期持续演绎,当前主流半导体公司经历了前期调整,板块估值处于历史相对低位,产业链各环节库存持续修正中,因此考虑到当前估值水平,及行业景气度的发展趋势,半导体板块已经具备较佳的配置价值,看好后续板块表现。海外局势动荡加速国产化进程,国内晶圆厂给予国产设备更多的量产导入机会,龙头公司经营规模持续扩张,内资晶圆厂的订单快速增长,盈利能力逐渐体现。展望后市,产业链价格调整仍处于进行时,但已经处于供需关系调整的尾声。

中邮证券研报显示,近年来,美国政府积极推动制造业回流,并出台《芯片法案》等,试图重建美国本土半导体制造产业链,加强其全球半导体产业竞争力。台积电美国设厂为呼应美国政府需求,也满足了客户在地化生产需求,但考虑美国在制造成本、劳动力供给等方面劣势明显,在美生产将造成芯片成本大幅提升,削弱自身和下游客户的市场竞争力。

该行认为,半导体在地化生产和供应链国产化趋势,将给国内半导体供应链带来机遇,建议关注半导体设备、半导体设备零部件、半导体材料板块相关标的,以及晶圆代工相关标的。

财通证券认为,2023年年中是值得关注的半导体周期底部位置,股价有望提前1-2个季度反应。需求端来看,尽管海外需求可能在通胀见顶后迎来衰退,但从国内需求趋势和行业库存去化的节奏来看,国内需求有望在23年迎来边际改善。

结语

在国产替代大趋势下,一旦国内半导体行业走出下行周期,作为国内晶圆代工龙头,中芯国际的前景将更加光明,其业绩也有望恢复前两年的高增长。

和中芯国际一样,在港上市的华虹半导体(01347.HK)、ASM太平洋(00522.HK)、上海复旦(01385.HK)也都是知名的半导体概念股。

值得注意的是,中芯国际此前曾凭借强劲的实力入选第九届“港股100强”名单。如今,第十届“港股100强”活动即将于2023年2月24日举行,同时会揭晓第十届“港股100强”主榜单和子榜单入榜企业。

中芯国际、华虹半导体、ASM太平洋、上海复旦这些前景向好的半导体厂商这次能否入选第十届榜单?让我们拭目以待!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)