1月9日,港A兩市的證券概念股迎來了普漲,其中A股市場的東方證券(600958.SH)上漲7.54%,興業證券(601377.SH)上漲4.13%,廣發證券(000776.SZ)上漲3.96%,而港股東方證券(03958.HK)則上漲了7.16%,華泰證券H股上漲了3.37%,中金公司(03908.HK)上漲了3.27%。

而從長一點的周期來看,港A兩市的證券概念股近期表現不錯,尤其是港股市場的證券股在最近兩個月大多迎來了一波顯著的拉升。

不過,這些證券概念股股價表現向好更多是因為市場的回暖,其實在剛剛過去的2022年證券行業的情況並不是太好。

券商的2022年:股價、業績遇「雙殺」,歸母淨利集中度獲提升

數據顯示,自2022年年初以來,在疫情衝擊、國際關系、經濟復蘇承壓等不利因素的影響下,港A兩市股票市場主要指數均震蕩下行,其中A股市場的上證指數全年累跌15.13%,滬深300指數全年累跌21.63%,創業板指全年累跌29.37%;而港股市場的恒生指數全年累跌了15.46%,國指全年累跌18.59%。

而證券行業的Beta屬性較強,A股市場的證券板塊指數於2022年累跌21.96%,港股市場的證券及經紀行業指數全年累跌28.62%。

市場表現不佳下,市場中的投資者風險偏好下降,市場成交量與兩融規模均出現收縮。根據Wind數據統計,2022年A股市場日均股票成交額9251.81億元,同比下降12.42%;截至12月底,全市場融資融券餘額為1.4萬億元,較年初下降15.01%。二級市場承壓也影響到了再融資需求與投資者認購意願。

不過,在注冊制持續發力下,IPO金額創下了新高,但IPO公司的數量有所減少。根據萬得數據統計,2022年A股全市場共428家公司實現IPO上市,同比減少96家,但IPO募資規模同比增長8.16%至5869億元,主要由中國移動、中國海油、聯影醫療等大型IPO項目驅動。

眾所周知,證券公司的業績表現和二級市場有很大的關系。因此,在2022年股票市場不太景氣的大背景下,上市券商的業績有所承壓。

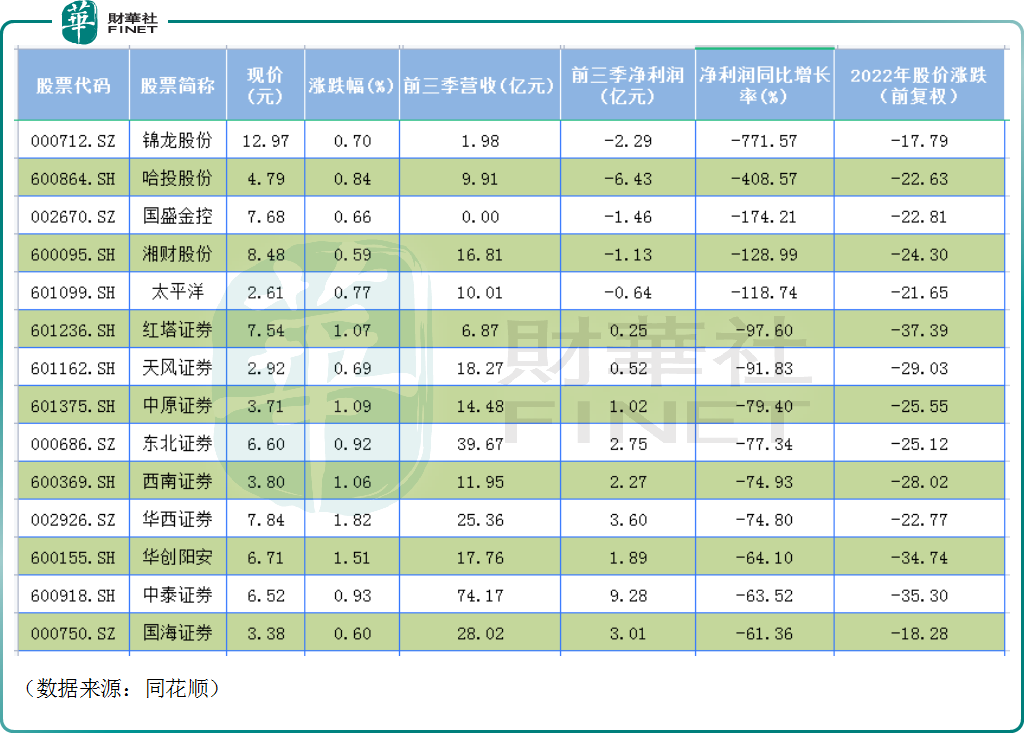

還是以A股市場為例,2022年前三季度,A股的49家含有券商業務的公司中,雖然僅有5家公司出現虧損,分别是太平洋、湘財股份、國盛金控、錦龍股份、哈投股份,但公司的歸母淨利潤卻普遍出現下滑,其中就包括了中信證券(600030.SH,06030.HK)、招商證券(600999.SH,06099.HK)、中金公司(601995.SH,03908.HK)、國泰君安、廣發證券(000776.SZ,01776.HK)等券商龍頭,而歸母淨利潤同比增長的上市券商則只有東方財富、光大證券、方正證券,同比增速分别為5.77%、4.57%、0.64%。

事實上,除了業績普降之外,2022年前三季度的業績數據還體現了一些其他的特徵。

例如,前三季度,歸母淨利潤CR5集中度(前五家合計值佔上市券商合計值比重,下同)同比上升7.7個百分點至44.7%,CR10集中度同比上升5.7個百分點至72.5%。頭部券商市場份額普遍增長,歸母淨利潤前十的公司中僅海通證券、廣發證券、國信證券三家歸母淨利潤比重有所下滑,而中信證券、中信建投、中國銀河歸母淨利比重分别提升4.3百分點、1.4百分點、1.3百分點。

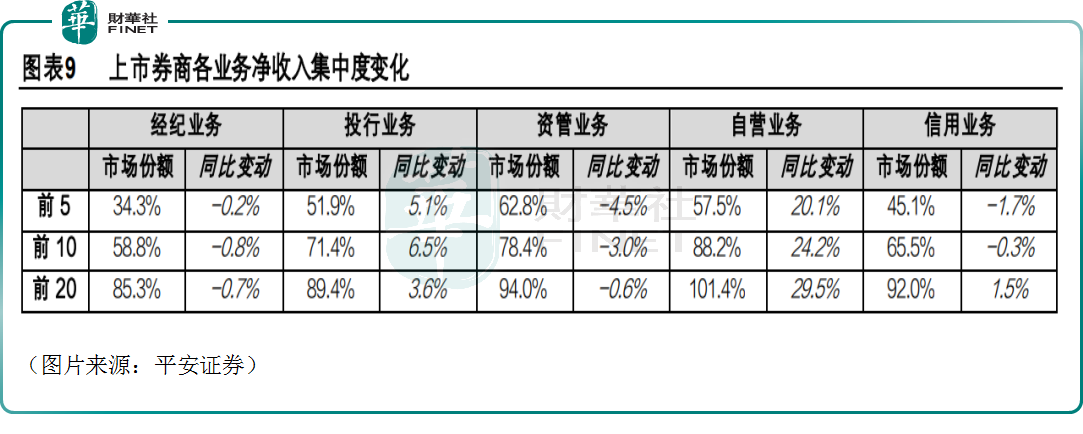

另外,根據平安證券的統計數據,近年來注冊制改革持續推行、投行專業化程度提升,投行業務趨於頭部集中,前三季度投行淨收入百分點CR10百分點集中度同比提升百分點6.5百分點百分點至百分點71.4%。資管業務表現分化,中小券商基數較小、增速較高,CR10百分點集中度同比下滑百分點3.0百分點百分點至百分點78.4%。經紀業務分化較小、集中度較低,CR10百分點集中度為58.8%,同比基本持平。

而自營收入出現分化加劇、集中度提升的特點;信用業務的集中度基本持平,CR10同比降0.3百分點至65.5%。

與此同時,這些A股上市券商的股價在2022年同樣出現了普遍下跌的情況。其中,跌幅超過30%的有10家,分别是財達證券、紅塔證券、東方財富、廣發證券等。僅有首創證券、光大證券錄得上漲,全年漲幅分别為105.42%、1.14%,首創證券之所以漲幅突出是因為該股是才上市沒多久的次新股。

值得注意的是,和A股的券商股一樣,港股券商股2022年基本也遭遇了「業績、股價雙殺」,只不過A股市場目前披露了前三季度的業績,而港股市場大多披露的是2022年中期業績。

機構如何看待證券行業的前景?

雖然2022年的境況不佳,但多家研究機構依然看好證券行業的長期前景。

平安證券的研報指出,目前市場短期仍缺乏明確方向,但資本市場長期向好趨勢不變,券商商業模式從周期向成長的轉型趨勢不變,看好證券行業長期成長性。截至2022年12月5日,證券指數(申萬二級)PB僅為1.2倍,位於近10年歷史前5.5%分位,具備長期配置價值。建議關注綜合能力較強、業務佈局領先的龍頭公司,如中信證券、中金公司、東方財富。

國開證券的研究人員認為,目前券商板塊估值處於歷史低位,市場有望復蘇,疊加行業政策面的利好及業務發展改革,預計2023年板塊有望迎來戴維斯雙擊。建議圍繞以下三條主線尋找佈局機會。一是全面注冊制帶來投行機會,建議關注客戶、項目資源更為豐富、品牌力突出、人才團隊持續壯大的的綜合性券商中信證券、中金公司,人才引進後改革進展順利的國聯證券;二是機構業務改革創新,建議關注中信建投及國金證券;三是大財富管理賽道大發展;建議關注渠道龍頭東方財富、產品龍頭東方證券、廣發證券。

萬和證券的研報顯示,券商板塊行情影響因素主要包括流動性、風險偏好(政策)、盈利能力,板塊的行情往往是三種因素共振的結果。流動性方面,目前防疫政策有所優化,2023年或有相關政策做出更多調整,促進經濟發展,看好宏觀經濟復蘇。基於全球經濟或面臨滞脹困境,疊加國内需求偏弱預期,依據央行穩增長的第一導向,該機構判斷2023年的結構性寬松有望持續。政策方面,預計資本市場將迎來新一輪松綁周期。同時隨著市場回暖,券商基本面會加速修復。目前從券商板塊配置的勝率、賠率來看,板塊具備配置價值,維持行業「強於大市」評級。建議關注投行業務及財富管理業務領域具有優勢的券商,如東方財富、中信證券。

廣發證券發佈研究報告稱,展望2023年資本市場有望底部回暖,證券行業平流緩進。主因:1)交易環境有望改善:防疫政策優化、美國加息趨緩、資產質量改善等三大因素共振,資本市場有望底部回升。2)政策環境穩中求進:發揮居民財富管理功能的定位將更加堅定,將繼續引導和鼓勵各類中長期資金入市,資產管理和財富管理業務有望迎來新機遇。

結語

值得一提的是,上述許多券商股實現了在港、A兩地上市,如東方證券、國聯證券、中信證券、招商證券、華泰證券等,而這類A+H的券商股往往實力不俗,其中一些此前還曾入選「港股100強」榜單。

「港股100強」評選活動始於2012年,由騰訊網和財華社共同發起。活動旨在利用大數據和一系列科學、公允的評價指標對上一年度香港上市公司的各項數據進行分析與計算,評選並公佈優秀的上市公司榜單及頒發獎項。

由港股100強研究中心主辦,財華社、富途安逸、洞視科技聯合協辦的「2022香港上市公司發展高峰論壇暨第十屆港股100強頒獎典禮」將於2023年2月24日香港港島香格里拉大酒店舉行。在經歷了2022年業績、股價普降後,哪些在港上市的券商股能再度入選最新的「港股100強」榜單,我們拭目以待。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)