近日A股新能源板块出现一波久违的普涨行情,为2023年开了一个好头。或多或少与近期锂电板块与光伏板块部分个股披露的业绩预告有关。

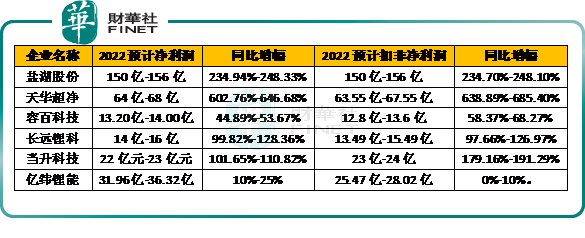

锂电板块目前上游、中游都有相关的上市公司披露2022年度业绩预告,虽均实现了同比增长,但增幅有高有低。

由上表可看出,这几家公司的扣非净利润与不扣非的净利润相差不大,说明锂电板块的公司业务比较纯正,没有掺杂太多的“副业”或偶然性收入。

上游(锂矿、正极材料)的增幅比例一般要大于中游(动力电池板块),这种“上游吃肉,中游喝汤”的态势要继续在2023年上演吗?

我们先简单梳理一下上述公司中的业绩增长点在哪,然后看看2023年锂电有哪些点值得关注。

01锂矿、锂湖赛道

电池级碳酸锂与电池级氢氧化锂是锂矿厂商的主要产品,此次预告业绩的上市公司中,盐湖股份主打碳酸锂,天华超净则主打氢氧化锂。

盐湖股份(000792.SZ)预计2022年归母净利润与扣非净利润均为150亿元-156亿元,同比增幅2倍多。

产能方面,目前公司拥有3万吨碳酸锂产能装置,2022年已实现达产达标。

作为A股为数不多的盐湖提锂概念股,盐湖股份目前主打产品依然是传统业务氯化钾,其次才是碳酸锂,二者的出货量也相差悬殊,氯化钾2022年度的产量、销量分别约为580 万吨、493 万吨;而碳酸锂2022年度的产量、销量分别约 3.10万吨、3.03万吨。

这说明盐湖股份目前的主打领域依然是以氯化钾为主的化工板块,不过碳酸锂的营收增长较快,根据2022年中报,盐湖股份碳酸锂产品营收同比增长22.24%,占总营收比重由上年同期的7.60%提升至29.84%。随着时间推移,锂电的营收占比或将提升的话,其估值也有望提升。

天华超净(300390.SZ)预计2022年归母净利润64亿元至68亿元,同比增长6倍多,扣非净利润63.55亿元至67.55亿元,同比增长6倍多。

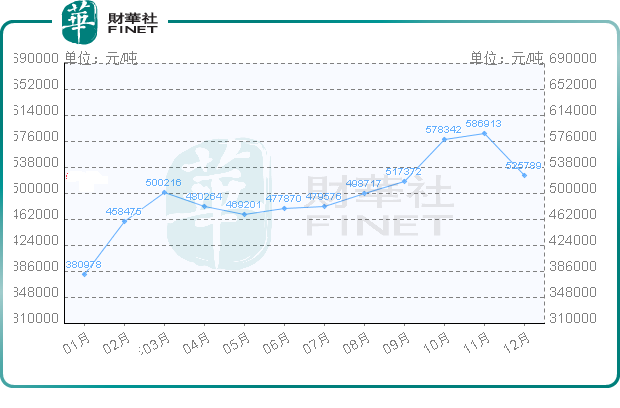

业绩大增的原因是公司主打产品电池级氢氧化锂在2022年“量价齐升”,尤其是享受到价格带来的红利。

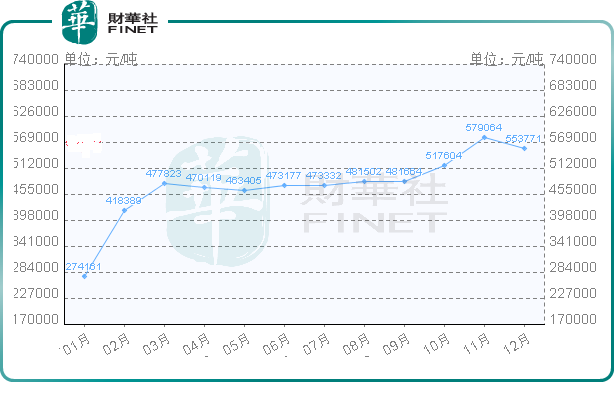

据生意社大宗榜数据显示,2022年12月22日国内工业级氢氧化锂企业均价为55.33万元/吨,较2022年1月1日21.67万元/吨的均价,上涨了155.38%,逐月统计的价格走势如下所示:

产能方面,根据日前在投资者互动平台的披露,公司电池级氢氧化锂2023年3月将达到年产11万吨,2026年预计达到16万吨/年。

关于天华超净2023年业绩能否维持住这样的增长态势,其手中的订单情况可以作为一个参考。

2022年10月至12月份,天华超净分别与爱思开、成都巴莫、某全球知名汽车公司签署了针对电池级氢氧化锂的供货合同。

其中,与成都巴莫供货期限是2023年至2025年,标的数量合计36000±10%公吨;

与爱思开供货期限同样是是2023年至2025年,标的数量暂未公布;

与某全球知名汽车公司供货期限是2023年至2024年,标的数量合计13000±10%公吨。

公司实际控制人裴振华趁热打铁,近日计划以自有或自筹资金的方式对公司进行增资,增资的额度在1亿元至2亿元区间,以提升投资者信心。

02正极材料

容百科技(688005.SH)预计2022年的归母净利润为13.20亿元至14.00亿元,同比增长44.89%至53.67%。

容百科技主打NCM811等高镍正极材料,2022年出货同比增长约70%。在新材料领域踩得也比较准。

磷酸锰铁锂低温性能表现相对磷酸铁锂较好,在小动力、户外储能、数码市场等领域发挥重要作用。

为了抓住这一机遇,容百科技在2022年积极布局磷酸锰铁锂,目前已经步入收获期,目前磷酸锰铁锂累计出货近千吨级。

另外,一些前沿材料也步入收获期,比如钠电正极累计出货几十吨级;高镍低钴、超高镍9系等实现千吨级出货。

短期产能方面,容百科技目前建成高镍正极产能25万吨,另有钠电正极产能约1.5万吨/年,2023年规划钠电正极产能3.6万吨/年;磷酸锰铁锂现有产能为6200吨/年,2023年规划提升至10万吨/年。

长期产能方面,2025年高镍正极材料60万吨、磷酸锰铁锂材料30万吨、钠电材料10万吨。

长远锂科(688779.SH)预计2022年的归母净利润为14亿元到16亿元,同比增长99.82%至128.36%,扣非净利润为13.49亿元至15.49亿元,同比增长97.66%至126.97%。

产能方面,长远锂科目前已有8万吨/年三元正极材料产能,同时4万吨/年车用锂电池正极材料扩产项目全面实现满负荷运营、年产6万吨磷酸铁锂。

成本控制方面,长远锂科通过吸纳新技术、新设备提高了产线生产效率,降低了生产成本。

为了应对原材料价格和供给的波动危机,长远锂科采用了“锁单”的采购策略。

当升科技(300073.SZ)预计2022年的归母净利润22亿元-23亿元,同比增长101.65%-110.82%,扣非净利润23亿元-24亿元,同比增长179.16%-191.29%,增速高于前两家。

作为唯一一家同时向日韩、欧美供货的电池材料厂商,当升科技已成为SK on、AESC、LG新能源、Murata等全球著名锂电巨头的长期正极材料供应商。

产能方面,当升科技表示,2023年公司产能将达15万吨,可有效缓解公司产能不足的瓶颈。

储能领域也有所布局,当升科技规划在四川攀枝花投资建设30万吨磷酸(锰)铁锂生产基地。

在钠离子电池材料方面,容百科技走得较远一些,当升科技与长远锂科较为落后,前者刚过客户的测试,后者正在研发中。

在业绩增速方面,上述三家正极材料公司的业绩增速,低于上游的天华超净、盐湖股份,但高于下游的锂电池厂商,原因是从上游承担了一部分涨价的压力,但也向下传递了一部分涨价的压力。

03电池板块

亿纬锂能(300014.SZ)预计2022年净利润31.96亿元-36.32亿元,同比增10%-25%,扣非后净利润预计为25.47亿-28.02亿元,同比增0%-10%。

作为第二梯队的动力电池厂商,亿纬锂能是目前唯一一家披露2022年业绩预告的厂商。

相对于前文的天华超净、盐湖股份、当升科技,亿纬锂能的业绩增幅较低。

业绩增幅较低的主要原因是上游原材料的价格较高,对其利润进行侵蚀。

据生意社官方数据,2022年12月31日电池级碳酸锂国内混合均价价格为52.5万元/吨,与2022年1月1日28.2万元/吨的均价价格相比上涨了86.17%。

电池级碳酸锂2022年1-12月逐月统计的月度均价走势图如下所示:

电池级碳酸锂价格涨得越欢实,对上游越有利,反之对中下游越不利。

等宁德时代、国轩高科、中创新航、欣旺达等其他动力电池厂商的业绩预告出炉,同时上游板块的赣锋锂业、天齐锂业、永兴材料、融捷股份等个股逐步披露业绩预告后,中游与上游的业绩增速的对比或将更为明显。

04未来怎么看

业绩预告背后透露了哪些信息也是值得关注的。

其一是,上游暴富、中游承压的不平衡局面是否在2023年有望缓解。

步入2023年以来,电池级碳酸锂的市场报价一直在下滑,据上海钢联发布数据显示,2023年1月12日部分锂电材料报价下跌,电池级碳酸锂跌2000元/吨,均价报48.05万元/吨。

如果按照这样的跌势下去,这会是一个征兆吗?值得持续关注。

另外,电池级碳酸锂的价格起伏暴露了锂电板块周期性波动的规律,有些投资者在对其估值的时候会参考化工板块、有色金属板块等周期性较强的板块。

其二是,否定了产能过剩的论断。

之前在2022年的时候,有不少相关人士担心锂电板块产能过剩,依据是对各大厂商的产能进行了汇总,与当时的新能源汽车的产销量进行对比,发现存在产能过剩的危机。

要知道,各大厂商的产能有的只是个规划值,有短期、长期的区别,实际产能的落地依然有不确定性;另外下游方面,锂电池不只是应用于新能源汽车方面,储能方面也是一个重头戏,下游当下以及未来几年的实际需求量比较难统计。

一个有力的证据是当升科技在2023年1月6日回应,公司目前不存在产能过剩问题,订单饱满,产能满负荷运行。

产能过剩的时间关口尚未到,意味着行业的红利可以继续享受,但是产业层面的利好是否会传递到资本市场也是存在疑问的。

可以确定的是随着不断有新参与者入局,以及锂电板块IPO个股的数量增加,未来锂电板块内部会加剧分化,“良币驱逐劣币”的马太效应会显露出来,到时候靠蹭概念的那些个股则注定被抛弃。

那些产能扩张落地快、市占率排名靠前、屡获大单、新技术更迭快、在动力电池与储能电池两手抓的公司则将成为资本眼中的“香饽饽”。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)