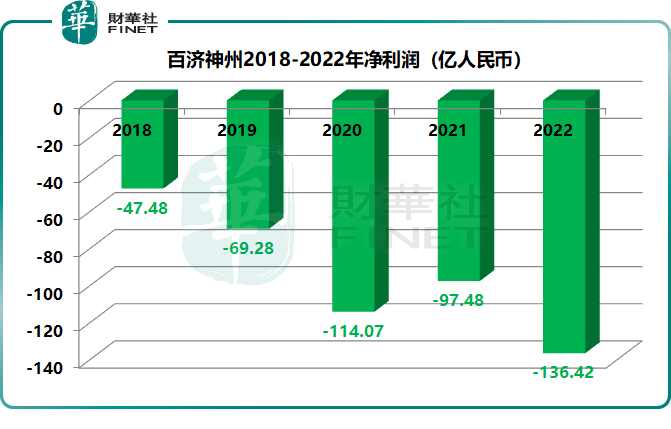

2月28日,百济神州公布了2022年度成绩单,公司去年亏损为136.42亿元,近五年累计亏损高达464亿元。

然而,在公布业绩次日,百济神州股价不跌反涨。更为重要的是,连年亏损的百济神州的总市值在国內医药企业中高居第四,并且是高瓴资本的第一大美股重仓股。

那么,百济神州亏损亏在了哪里?为何高瓴资本依然敢于重仓持有?百济神州的机会和风险有哪些?

五年累亏464亿元,难挡高瓴重仓持有

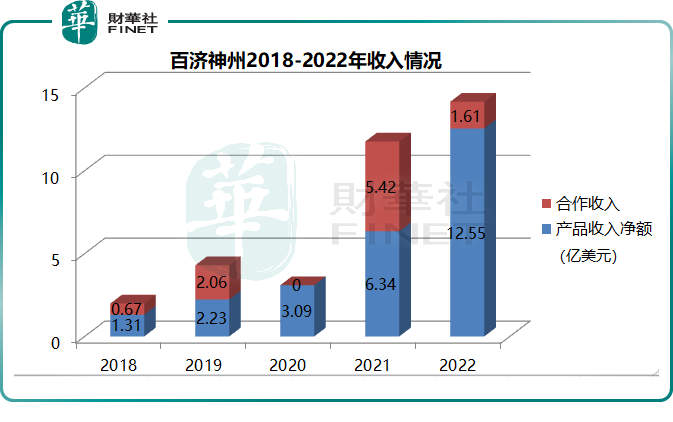

2023年2月28日,百济神州(BGNE.US;688235.SH;06160.HK)在美股发布年度报告,公司2022年度的营业总收入为14.16亿美元,同比增长20.37%。

但是,公司2022年度净利润为-136.42亿元,亏损不仅高于上年同期的-97.48亿元,也高于2020年的-114.07亿元,创下公司多年来的最大亏损纪录。这意味着,2018-2022年,公司累计亏损金额达到了464.73亿元。

这是什么概念?对比来看,2020年和2021年陷入亏损的南方航空的净亏损约为118亿元和110亿元。也就是说,百济神州亏损最大的两个年度(2020、2022)的累计亏损金额,比南方航空2020年和2021年的累计亏损还要大。

但是,与之形成鲜明对比的是,百济神州背后的最大股东是全球生物科技巨头安进公司(AMGN.US),第三大股东则是由张磊掌管的知名投资机构高瓴资本,而高瓴资本对百济神州更是偏爱有加。

首先,高瓴很早就出手投资百济神州,例如2014、2015年百济神州的A轮和B轮融资均由高瓴领投,而且高瓴的10亿美元也创造了当时全球生物医药史上最大的一笔投资。

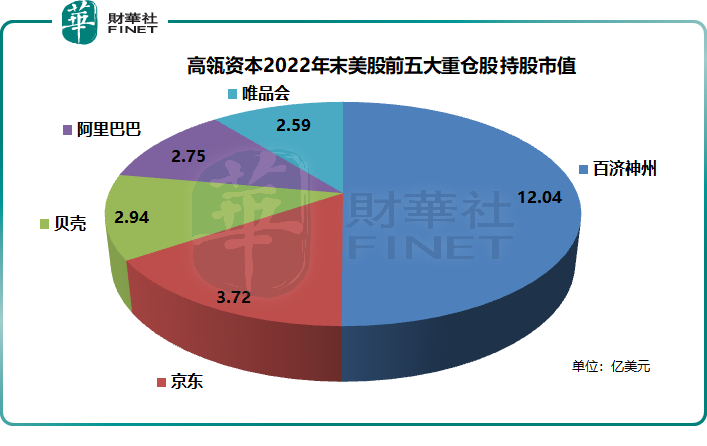

其次,高瓴投资百济神州可以说是大手笔。根据高瓴披露的2022年度美股持仓资料,百济神州是高瓴美股第一大重仓股,持股占比高达25.41%,相当于第二至第五大重仓股京东(JD.US)、贝壳(BEKE.US)、阿里巴巴(BABA.US)和唯品会(VIPS.US)之和(25.33%)还要多。

高瓴资本张磊在《价值》一书中表示,在百济神州创立至今的10年间,高瓴共计参与和支持了百济神州的8轮融资,是百济神州在中国唯一的全程领投投资人。

那么问题就来了,投资连年亏损的百济神州,难道就不怕资金打水漂吗?究竟百济神州有何本领让安进和高瓴钟情于己?

百济神州亏损亏在了哪里?

针对亏损,百济神州给出的原因是合作收入有所下降以及汇率波动影响所致。但是结合公司在美股披露的财报数据来看,百济神州的第一大支出是研发费用。

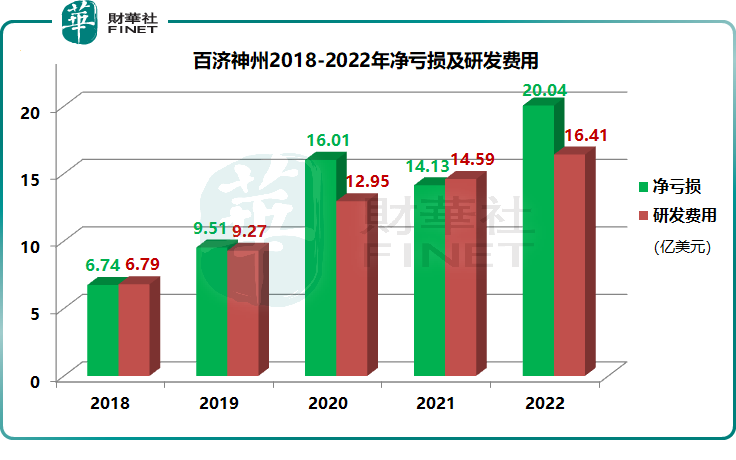

如下图所示,2018-2022年,百济神州的净亏损分別为6.74亿美元、9.51亿美元、16.01亿美元、14.13亿美元和20.04亿美元;同期,百济神州的研发费用分別为6.79亿美元、9.27亿美元、12.95亿美元、14.59亿美元和16.41亿美元。

可以看出,近五年来,百济神州的累计净利润为-66.43亿美元,同期累计研发费用为60.01亿美元。这意味着,百济神州的亏损主要是由高强度研发投入引起的,假如剔除研发费用因素的影响,百济神州的净利润情况将大幅好转。

当然,除了研发费用,百济神州的第二大支出和第三大支出分別是“销售及管理费用”和“销售费用-产品”,但是这两项支出的累计值也不及研发费用高。

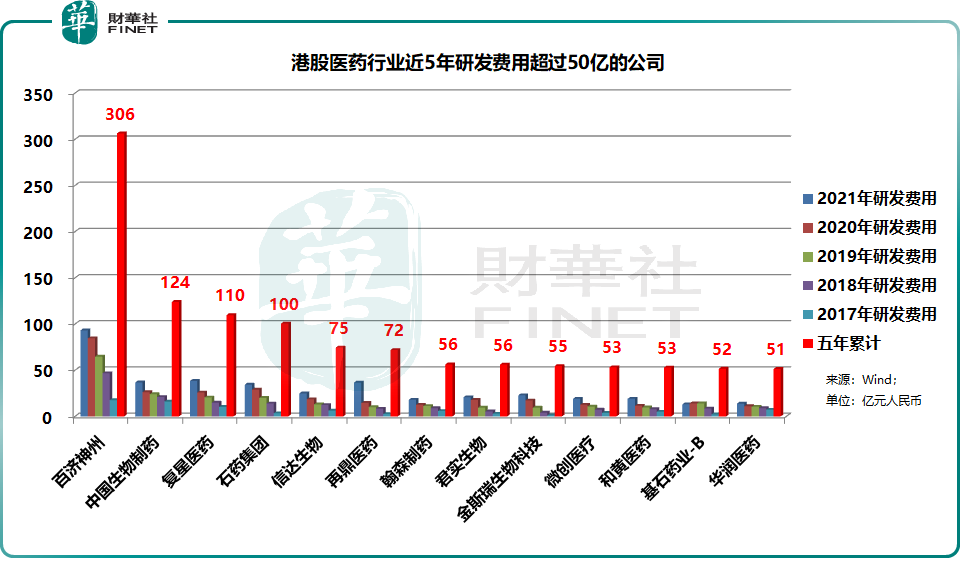

实际上,百济神州的研发投入在同行业中是出了名的“阔绰”,在港股所有创新药企业中,百济神州的研发费用遥遥领先。Wind资料显示,2017-2021年,百济神州的五年累计研发投入达到306亿元人民币,在港股医药公司中高居第一,并且独占第一梯队。排名第二至四位的三家公司,五年累计研发投入分別为100亿出头。

但是,在这里需要强调的是,对于当前的百济神州来说,开源比节流更加重要,所以公司的亏损并不是最重要的,重要的是能否加快扩大现有药物的适应症,加快开发出更多的创新药,加快与国际医药巨头合作。

安进和高瓴为何钟爱百济神州?

上文提到,百济神州的第一大股东是全球生物科技巨头安进公司,安进是全球市值排名第十一的医药企业。2019年,公司与安进订立全球战略性抗肿瘤合作,公司将负责安进抗肿瘤产品安加维、倍利妥及凯洛斯在中国大陆获批后五年或七年的商业化权利。

此外,百济神州与全球市值排名第九的医药企业诺华公司 (NVS.US)开展业务合作。2021年1月,百济神州就替雷利珠单抗与诺华达成最高可达22亿美元的交易,双方将在北美、日本等多地共同开发和商业化替雷利珠单抗;2021年12月,双方进一步深化合作,潜在交易总额合计超过28亿美元。

至于高瓴重仓百济神州,我们曾在之前的文章中多次提到,高瓴资本的投资理念是寻找天花板高的成长性行业,然后长期持有这些行业中的头部公司,例如集中布局互联网、新能源、医药、消费等行业,百济神州则是医药行业中的代表公司。

对比来看,百济神州的研发创新能力和国际化能力,在国內医药行业中屈指可数。研发创新方面,上文已经有所涉及,因此不再赘述。百济神州的国际化能力,同样是备受安进和高瓴等青睞的原因。

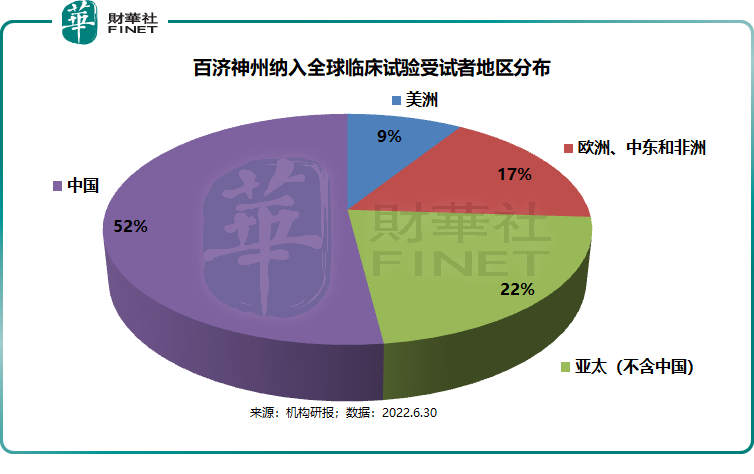

公司年报指出,截至2022年底,百济神州已在超过45个国家和地区啟动了超过110项临床试验,其中60%以上为全球多中心临床研究。而根据其2022年上半年披露的资料,公司有接近一半的临床试验受试者分布在中国以外地区。

近几年,高强度的研发投入,正在转化为收入的快速增长,并且非本土市场的增速尤为迅猛。2022年百济神州实现产品销售收入达13亿美元,相较上一年增长97.9%;拳头产品百悦泽2022年在美国的销售额总计3.897亿美元,同比增长237.0%;另一款自研产品抗百泽安(替雷利珠单抗)在中国的销售额总计4.229亿美元,同比增长65.8%。

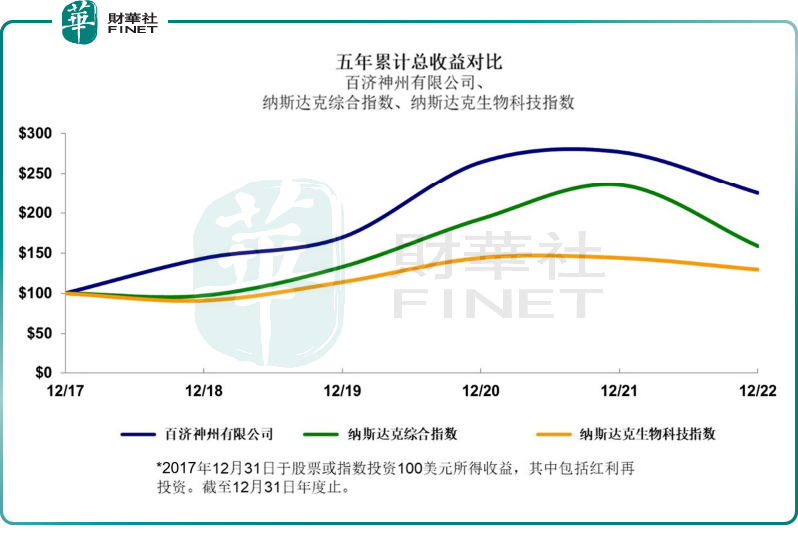

除了独一档的研发创新能力,百济神州股价表现强势或许也是高瓴依然坚持重仓持有的原因之一。百济神州在财报中列出,在2017年12月31日至2022年12月31日收市,百济神州ADS的现金投资股东总回报(225.07%),大幅领先于纳斯达克综合指数(158.65%)和纳斯达克生物技术指数(129.59%)。

张磊在《价值》一书中有这样一段话:我们相信,在未来将会有更多惠及全世界人民的创新药、“大药”出自中国,这是产业的巨大转折,也是中国医药行业升级的关键机遇。因此,至少在高瓴看来,百济神州是中国医药行业中最值得关注的公司之一。

百济神州的机会和风险

机会方面,百济神州的创新能力和国际化能力是亮点。目前来看,百济神州的产品产业化并非停留在纸上谈兵阶段,甚至已经走向大规模放量期。此外,公司现有产品还在持续拓展适应症,而且拥有约50款临床阶段候选药物和商业化阶段产品,并且多个专案已至3期临床阶段。公司表示,自2024年起,公司预计每年将推动10款以上新的分子药物进入临床阶段,以开啟新一阶段的研发浪潮。

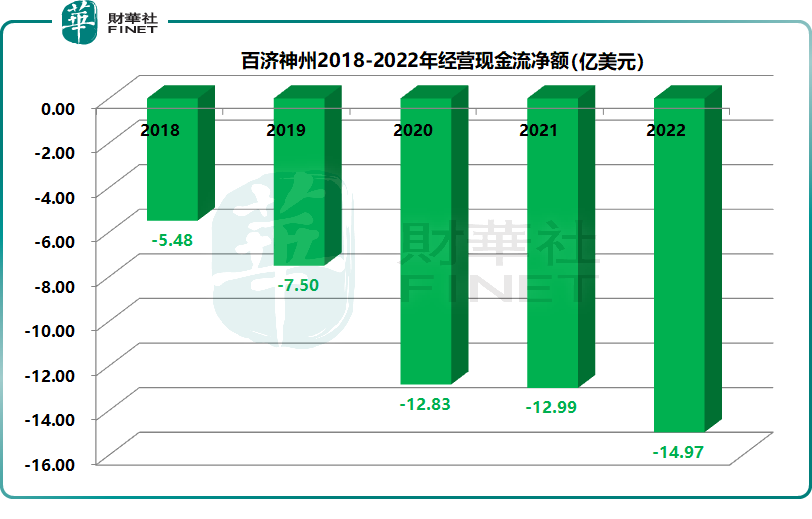

风险方面,首当其冲的是其经营现金流十分紧张。财报显示,2018-2022年,百济神州的经营现金流净额分別为-5.48亿美元、-7.50亿美元、-12.83亿美元、-12.99亿美元以及-14.97亿美元。

可以看出,公司经营现金流净额持续为负,并且净流出额持续扩大。这意味着,百济神州需要继续获得外部资金的支持,因此不排除公司通过各种途径进一步融资的可能性。百济神州也表示,“在目前现金流危机之下,无法保证将来能够从经营活动中产生足够现金流,在未来可能需要获得额外的融资方式来提供运营资金。”

此外,百济神州也将面临创新药行业竞争激烈的问题。目前,国內外已有多家药企进入或正在进入肿瘤药领域,特別是已有多款与百济神州产品同类型的BKT抑制剂产品上市,同时也有多款产品已处于临床III期阶段,而国內外PD-1市场的竞争程度也愈发惨烈。

更为重要的是,创新药研发的高投入和高不确定性是行业共性,“一款创新药的诞生,需要十年、十亿美元,成功率不足10%”适用于任何药企,百济神州也不例外。

总而言之,不同于国內以仿製药起家的创新药公司,百济神州没有仿製药业务作为基本的资金支撑,因此更加有动力专注于做世界级的创新药,结果就是机会更大的同时,面对的风险也更大。简单理解,百济神州的选择是华山一条路,没有退路且必须成功。

至少截至目前,百济神州正走在距离成功越来越近的道路上……

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)