3月17日,龙湖集团(00960.HK)率先披露了2022年“成绩单”。这份成绩单意义非凡,一是民营房企“优等生”中第一家披露年度财报的房企,业绩好坏及派息与否或会影响后续二级市场对房地产板块信心;二是2022年房地产巨幅调整及悲观的市场环境之下,龙湖集团业绩会向其他房企一样跳水吗?

而事实证明,龙湖集团从未让长期支持其发展的股东及投资者失望过。在开发、运营及服务三大业务板块协同发力之下,2022年公司收入及盈利双增,财务底子也更加稳健,凸显良好的流动性,同时坚持派息,彰显公司长期发展信心。

稳健业绩表现,注定会给市场注入一剂强心剂。业绩披露之后,公司股价一度涨超6%,领涨整个内房股板块。同时,大摩、里昂、美银证券等投行纷纷对龙湖集团这份出彩的成绩单表示认同,不仅上调了公司目标价,还给予“增持”或“买入”的评级。

龙湖集团获得市场看好及投行认可还有一个驱动因素:新发展模式取得突破性进展,以及管理层积极后市展望,让市场有底气和信心看好公司未来发展。

01 财务稳健,融资成本再创新低

2022年中国房地产市场经历了前所未有的挑战,销售及新开工降幅巨大,房价也出现一定程度下压,整个房地产一度陷入流动性危机,违约、融资渠道受挫等情况时有发生,这些涟漪也波及到包括龙湖集团、碧桂园、美的置业等在内的优质房企。

在此背景之下,高层强调房地产行业依旧是国民经济的重要支柱,去年四季度至今,频繁出台支持政策及发布工作指引,为优质房企打通各大融资渠道,提振市场信心及稳住市场预期,促进行业回归正轨并实现健康发展。

基于稳健的经营和财务表现,龙湖集团多次获得监管机构和六大行的“小红花”,并被监管机构选定为“示范房企”,尤其是在“三箭齐发”利好政策支持之下,公司在信贷、债券、股权等多个融资渠道成功发行多个“首单”,并获得市场积极认购,而且融资成本持续走低,为后续房地产市场提振士气起到积极作用。

去年年底正值市场对房地产境外债流言四起,二级市场投资情绪跌至冰点。以龙湖集团、碧桂园为首的头部民营房企,通过实际行动不断打消市场的疑虑,提振市场信心。例如,对于境外债方面,2022年龙湖集团率先通过提前偿还境外债务,极大修复了市场对境外债的担忧情绪,也有效规避汇率风险,防止冲击自身现金流及利润。

随着境外债担忧解除,以及利好政策逐步向优质民营房企靠拢,龙湖集团财务功底更加夯实,各项核心的财务指标在2022年更加稳健。

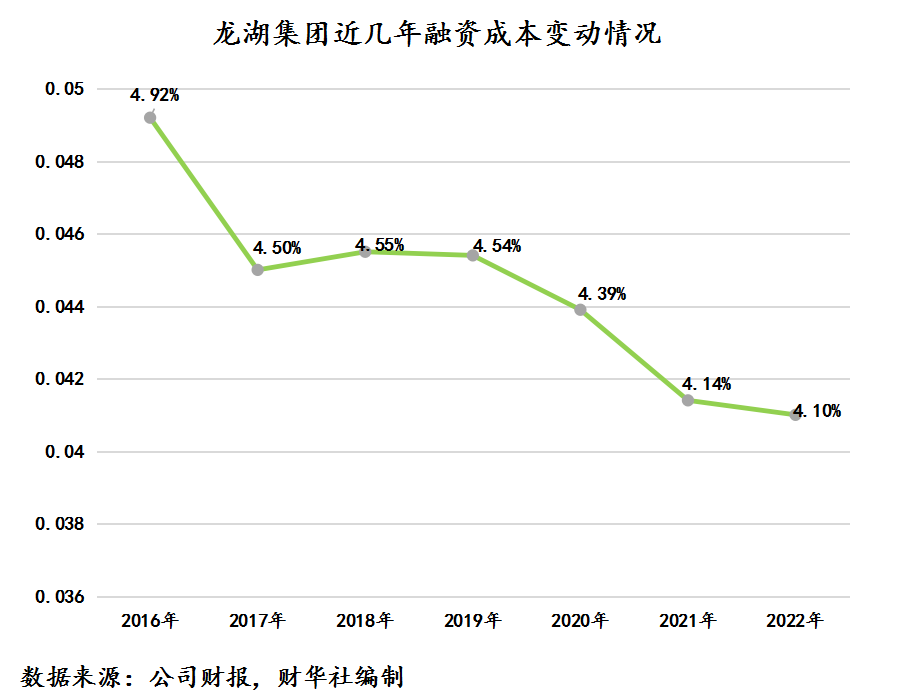

2022年全年,龙湖集团发行债券及境外贷款融资额达到92亿元,在外部较为严峻的环境下,始终保持境内外融资渠道的通畅,且以长期融资为主,一年到期的短期债务压降到10%,1-3年及3年以上的债务比例分别43%、47%,融资结构得到持续优化。截至2022年底,龙湖集团平均贷款年限为6.67年,平均借贷成本仅为4.10%,连续四连降,持续保持行业较低水平,现金短债比则为3.52,连续七年满足“三道红线”绿档要求,一系列指标均维持行业内的较高水准,极大提升了财务安全系数。

此外,龙湖集团严控负债额的同时持续优化负债结构,坚持控制短债比及外债占比,并于去年底已对2023年境外债务全部提前偿还,外币债务掉期比例至98%,基本完全规避汇率风险。

02 业绩稳增,尽显优质民企房企本色

稳健财务功底及未雨绸缪的经营策略,促使龙湖集团能在2022年心无旁骛攻主业。

过去一年,龙湖集团始终坚持长期主义,强调“生意逻辑”,不放过市场机会,亦不盲目追求规模,保持回报率、现金流持续健康稳定,时刻保持余量思维与战略主动权。

拿地方面,在2022年中国房地产行业土地投资热度骤降之下,龙湖秉持“量入为出”的原则,在全国多个高能级城市斩获34幅地块,新增土地储备总建筑面积为448万平方米,权益面积291万平方米。其中,60%以上地块0溢价获取,后续开发利润空间非常可观。

截至2022年12月31日,龙湖集团的土地储备高达5795万平方米,权益面积为3975万平方米。其中,约88%的销售货值集中在高能级城市,土地储备的平均成本仅为每平方米5221元,为盈利的持续增长奠定基础。

此外,提升高能级城市比重,是穿越市场周期,实现稳健增长的关键驱动力。

在2022年全年业绩发布会上,龙湖集团管理层表示,一线城市和高能级的一些二线城市相对来讲比较稳定,1-2月份,杭州、成都、武汉、西安等城市签约成交金额整体同比上涨了20%。

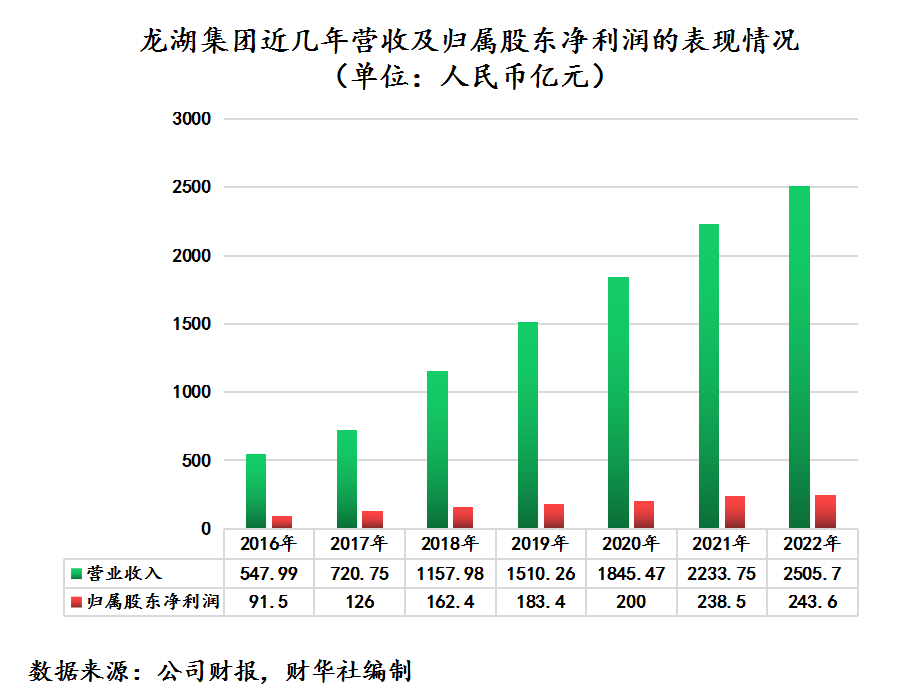

业绩方面,2022年,龙湖集团地产开发、运营、服务三大业务协同并进,营业收入达到2505.7亿元,同比增长12.2%;归属股东净利润为243.6亿元,同比增长2.13%。能在2022年房地产行业商品房销售额同比下滑26.7%及房企净利润普遍负增长的情况之下,龙湖集团营收及净利润能保持稳健增长,凸显公司穿越周期的底气及实力。

受疫情冲击、全球经济下行及美联储加息等不确定因素影响,全球各行各业受到前所未有的冲击及挑战,全球不少上市企业停止派息、裁员及减少回馈社会的开支,选择勒紧裤腰带过日子。

然而,一直持续坚守“长期主义”的龙湖集团,坚持提供连续、稳定、合理的派息回馈股东,同时不忘坚持“善待”底色,履行企业公民责任,收获可持续发展与认可。

回馈股东方面,得益于业绩的稳健增长、稳健财务功底和优秀的现金流,龙湖集团能够为股东提供稳定的现金分红水平。据财报显示,龙湖集团将派发末期股息每股人民币0.80元,计入中期股息每股人民币0.33元,全年合计派发股息每股人民币1.13元。

回馈社会方面,2022年,龙湖公益基金会在一老一小、乡村振兴、助学兴教等领域陆续开展了“欣芽计划”、“湖光计划”、“展翅计划”、“溪流计划”、“万年青计划”等公益项目,累计帮扶超164万人。此外,旗下知名长租公寓“冠寓”积极参与10余城保障性租赁住房建设,开业房源超2万间,助力新市民、青年人安居。截至目前,龙湖集团及创始人、龙湖公益基金会累计捐赠超18亿元。

因在企业社会责任层面的突出表现,2022年龙湖集团获明晟MSCI ESG评级BBB级,保持业内优质评级;获全球房地产可持续性标准GRESB绿色三星级认可;入选首届福布斯中国ESG50;龙湖连续12年荣登“福布斯全球上市公司2000强”;连续13年入选《财富》中国500强。

此外,2023年2月,Sustainalytics 风险评级中,龙湖集团风险分数自15.8分进一步降低至15.2分,保持境内房企最优。

03 多航道业务齐增长,协同效益步入佳境

近年来,房地产市场环境不断变化,房企纷纷探索新发展模式,在开发业务之外,寻找“第二曲线”甚至“第三曲线”,万科以“城市建设服务商”为战略定位,聚焦城市发展和居民消费两条主线;碧桂园摇身一变成为高科技综合企业,以开发业务为核心,积极投资机器人产业和科技建造事业。

龙湖集团作为民营房企头部企业及创新者,很早就开启探索房地产的新发展模式,并提出了“空间即服务”战略定位,从开发、运营、服务三大业务维度出发,从商业投资的“天街”,到长租公寓的“冠寓”,从物业管理的“龙湖智创生活”,到智慧营造的“龙湖龙智造”,再到产业园区运营的蓝海引擎以及养老板块的“椿山万树”,构建了一个业务协同且发展前景广阔的“龙湖”生态。

凭借“空间即服务”战略的坚定铺排及创新模式先发优势,目前龙湖集团已形成开发(地产开发)、运营(商业投资、长租公寓)、服务(物业管理、智慧营造)三大业务板块、多航道业务协同发展局面,在把握商机的同时,深度参与城市空间、服务重构,“一个龙湖”生态体系持续受益。

2022年,依托“龙湖”强大品牌号召力,以及“一个龙湖”生态体系带来极佳的业务协同效益,多航道业务取得突破性进展。

商业投资方面,基于“天街”良好运营模式及日渐提升的人气,2022年龙湖集团在南昌、青岛、沈阳、宁波等地迎来首座“天街”开业运营,全年共新增运营商业项目达15座。截至2022年12月底,龙湖商业已进入全国32座城市,在手商业项目139个,累计开业运营商场达76座,已开业运营商场建筑面积为722万平方米(含车位总建筑面积为927万平方米)。

长租公寓方面,在国家“租购并举”政策支持下,龙湖集团长租公寓业务稳步发展,长租公寓品牌“冠寓”累计开业房间数已达11.6万间。2022年,得益于“冠寓”规模扩张及不断精细化产品和服务,“冠寓”客户满意度及运营效率得到不断提升,开业六个月及以上的房源出租率高达91.1%,客户满意度达95%。目前,长租公寓已成为龙湖集团经营性收入的稳定贡献源。

物管方面,目前,龙湖智创生活凭借强大的智能科技创新能力,全面赋能物业管理及商业运营服务,已经成为物管行业的头部企业,在管面积突破3亿平大关,商业运营在管面积破700万平,而且拥有极强的外拓能力。

2022年龙湖智创生活实现收入总额137.5亿元(合并抵消前),综合毛利率达34.3%,物业在管面积达3.2亿平方米,业主满意度连续14年超过90%。商业运营在管面积达722万平方米,购物中心商业运营项目数量达76座,签约项目达139座。此外,在物业管理外部拓展方面,新签约金额同比翻番,合约管理面积增幅再创新高。

智慧营造方面,2022年8月,龙湖集团正式发布全新智慧营造品牌—龙湖龙智造。“龙湖龙智造”集成龙湖全业态开发经验及行业领先数字科技能力,具备行业领先的一站式、全周期、全业态的服务能力。一经推出,“龙湖龙智造”获得市场追捧,截至目前,已累计获取建管项目近40个,总建筑面积超700万平方米。

得益于多创新航道业务的齐齐爆发,运营业务和服务业务成为龙湖集团2022年穿越市场周期,实现收入及盈利双增长的重要驱动力之一。

2022年运营及服务业务组成的经营性收入实现236亿元,同比增长25%。其中,服务业务收入为116.7亿元,同比增长38.6%,运营业务收入为118.8亿元,同比增长14.1%。

此外,基于运营及服务业务拥有极高毛利率水平,该业务经营性利润贡献正随着收入规模扩大而提升。2022年运营及服务业务经营性利润占比已经提升至27%,而未来5年内,该占比有望提升至50%以上,成为龙湖集团利润奶牛。

在2022年全年业绩发布会上,龙湖集团董事长陈序平表示,未来5年以内,非地产开发业务利润占比将在50%以上。

诚然,运营业务和服务业务已成为与地产开发并行的第二和第三增长曲线,龙湖集团面向未来的阵势已经拉开。尤其是在龙湖集团充裕且多元的土储的助力之下,运营业务和服务业务业绩增长确定性更强,业务协同带来盈利空间弹性会更高,更可期。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)