油和水总是难以相容,这在“三桶油”身上尤其明显。

“股神”巴菲特持续增持西方石油(OXY.US),但西方石油当前的市盈率也就5倍左右,反映投资者给予西方石油的估值是期望五年可以回本,对比于一般意义上的上市实业企业10倍左右为合理估值,投资者对于石油股或更多寄望于短期收益,尽快回本——尽管油价这两年持续高企。

“三桶油”中国石油(00857.HK,601857.SH)、中国石化(00386.HK,600028.SH)及中国海油(00883.HK,600938.SH)的情况也是一样。

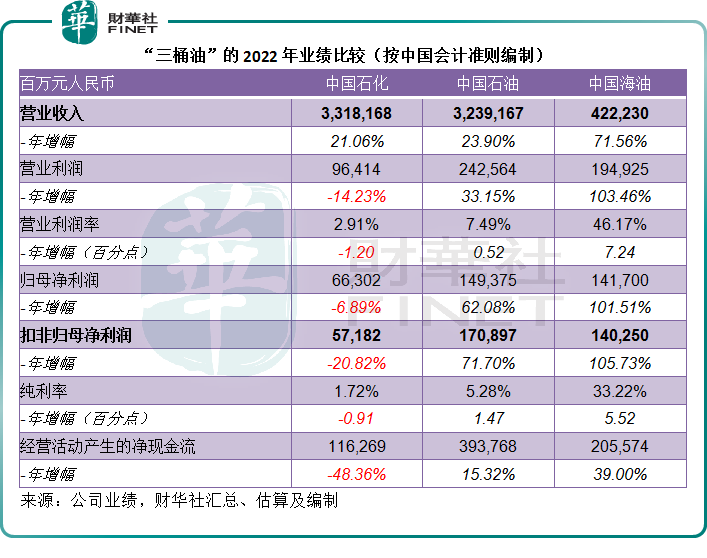

“三桶油”近日先后公布了2022年全年业绩,得益于油价高企,除了以贸易和炼油业务为主的中石化业绩表现欠佳外,中国石油和中国海油继续实现强劲的收入及利润增长。

中国石油的2022年全年收入同比增长23.90%,至3.2万亿元(单位人民币,下同),扣非归母净利润同比增长71.70%,至1,708.97亿元。中国海油2022年收入同比增长71.56%,至4,222.3亿元,扣非归母净利润更按年增长105.73%,至1,402.5亿元。见下表。

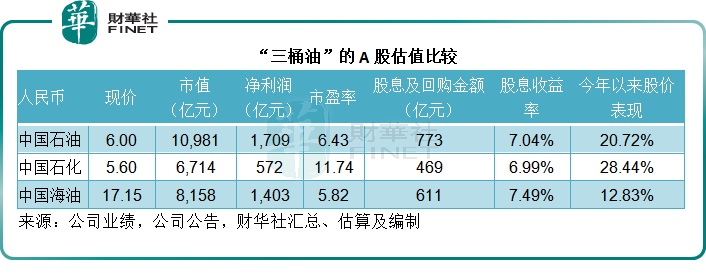

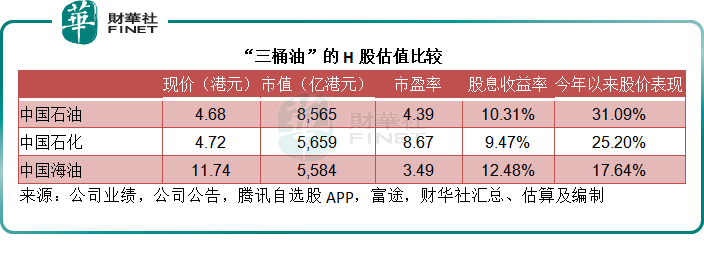

虽然这几年的业绩不错,但“三桶油”的估值也没见大的改进,从“三桶油”的A股合计市值与2022年合计净利润计算可得,其平均市盈率只有7倍,H股平均市盈率更只有4.7倍。

但是需要注意的是,“三桶油”在实现强劲业绩增长的同时,并没有忘记回馈股东。

中国石油2022年现金分红高达773.41亿元,比2021年的414.76亿元还高出86.47%;中国石化的2022年现金分红为每股0.355元,还斥资41.79亿元回购股份,回购加现金分红合共达469.3亿元;年内在A股上市的中海油,于2022年合共派息690.21亿港元,并于9月和10月在港交所回购及注销股份7069.2万股,涉资6.93亿港元,合共回馈股东611亿元人民币。

见下表,比较它们回馈股东的资金规模与市值规模,为股东带来的回赠可谓十分丰厚,A股的股息收益率约达7%,H股更达到9%以上。

油价维持在高位水平,并没有提升投资者对于石化能源前景的信心。这是因为,现在的高油价可能是暂时的。

原油、成品油等商品价格走势与钢铁、原铝等一样,直接受供求关系影响。短期而言,由于OPEC+减产计划持续,加上美国页岩油开发项目进展未加速,供求关系处于一个微妙的平衡状态——OPEC+拥有较大的定价话语权,通过调节供应来将油价维持在一个较高的水平。

但是这一平衡很脆弱,任何供、求方的变动都会带来价格的波动。

从更长远来看,基于全球气候变化以及能源供应的忧虑,世界各国都在想办法发展新能源,以摆脱对石化能源的依赖,因此石化股并不获长远看好,这也是股市对能源股普遍给予单位数估值的原因。

即使有“股神”资金的拼命加持,“资金”的加注就是无法改变“油股”的状态。于是,全球能源股纷纷谋求转型——化身“新能源”大使,摆脱“油腻”。

“三桶油”也不例外。

主要从事离岸海上油田勘探与开发的中海油,努力推进海上风电业务,首座深远海浮式风电平台“海油观澜号”主体工程完工,并已正式启动蓬莱分散式风电项目,谋求凭借其在海上油气勘探的优势上,发展海上风电业务,加快油气产业与新能源的融合发展。

中国石油将持续优化海上风电、碳捕获与存储(CCS)/二氧化碳捕集(CCUS)、气电发展规划,加快推进新能源基地建设,全力参与“沙戈荒”大基地和深远海风电大基地项目建设,加强绿点、地热、氢能等项目布局实施。

中国石化则布局氢能、光伏、充换电业务,投运国内首个百万吨级二氧化碳捕集(CCUS)示范项目,组建国内第一家碳全产业链科技公司等,还计划打造出“中国第一氢能公司”。

从这些举措可以看出,“三桶油”都在努力地摆脱“油腻”的传统形象,期望在未来的新能源发展中,成为主导运营商,或许将有利于其未来的估值。但是短期而言,鉴于其主要的收入仍来自石化燃料,其恐怕仍难以摆脱“石化”股的形象——周期性、利润波动大。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)