中国平安(601318.SH,02318.HK)旗下的零售信贷赋能及消费金融平台陆金所(LU.US,06623.HK),将于2023年4月14日通过介绍形式回港双重主要上市,股份代码为6623.HK,股份简称为“陆控”。

其在香港交易所(00388.HK)主板及纽交所双重主要上市的目的,是为了吸引两个市场的投资者,扩大投资者基础和增加股份的流动性。财华社认为,降低对美国资本市场依赖以及预防地缘风险或也是一个重要原因。

介绍上市不涉及任何新股发售或任何其他证券的公开发售,并且不会根据介绍上市筹集新的款项。

目前,平安集团通过平安保险合共持有该公司已发行股份数的41.4%;紧随于上市后,平安保险、Tun Kung(平安系高管及前关联人窦文伟、王文君、杨学连及石京魁等控股公司合起来持有27.9%权益)及陆金所的董事兼CEO计葵生将合共持有陆金所已发行股份数的69.4%。

陆金所于2020年10月30日在纽交所上市,当时的新股发售价为每份美国存托股份13.50美元,相当于每股普通股27.00美元,约合211.95港元。

若按其于2020年上市时的新股发售价13.50美元计算,陆金所在纽交所初上市时的市值或达到329.15亿美元,到现在缩水至42.41亿美元,降幅高达87.12%。见下图,其美股上市至今,最高价出现在上市后的一个月——2020年11月,最高价到达每份美国存托股份19.72美元(相当于每股39.44美元)。

受政策变动影响,陆金所从美股上市前到如今,已经历了多次业务转变。从P2P,到现在的零售信贷赋能,陆金所的收入结构也有所改变。

陆金所的收入结构

到目前为止,陆金所主要为小微企业主提供服务,凭借其自身以及平安与大型金融机构的关系,将金融机构与其原本无法触达的借款人连接起来。

众所周知,银行等金融机构的主要业务就是将低成本资金引导到有借贷需求的发展用途,助力社会经济的发展。为了保障这些金融机构以及整体金融市场的安全,监管部门对于银行等大型金融机构的贷款对象有非常严格的资质要求。

然而,中小微企业由于其初创性质,建立时间短、往绩财务纪录不多、盈利模式尚未形成,通常并不符合正规大型金融机构的借贷要求,可是这些企业往往最急切需要资金,来进行业务的扩张和变现。

陆金所提供增信、催收、贷后、担保等服务,在一定程度上能为持有资金方和需要资金方提供便利和增信,简单来说,就是通过分担风险,来便利借、贷双方,并从中赚取服务费、担保费等收入。

另外,陆金所于2018年底引进第三方出资信托计划模式,对于其拥有控制权并从中收取可变回报的信托计划予以并表,这部分收入记录为净利息收入。

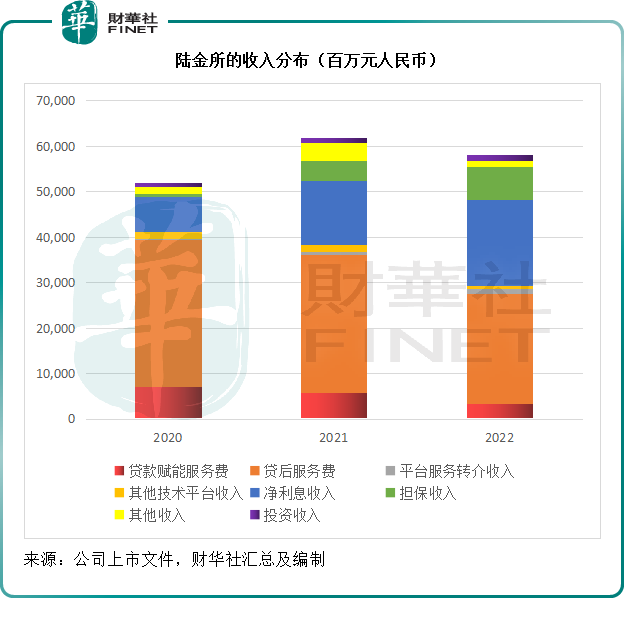

陆金所的收入来源包括:贷款赋能服务费、贷后服务费、平台服务转介收入、其他技术平台收入、净利息收入、担保收入、投资收入等。

贷款赋能服务包括借款人信用评估、赋能资金合作伙伴向借款人发放贷款及向借款人及资金合作伙伴提供技术支持。贷后服务包括还款提醒、付款处理及催收服务。陆金所根据交易量赚取转介费,并不参与信贷风险评估及分担。

其他技术平台收入包括来自金融机构产品(包括资管计划、银行产品、公募基金、信托计划及其他产品)分销的服务费。

净利息收入:包括并表信托、小额贷款及消费金融贷款的净利息收入。由于2017年12月的监管变化,陆金所不再大规模通过其小额贷款子公司为贷款提供资金。于2018年底开始引入第三方出资信托计划模式。2020年6月,开始在其持牌消费金融子公司下为消费者提供服务。

担保收入:主要包括就其为贷款产品提供的担保服务向借款人收取的费用。

因此从下图可见,其净利息收入和担保费收入的规模在扩大。贷款赋能服务收入下降或因疫情期间,金融服务需求下降。

陆金所的风险与看点

监管与疫情的影响,应是陆金所这几年业绩不佳的原因。

正如前文所述,由于陆金所从事的是连接金融机构与难以取得贷款之中小微企业的金融中介服务,并开始承担更高的风险,其业务涉及的利率较高——反映潜在风险也较高。

截至2022年末,陆金所赋能的贷款余额为5765亿元(单位人民币,下同),其中表外敞口占了62.52%,也就是说,其业绩报表并未反映这些表外的潜在业务敞口可能带来的风险,万一市场信用环境恶化,其潜在风险也很高。

2022年,其信用减值损失按年大增151.52%,达到166亿元,正反映了信贷指标恶化以及其信贷风险敞口增加。

此外,其30天以上逾期率由2021年末的2.2%大幅扩大至2022年末的4.6%,90天以上逾期率也由2021年末的1.2%扩大至2022年末的2.6%,这些都反映了其面对的风险。

不过另一方面,2022年末疫情防控措施优化后,国内经济及消费需求反弹,或有利于中小微企业的复苏和扩张。此外,央行的接连放宽流动性措施,将有利于释放流动性,也为经济复常提供了宽松的金融环境,逾期率或有望得到改善,这些有利影响应会在2023年随着经济反弹而释放。

这应可为陆金所2023年以后的业绩表现带来提振。

此外,互联网金融平台整改工作基本完成,也为背靠平安的陆金所提供健康、合规的发展环境。

目前陆金所美股市值只有42.41亿美元,约合292亿元人民币,仅相当于其2022年末经调整有形资产净值(扣除估计上市开支后)833.32亿元人民币的35%,或多少为其股价跌势提供缓冲。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)