在过去一年的时间里,融创中国(01918.HK)日子过得相当艰难,除了争取完成债务重组撤销清盘呈请外,还要在自身流动性困难以及市场需求疲弱的楼市中坚守保交楼、保价值,以维持企业的正常经营。

在债务重组期间,融创于去年4月1日停牌,如今停牌已一年有余。融创官微在4月12日表示,去年以来,公司全力推进经营恢复工作,此次股票成功复牌,标志着公司再次获得关键性进展。

因复牌指引已满足,融创终于在4月13日如愿实现了复牌。其在公告披露了债务重组最新消息:公司已与公司境外债权人小组就建议境外债务重组达成协议,目前重组正在实施。公司认为呈请不会对重组计划或时间表造成实质性影响。

但复牌当天,融创股价却惨遭“血洗”。

当天开盘,融创的股价就暴跌近60%,随后快速拉升。但上午9时55分开始,融创股价又立即拐头向下,截至收盘跌幅达55.46%。如今,融创的市值仅剩下111.2亿港元,相较于2020年年初的2500余亿港元削掉了超过95%。

一名机构分析人士称,由于2022年地产股经历集体下跌,融创此时复牌难免出现股价回调。

糟糕的一年

在过去的2022年,是国内地产行业陷入冰冷的一年。年内房地产行业环境发生较大变化,企业融资难度不断加大,部分房企陆续暴露出流动性问题。

而疫情冲击下,房地产市场需求疲弱也进一步加剧了地产企业经营困难。数据显示,截至目前,国内已有36家房企出现债务违约,在港上市公司仍有14家处在停牌状态。

在此情况下,融创采取了促进销售回款、处置资产、股权融资等措施,但依然难以稳住其流动性。2022年以来,融创的融资情况依然未能得到有效改善,叠加国际评级机构对融创的投资评级进行了下调,导致融创的资产处置、专项融资等多种资金方案均难以落地。

因流动性压力,融创在2022年3月表示推进两笔公开市场产品的展期及延期支付工作,这也成为融创中国股价开启暴跌模式以及陷入信誉危机的导火索。

随后,融创宣布延迟刊发2021年业绩报,并在二级市场停牌。

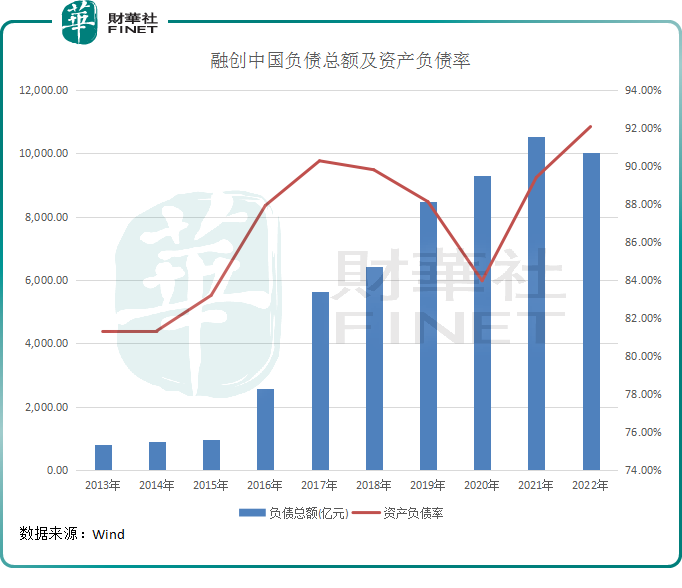

实际上,2021年年报就已反应出了融创债务压力之大。当年,公司的负债总额高达1.052万亿元,其中借贷总额约3217亿元。高企的负债,导致融创2021年的资产负债率达89.4%,处于行业较高水平。同时,公司现金及现金等价物年末仅有692亿元。

至此,融创不得不面对流动性压力带来的重重难关。如公司在去年5月份称预期不会支付4月到期的部分优先票据利息;6月,其核数师罗兵咸永道因未进一步取得借款合同履行情况评估等资料及其他原因而辞任;9月,公司收到债权人提出清盘呈请,公司表示极力反对呈请。

在今年3月底发布的2022年年报中,融创的核数师立信德豪在报告中表示“无法作出意见”,其表示融创持续经营面临多项不明朗因素,包括多种原因涉及不同诉讼及仲裁案件,这些情况表明存在重大不确定性,可能对融创持续经营的能力产生重大疑虑。

积极展开自救

在过去的一年,尽管历经艰险,融创并没有选择“躺平”,而是积极展开自救,并取得了一定成效,这也是融创得以复牌的基础。

回顾融创的复牌进程,从接获复牌指引到完成复牌用时9个月,期间取得了境内外债务重组、年报发布等一系列重要成果。

在2022年底,融创完成了160亿元境内公开债重组,融创中国总裁汪孟德对此评价说,这是目前出险企业中极少数率先完成的公司。同期,融创成为四大AMC机构集中青睐的重点合作方,成功为上海董家渡、武汉桃花源等优质项目引入资金,累计合作落地规模超200亿元。

此外,融创不断出售项目进行回血。在去年12月,融创表示,于未来七年或更长时间内,将视市场情况及资产运营情况可能考虑逐步出售部分资产,预计将使集团的整体流动性增加约600亿元。

今年3月底,融创境外债务重组取得重大进展。融创表示,与债权人小组(其债权占现有债务未偿还本金总额超30%)就重组条款达成协议,公司将约百亿美元的境外债务分为降杠杆、留债展期两大板块进行重组,为债权人提供了可转换债券、强制可转换债券、转换为部分融创服务股权、置换新票据等多种灵活选项,落地性强。

此外,融创在公告中恳请未签署重组支持协议的所有现有债务持有人尽快加入重组支持协议。

融创董事会主席孙宏斌在2022年年报中表示,将力争在2023年年内完成境外债务重组的必要法律程序。他表示,希望通过和资产管理公司的合作,逐步盘活优质项目,从而支持集团运营的整体恢复。

中指研究院企业研究总监刘水表示,融创是头部民营房企,其成功复牌,具有示范及带动效应,能增强其他债务违约企业摆脱困境信心,将提振行业发展信心。

月度销售额回落至7年前,曙光在前头?

受多重因素冲击,融创自2021年下半年开始经营业绩和运营数据遭遇了滑铁卢,直接带崩了其股价。

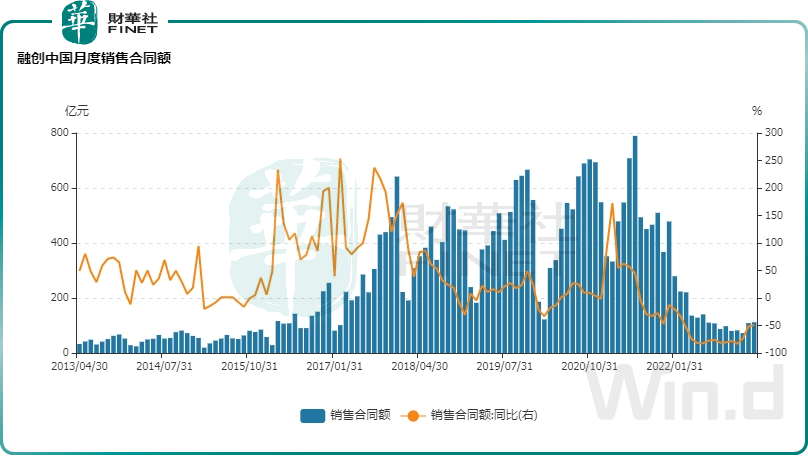

Wind数据显示,2021年下半年至2022年全年,融创的月度销售合同额快速下降,至2022年年末已降至2015年的水平。

销售额回款不顺畅,也严重影响到了融创自身经营的造血能力,而造血能力才是融创脱困的核心所在。

年报显示,融创于2022年的收入约为967.52亿元,同比大幅减少51.23%;公司拥有人应占的综合亏损总额为276.69亿元,这已是融创连续两年产生亏损。其中,融创在2022年出售合营公司、联营公司以及附属公司带来的亏损就超过了80亿元;另外,公司年内计提预期信用损失拨备约有24.7亿元。

放眼行业,融创巨亏并不孤独。根据Wind数据统计,在目前港股房地产板块已发布2022年业绩报的70间企业中,有29间企业录得亏损,占比超过4成,而存货减值计提是亏损的重要原因。

进入2023年,国内地产市场在地方放松限购以及公积金政策调整等利好因素下逐步走向复苏。据CRIC统计,今年3月百强房企销售操盘金额同比增加29.2%,环比增加42.3%,带动一季度销售金额同比逆势转正,实现2022年以来首次增长。

作为地产行业龙头企业,融创是否也已步入了暖春?

遗憾的是,融创的销售额仍处于大幅下降趋势。2023年前3月,融创合同销售额仅约为292.7亿元。而在2021年及2022年同期,融创合同销售额分别约为1162.8亿元及723.6亿元,今年前3月的销售额与前两年同期相比差距不小。

复牌仅是第一步,债务重组、流动性问题以及去化问题目前仍是摆在融创面前的三座大山。若要走出困局,融创在2023年还要继续爬坡迈坎。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)