硅谷银行和签名银行的破产危机,让华尔街对银行股避之不及。随后,撑不住的瑞信,再度让银行股的市值决堤。

然而,“华尔街传奇”摩根大通(JPM.US)新近公布的截至2023年3月31日止第1财季业绩,以实力应对质疑。

第1财季净收入同比增长24.85%,按季增长11.01%,达到383.49亿美元,创下纪录新高;净利润同比增长52.40%(或按季增长14.66%),至126.22亿美元。

期内,拨备前利润率按年提升10.05个百分点(或按季上升2.63个百分点),至47.57%;净利润率则按年上升5.95个百分点(或较上季提高1.05个百分点),至32.91%。

其第1季的股本回报率(ROE)按年提升5个百分点(按季提升2个百分点),至18%;有形股本回报率(ROTCE)则按年上升7个百分点(或按季上升3个百分点),至23%。

受强劲业绩推动,摩根大通的股价在公布业绩后的两个交易日累计上涨8.4%。

富可敌国,摩根大通如何铸就“华尔街传奇”

诞生伊始,摩根大通就是“传奇”的代名词,与美国的历史息息相关。

摩根大通的前身曼哈顿公司,成立于1799年,获纽约州立法机构特许,为该市提供饮用水。特许权中包括允许曼哈顿公司使用盈余资本用于银行业务的条款。

于是,五个月后,曼哈顿银行公司开张营业,成为纽约市第二大银行,仅次于其创立者之一汉密尔顿的纽约银行。

在这其中,有一则在摩根大通中广为人知的秩事:

曼哈顿公司的创立者中,包括赫赫有名的《美国宪法》的起草人和签署人之一亚历山大·汉密尔顿(Alexander Hamilton)以及后来的副总统阿伦·伯尔(Aaron Burr)。

1800年的总统选举以及四年后的纽约州州长选举中,由于受汉密尔顿影响,伯尔均落选,与汉密尔顿结下了梁子,两人于1804年7月11日决斗,汉密尔顿落败并去世,随后曼哈顿公司买下了当时决斗的纪念品。

不过将摩根大通推向辉煌的是摩根家族,其中一位人物堪称金融业传奇——约翰·皮尔庞特·摩根(J. Pierpont Morgan),摩根大通正是以他的名字命名。

约翰·皮尔庞特·摩根拯救了美国银行系统两次:

第一次,在1893年大恐慌之后的几年里,美国财政部的黄金储备大量流失,造成国家货币、银行和国际贸易出现危机——当时还是金本位。

摩根家族的传奇人物约翰·皮尔庞特·摩根组织了一场面向欧洲买家的政府债券私人配售,以补充美国的黄金供应,恢复公众信心,为经济复苏奠定基础。

另一次,在1907年的经济危机。股市崩盘,信贷枯竭,银行和经纪行倒闭,约翰·皮尔庞特·摩根组织纽约的主要银行向绝望的市场提供流动性,包括购买3000万美元的纽约市政府债券,以避免该市违约。

据称,摩根将高级银行家们聚集到他的家中,要挟他们采取联合行动保证银行系统流动性,直至公众对银行恢复信心。

这场危机显示出设立一家中央银行的必要性,从而促成了联邦储备系统于1913年成立。

一战期间,摩根大通安排了华尔街史上最大规模的外国贷款——5亿美元债券发行,以支持英国和法国,并成为协约国的买方代表。一战后,摩根大通将业务扩张至欧洲、亚洲和拉美,在这些地区设立证券承销业务,并开设新的分行。

1927年,摩根大通属下的摩根担保信托投资公司发明了美国存托凭证(ADR),也就是现在中概股在美股市场上市所发行的证券,代表外国企业在美国证券市场以美元交易的股份,让非美国企业的证券能够通过在美股市场上市获取美国资本。

1933年的大萧条期间,旨在将商业银行与投资银行区分开,让商业银行避开证券业风险以保障普罗大众存款安全的《1933年银行法》(即格拉斯-斯蒂格尔法案)发布,摩根大通一分为二,独立分拆出投资银行摩根士丹利,后者也成为华尔街影响力最大的投行之一。

随后该法案于1989年放宽,授予摩根大通承销和进行企业债券交易的权利。一年后,摩根大通获股份承销资格,成为自1930年以来第一家能够为客户提供全套证券服务的美国银行集团。

在此后数十年,摩根大通不断与其他银行合并及进行扩张,持续提升影响力。

2008年金融危机期间,提前退出相关资产持仓的摩根大通成为“救市主”,收购了陷入危机的贝尔斯登以及西雅图的华盛顿互惠基金,进一步扩大版图。摩根大通的CEO杰米·戴蒙(Jamie Dimon)一战成名。

被誉为金融天才的杰米·戴蒙,最早年的履历是在巴菲特的爱股之一——信用卡公司美国运通,后来在商业信贷公司担任首席财务官和总裁,当时正值华尔街的拆分合并潮,在职期间进行了多项收购和拆分交易,其中包括于1987年收购北美家庭金融产品分销商Primerica,以及1993年收购旅行者集团。

1998年,旅行者集团与花旗合并后,他成为新花旗(C.US)的总裁。

2000年起,戴蒙加入美国第一银行(Bank One)担任董事会主席及CEO。2004年7月,摩根大通与第一银行合并,戴蒙于2006年起成为摩根大通的CEO和董事会主席。

据称,摩根大通与第一银行合并是因为当时摩根的CEO威廉·哈里森(William Harison)相中杰米·戴蒙作为其接班人。

而杰米·戴蒙也果然不负众望,在2008年金融危机中,摩根大通安然度过,并成功扩大了业务版图。

到2023年3月31日,摩根大通拥有3.7万亿美元资产和3030亿美元的股东权益。相比较而言,美国当前的国债为31.69万亿美元,也就是说,摩根大通的资产规模相当于美国总国债的11.68%,相当于美国2022年GDP约25.46万亿美元(援引百度提供的数据)的14.53%,是英国2021年GDP 3.13万亿美元的1.18倍,当真是富可敌国。

新时代,摩根大通面对的挑战不少

踏入21世纪,摩根大通纵横华尔街的威名犹在,但在股市的沉浮中,却远远落后于后来者。

在2022年年报中,管理层就提到,在当今的银行系统中,摩根大通不仅要与同业银行竞争,还要面对各种新型数字金融服务供应商,例如沃尔玛(WMT.US)可以使用新型数字技术有效地为其每周两亿到店客户提供银行类服务;苹果(AAPL.US)能够提供Apple Pay和Apple Card等银行类服务,也积极地拓展支付处理、信用风险评估以及个人对个人支付系统、商户提供的先买后付服务等。

有意思的是,为应对新型电子支付浪潮的挑战,摩根大通曾助力沃尔玛建立Walmart Pay支付体系,自己也推出Chase Pay对抗各种移动终端支付应用,效果则见仁见智。

而在资金收缩的环境中,摩根大通面对的大问题是抢“钱”,既要与同业竞争客户资金,又要与货币市场基金、其他投资方式以及央行美联储自身争夺资金。

摩根大通管理层在2022年年报中提到,货币市场基金合计管理资产规模自2022年4月以来已经增加了6500亿美元,有很大部分转移到美联储的逆回购工具中,吸干了银行系统的存款。

因此,尽管美联储的资产负债表缩小了大约5500亿美元,银行们的存款却收缩了1万亿美元,主要为未保险存款。

更糟的是,部分银行将很大部分没有用于放贷的存款,投入到被认为“安全的”国债中,而由于市场利率上升的速度快于大部分人的预期,这些国债的价格下降,导致银行受损——或暗示这是目前银行危机的成因。

摩根大通的管理层提到了一点颇值得玩味:大家都将注意力集中在美联储直接影响的短期利率。但美联储无法完全控制长期利率和流动性,因为长期利率和市场流动性主要受到(资金)供求缺口(如QT,即量化收紧)以及全球投资者的偏好和情绪所影响——其中包括对风险和安全性的看法。

同样值得注意的是,虽然多国央行正在出售(缩表行为)而不是买入证券,但各国政府却需要为更庞大的债务进行融资,单是美国就需要出售2万亿的债券来进行融资,这些债券只能由市场来吸收。

现在尚不清楚美联储如何将巨大的财政支出与其对增长和通胀的预期以及继续量化宽松措施(QE)——以推动经济持续增长——的需求结合起来。

因为问题在于,美联储扭转QT(量化收紧)的能力多少受到高通胀的限制(而且需要暂时调整行动来解决当前的银行业危机)。

在如此复杂的大环境下,摩根大通的前景实在说不上十分乐观。

银行危机带来的小福利?

硅谷银行和签名银行破产,引发了客户存款恐慌,纷纷将资金转移到大型银行,摩根大通的2023年3月财季业绩似乎显示出这一趋势。

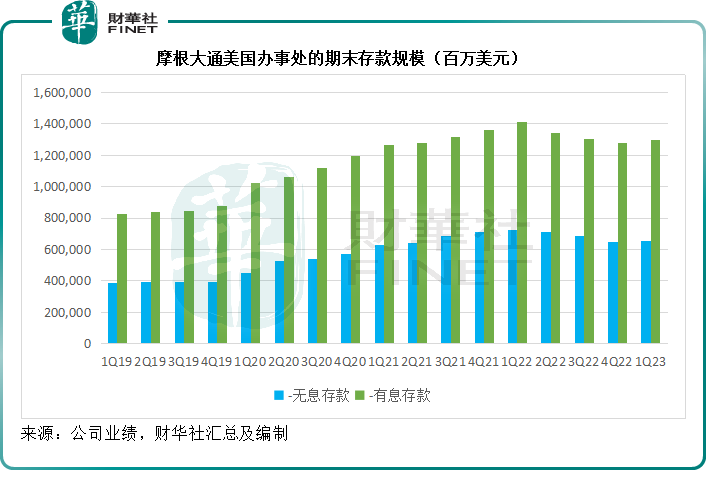

截至2023年3月末,摩根大通的存款规模较上季末(即2022年12月末)增加了370.74亿美元,其中美国办事处的存款规模增加331.38亿美元,占了大部分。美国办事处的存款规模中,有息存款增幅最大,较2022年末增加了222.74亿美元,见下图。

值得留意的是,美联储2022年加息以来,摩根大通的利息业务收入大幅增长。

2023年第1季,其净利息收入按年增长49.30%,至207.11亿美元,占其总收入的比重由上年同期的45.16%,上升至54.01%;而非利息收入则受到投行收入同比下滑17.88%以及其他费用收入下降所影响,仅按年增长4.71%,至176.38亿美元。

投行业务收入下降,主要是因为加息导致美股受压,投行业务也出现收缩。

另一方面,加息扩大了其利息业务的利息差,从而带来了业务增长,这抵消了投行业务为首之费用收入增长放缓的影响。

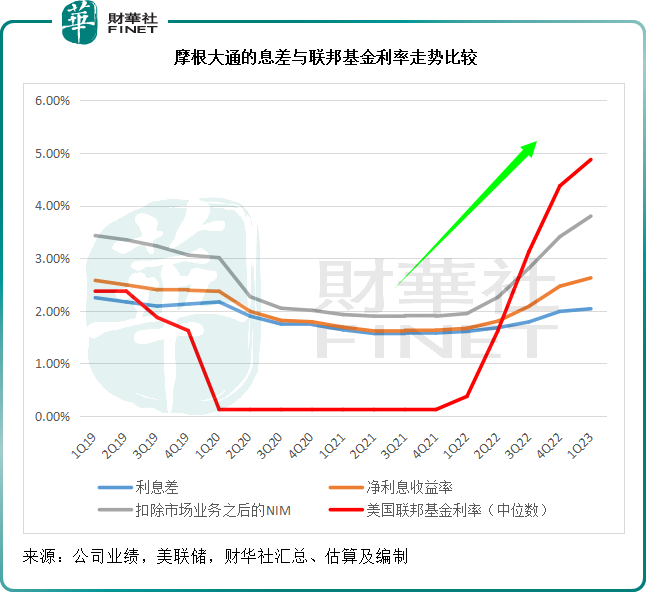

2023年第1季,摩根大通的收息资产规模(期内平均值)按年下降5.44%,至3.2万亿美元,收息资产收益率为4.68%,较上年同期上升了2.82倍百分点;另一方面,其附息债务(期内平均值)按年下降4.07%,至2.5万亿美元,附息债务成本率为2.64%,也较上年同期上升了2.39个百分点。

相对来说,成本增幅低于收益率增幅,因此其利息差仍较去年同期上升0.43个百分点,至2.04%,净利息收益率(NIM)则按年上升0.96个百分点,至2.63%。

见下图,摩根大通的利息差及NIM随美联储加息而扩大。

银行主要从事的是杠杆生意,利用借来的资金贷出去,赚取差价。

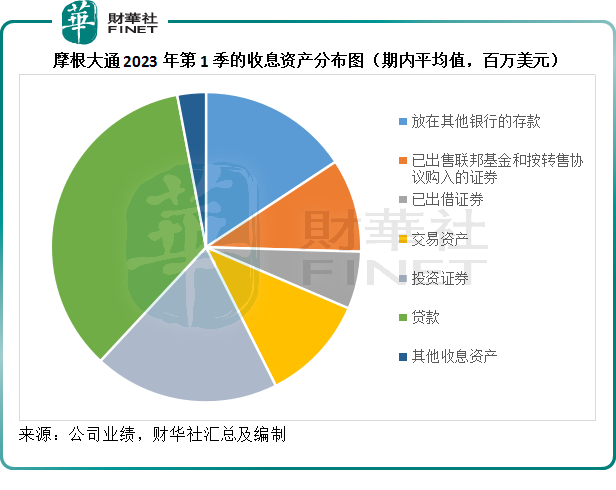

从资产端来看,摩根大通的主要收益来自贷款,2023年第1季,其贷款的规模达到1.13万亿美元,占了收息资产规模的35.12%,收益率达到7.50%,是收益最高的资产类别,见下图。

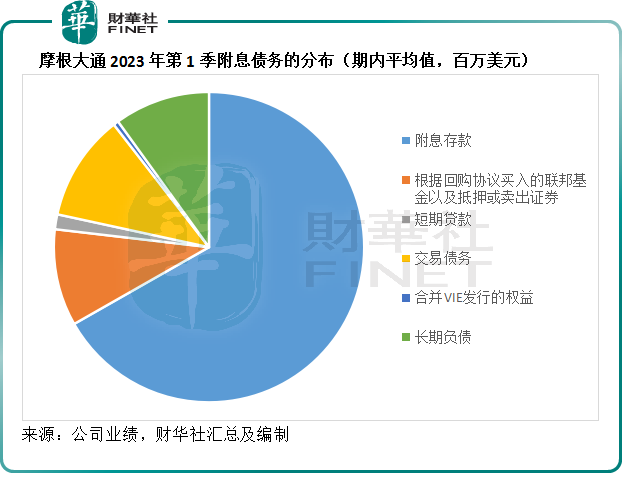

而商业银行主要的资金来源是存款,摩根大通也不例外。2023年第1季,其附息存款的规模(平均值)达到1.67万亿美元,占了附息债务总额的66.76%,见下图。

存款是成本最低的资金来源,这显示出大型银行对于储户的议价力。

2023年第1季,摩根大通附息存款的成本率已因为美联储加息而按年增加了1.65个百分点,但仍是成本最低的来源,成本率只有1.85%,远低于长期债务的5.39%。

因此加息周期中,惧怕风险的资金纷纷寻找国债、国库券等更为安全的资产,既可确保流动性,又能赚取高收益,起到避风港的作用。

正如摩根大通管理层前文提到的,各大金融机构都处于抢“钱”状态,这个时候能够获得储户的资金增援,将为其短期的业务扩张带来裨益。

摩根大通预计,其2023财年净利息收入自己扣除市场业务之后的净利息收入约为810亿美元,相比于2022年的667.1亿美元,意味着其净利息收益或有21.42%的增长,这是不错的展望。

影响其表现的不确定因素包括:存款的规模和期限(消费者行为和竞争因素),经济硬着陆还是软着陆(会影响到利率和贷款增长),贷款增长(包括信用卡业务表现),证券再投资战略;政策影响包括量化收紧的步伐、联邦基金利率的路向、逆回购(RRP)的规模和条件等。

财华社已经留意到,随着加息影响的渗透,摩根大通的资产端在缓慢收缩,这或意味着其业务在受到加息周期的影响。

如果加息周期延长,利率在高位的时间越长,对企业的发展将构成威胁,也会影响到银行的业务——企业收缩发展,缩减贷款规模,最终或抵消掉利率高企带来的息差优势。

需要注意的是,欧美加息的影响刚刚才开始显示出来,对于银行业的影响尚是未知之数,令人担心的不是对大型银行的直接影响,而是对经济影响进而蔓延到中小型银行,最后动摇整个系统。

面对短期的加息阴霾,以及更长远的新型竞争对手的冲击,摩根大通能否保住百年荣耀,值得拭目以待。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)