电动汽车生产商特斯拉(TSLA.US)绩后股价大跌。在公布2023年第1季业绩后,特斯拉的股价在盘后时段大跌7.55%。

特斯拉接连降价之后,大致可以预计得到,它的毛利率迟早会下降,只是来得有点突然。

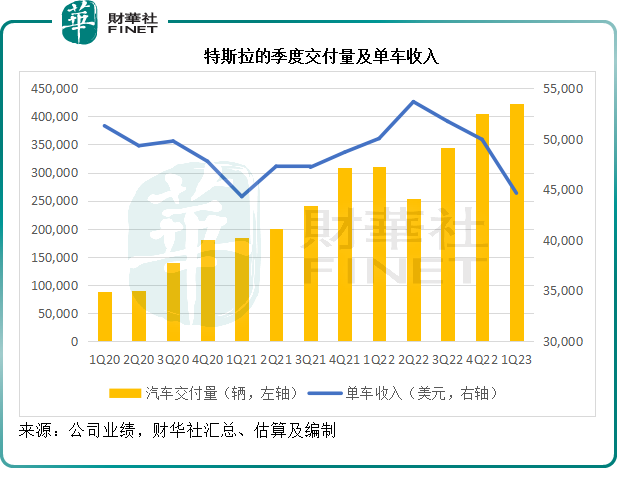

2023年第1季,特斯拉的汽车销售收入按年增长21.68%,至188.78亿美元,收入增幅远低于其交付量增幅36.39%,或反映其单车收入的下降。

财华社按照特斯拉期内交付量及汽车销售收入计得,特斯拉的汽车销售均价于2023年第1季或按年下降10.78%,至4.46万美元。

见下图,在特斯拉的单车收入在最近三个季度持续下滑。

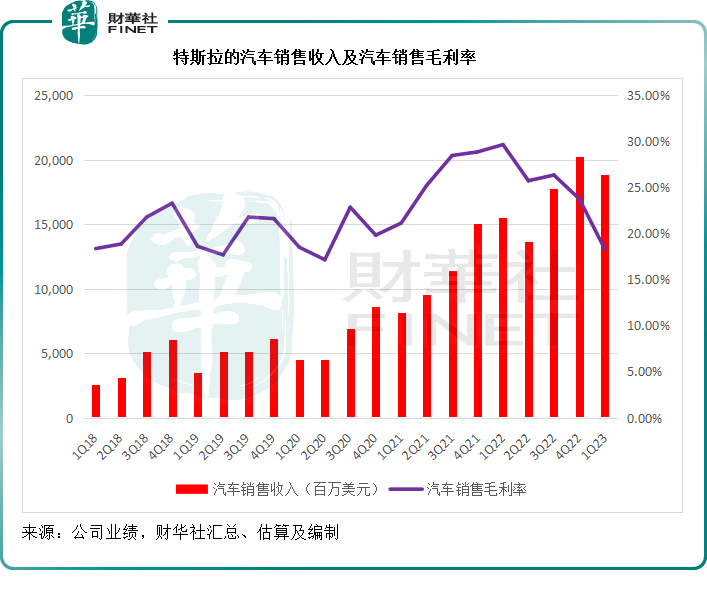

但是,第1季汽车销售营业成本却按年大增41.30%,至154.22亿美元,汽车销售营业成本增幅远超收入增幅,财华社猜测,营业成本显著增加或与德州超级工厂及德国柏林超级工厂投产新增的固定折旧开支有关。

财华社据此估算,其2023年第1季的单车成本或为3.65万美元,按年增加3.60%。

因汽车销售收入的单车成本上升加快,特斯拉的汽车销售业务于2023年第1季毛利率或按年下降11个百分点,至18.31%,见下图。

受汽车销售业务毛利率显著下降所影响,特斯拉的2023年第1季股东应占净利润按年下滑24.26%,至25.13亿美元;非会计准则股东应占净利润同比下降21.31%,至29.36亿美元。

在第1季业绩中,特斯拉表示,尽管其对多个车型降价,但对经营利润率的负面影响仍处于一个可管理的范围。该公司预计,通过最新工厂的生产效率改善和降低物流成本,以及持续专注于经营杠杆,其单车成本仍会继续下降。

许多人担忧特斯拉的汽车销售毛利率,认为“减价战”下,特斯拉的利润率压力只会加大。这是事实,但特斯拉显然无意停滞在以价格换取利润上,而是宁愿以消耗利润来吸流,用意何在?

目的一:提升规模效益

美国多个州计划在这两年禁售燃油车。作为最大的汽车消费国,美国以立法鼓励使用电动汽车,将大大提振电动车的需求,得益者是谁,大家都猜得到,这也是特斯拉在美国扩大产能,并建设电池厂,以缓和上游供应链压力的主要原因。

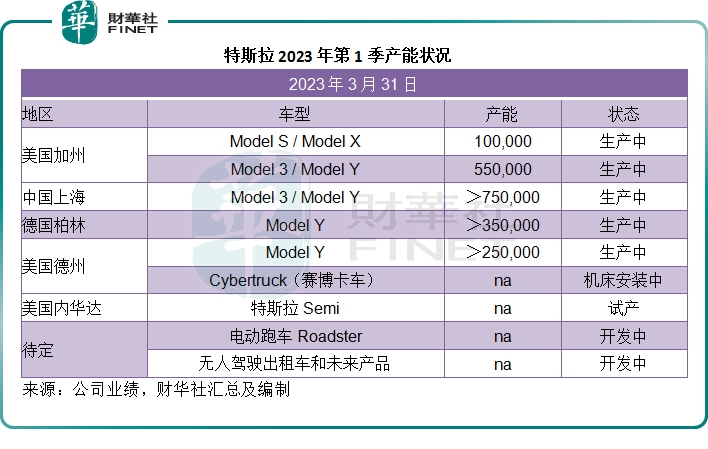

财华社留意到,对比于2022年末,特斯拉2023年第1季加州超级工厂的Model 3/Model Y产能由50万辆增至55万辆,德国柏林超级工厂产能由25万辆扩大至35万辆,整体产能或由2022年末的185万辆扩大至200万辆。

截至2023年3月末止的12个月,特斯拉的电动汽车总产量为150.5万辆,仅相当于当前年产能75.25%。

该公司表示,2023年仍将维持长期年复合增幅50%的目标,全年产量或为180万辆,而马斯克在业绩发布会上暗示,这是保守数据,他预计200万辆没有问题。

特斯拉期望增加产量,来实现产能的全面运作,以降低分摊的固定支出,来实现利润率的提升,前提是有足够的销量能吸纳其产量,这正是其以流量换利润的逻辑。

除此以外,特斯拉还通过涉足上游、工艺创新及重要配件自产,来改善供应链,削减成本来提升利润,并且通过庞大生产对供应商的议价力,来实现采购规模效益。

因此,在做到特斯拉这么大的规模,降价促销以提升销量的经济效益要高得多。

目的二:硬件引流,服务和软件赚钱

汽车买卖,只是一笔过的交易,如何将一次性的交易转换成源源不断的收益,苹果(AAPL.US)或许提供了不可多得的启示——通过硬件引流,利用用户黏性,躺赚售后附加值。

2023年第1季,特斯拉的服务及其他分部收入同比增长43.63%,至18.37亿美元,占总收入的比重由去年同期的6.82%提升至7.87%;并由去年同期的毛亏约700万美元,改善至期内的毛利1.35亿美元,毛利率为7.35%,创下纪录新高。

需要注意的是,对比于电动汽车大量物料支出,服务收入所需成本较低,随着收入的规模化,其利润率有望得到大大的提升。

马斯克就提到,宁愿牺牲特斯拉的短期利润,积极争取扩大市场份额,以在其汽车实现完全自动驾驶时赚取更高的收益,并通过“机器人出租车(RoboTaxi)”来赚取更高的收入。

正如该公司在财报中提到的:将继续执行创新方式削减生产和运营成本,预计其软件相关收益的增长加速和配合硬件相关利润可带来裨益,仍然认为其经营利润率仍将是行内最高。

结语

特斯拉的战略方向其实很明确,自己的战略布局也十分清晰,容易理解:通过地区产能布局,来满足当地市场所需,例如产能重心放在美国、中国和德国,面向目前三大需求市场:北美、亚洲和欧洲。

此外,与宁德时代的合作,自产4680电池,拓展光伏和储能等产业链,形成业务生态闭环,以扩大其潜在的利润拓展空间。

并且,明确表示不惜牺牲利润来降价,以抢占市场份额,为的就是实现规模效益,提升利润率。

但是,市场不是静态的,特斯拉任性地规划其扩张版图的同时,不能忽略面对的竞争,除了中国的新势力“蔚小理”、哪吒、零跑等外,还有产业链较为完整的比亚迪(01211.HK),以及拥有完善经销渠道、技术积累和产能布局的传统汽车生产商,例如丰田、上汽、福特、大众等,这些传统品牌也在开发自己的电动车系列,将对特斯拉的扩张构成威胁。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)