光伏组件龙头的一季报也来了。

4月23日,晶科能源(688223.SH)公告称,公司预计今年一季度实现归母净利润16.00亿元至17.00亿元,同比增长298.89%至323.82%,增长约3倍之多。公司此前披露的投资者关系记录显示,公司今年订单饱满,开工率维持较高水平。

24日,晶科能源高开约3%,随后受行情拖累,收盘微跌0.72%,可见公司的业绩表现符合市场预期。自去年8月份股价高点以来,公司便进入震荡回调的态势,累计调整幅度约为34%。

此前2月,晶科能源曾发布业绩快报,2022年公司实现归母净利润为29.47亿元,同比增长158.21%。作为市值超千亿的企业,能有如此增速可谓大象起舞,高增长的背后源于光伏下游需求旺盛,装机量持续攀升。

资料显示,晶科能源是国内光伏组件龙头,其组件业务占比约96.64%(去年半年报数据)。年初,光伏行业媒体PV-Tech曾公布了《2022全球Top10光伏组件供应商排名》,其中,隆基绿能(601012.SH)排名第一,晶科能源紧随其后,此外是天合光能(688599.SH)、晶澳科技(002459.SZ)等企业。

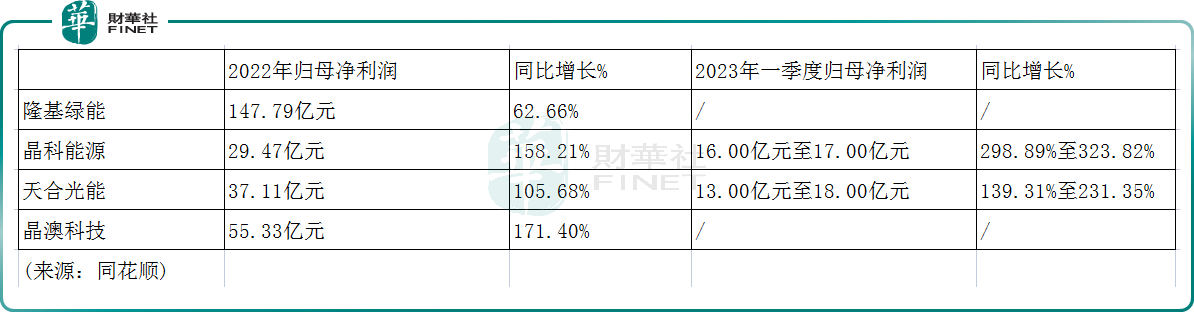

上述几家公司业绩表现均不俗,笔者根据公开资料,梳理如下。可以看到,光伏组件景气度相当可观,提前公布的一季报均实现了“开门红”。

除去下游需求因素外,上游硅料价格下跌也是有利因素之一。2022年,硅料价格基本稳定在25万元/吨以上,下半年更是一度达到33万元/吨,直到11月份才开始“雪崩”,进入下降周期。根据2023年4月19日硅业分会发布的价格信息显示,国内单晶复投料、单晶致密料成交均价约为19万元/吨左右,相比于去年降幅可谓巨大。

上游硅料的强势,曾经压制中下游企业的利润,“天下苦秦久已”,如今伴随着产能的快速扩张,硅料赛道的周期规律开始显现,价格有望走弱,在光伏需求确定性的背景之下,硅料价格肯定不至于崩盘,但下行趋势已现。而这也大概率导致致产业链话语权的转移,为当前盈利较差的电池、组件环节让利,同时促进终端装机需求。

值得一提的是,这几家公司都并非单纯的光伏组件企业。隆基绿能原本是硅片龙头,因为一体化布局向下延伸,进入组件赛道,而天合光能、晶科能源、晶澳科技原本是单纯的组件厂商,选择向上一体化,此外,通威股份作为硅料龙头,也开始做光伏电池和组件,大家殊途同归。

为何光伏行业普遍走向垂直一体化?值得思考。有业内人士认为,一体化战略具备不少优势,比如增强抗风险能力,减少中间环节市场供求关系变化对公司盈利能力的影响;可以保证品控,全产业链运营可以进行产品质量控制;以及产业链协调可充分降低产品成本,提高议价能力。

此外,在双碳的大背景下,大量资本的涌入,也为光伏企业的一体化提供温床,企业边界的扩张开始不再顾忌。未来,光伏龙头之间的竞争就不再是单一维度的竞争,而是一场全方位的比拼。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)