五一小長假的到來也意味著A股上市公司都已披露完2022年年報及2023年一季報。

數據顯示,從2022年到2023年一季度,券商股的業績出現了顯著提升,這是否預示著該行業存在著投資機會?

2022年券商板塊遭遇業績、股價雙降

2022年,A股市場的表現比較萎靡,代表傳統價值股的滬指累跌了15.13%,而代表成長方向的創業板指跌了29.37%,科創50指數更是累跌了31.35%。

在市場不佳的大環境下,與之息息相關的券商板塊也隨之出現了業績普遍下降的情況。

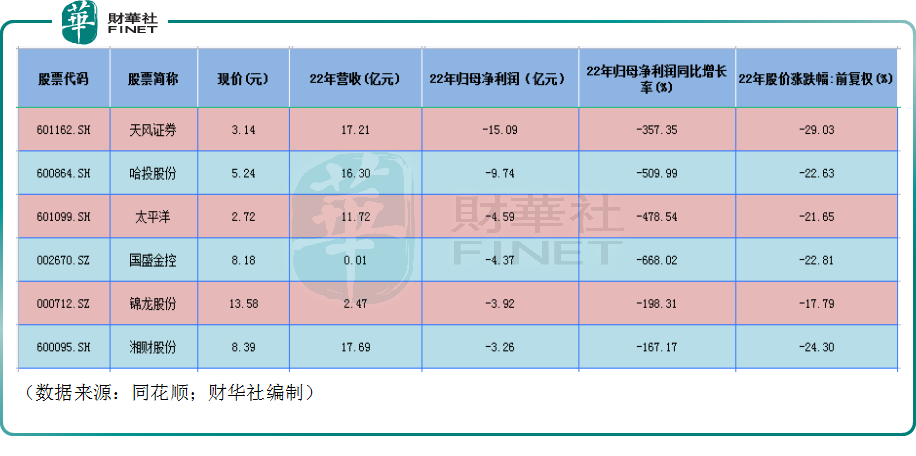

根據同花順數據,A股市場的券商股有50只,有6只概念股在2022年出現了虧損,且這6家公司均遭遇了業績下滑,包括湘財股份(600095.SH)、錦龍股份(000712.SZ)、國盛金控(002670.SZ)、太平洋(601099.SH)、哈投股份(600864.SH)以及天風證券(601162.SH)。

其中,天風證券2022年的歸母淨利潤大虧15.09億元,同比暴降357.35%,是板塊内虧得最多的。

該公司稱,2022年,證券市場各主要指數出現不同幅度下跌。在此環境下,營收佔比較高的自營業務收入大幅減少、計提各項資產減值準備以及參股單位出現巨額虧損等原因導致公司2022年出現虧損。

而除了上述的6只概念股外,其餘的44只券商概念股均實現了盈利,只不過這些公司亦普遍遭遇了業績下滑。

數據顯示,方正證券(601901.SH)的歸母淨利潤在2022年同比增長17.88%至21.48,信達證券(601059.SH)的歸母淨利潤同比增長4.75%,是名單中唯二的兩家實現盈利且增長的券商公司。

再往下,被視為互聯網券商標桿的東方財富(300059.SZ)情況稍好,2022年的歸母淨利潤僅微降0.51%;同比降幅低於10%的還有華林證券、「券商一哥」中信證券(06030.HK)、光大證券、國元證券;此外同比降幅位於10%-30%區間的有13家,包括國聯證券、國泰君安、中信建投等;12家券商的歸母淨利潤同比降幅處於30%-50%區間,包括招商證券、國信證券、海通證券等;12家券商的同比降幅處在50%-100%區間,包括申萬宏源、西部證券、中泰證券等;剩下的正好是上述出現虧損的6家券商,其歸母淨利潤同比降幅均超過了100%。

在市場萎靡、業績普降的大背景下,券商股的股價顯然不能「獨舞」。

數據顯示,這50只概念股中,信達證券是2023年才上市的新股,首創證券、光大證券是唯二在2022年實現股價上漲的券商股,其中首創證券較發行價大漲146.39%,不過這和該公司是年末才上市的新股有關,光大證券則僅微漲1.14%。

其餘券商概念股在2022年均遭遇股價下跌,其中財達證券跌超40%,東方財富、廣發證券、興業證券等9家公司的股價均跌超30%,海通證券、東吳證券等24家公司的股價跌幅位於20%-30%區間。

23年首季業績普遍大增,中信證券穩居行業首位

值得一提的是,雖然2022年的情況不大好,但時間來在2023年首季,券商股迎來了高光時刻。

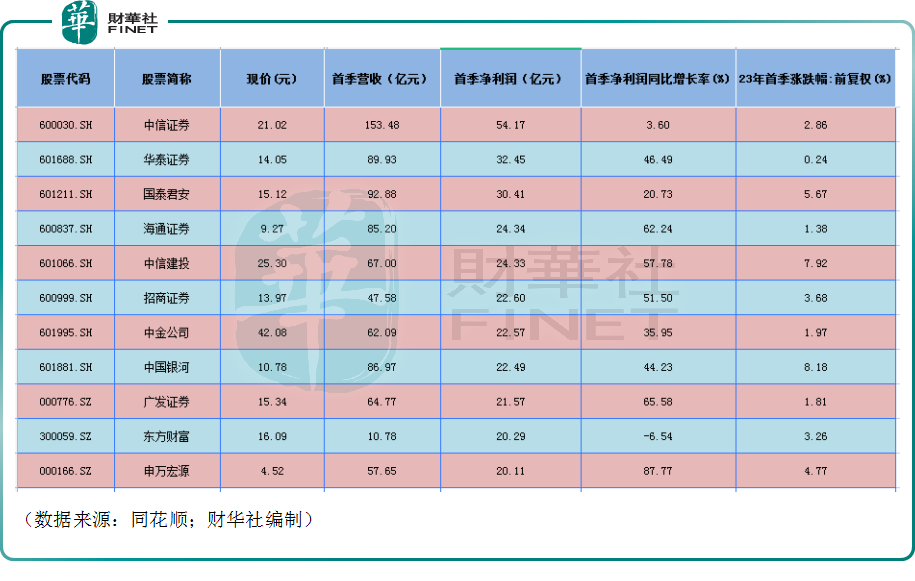

數據顯示,一季度,50只券商概念股中,僅錦龍股份的歸母淨利潤虧損了248.54萬元,其餘的全都實現盈利,其中中信證券期内實現歸母淨利潤54.17億元,依然穩居行業首位;華泰證券、國泰君安的淨利規模也都超過30億元,比較突出。

從同比增速來看,一季度,西部證券的歸母淨利潤同比增長2227.12%至3.58億元,長江證券、太平洋的歸母淨利潤同比增速亦都超過了1500%,之所以淨利同比飙增在一定程度上也是受上年同期基數低的影響。

此外,天風證券、長城證券、東方證券的首季歸母淨利潤同比增速也都在500%以上。

需要指出的是,歸母淨利潤規模排名靠前的大券商的同比增速表現反倒比較一般,中信證券的同比增速僅有3.6%,華泰證券、國泰君安、海通證券、中信建投這些行業龍頭的同比增速也都在100%以下。

而由於業績普遍增長疊加市場一季度回暖,券商板塊的股價表現雖然談不上多麽亮眼,但一季度幾乎都實現了上漲(2家下跌),其中次新股信達證券較發行價大漲86.06%,處於斷檔領先地位;湘財股份一季度累漲26.06%;國盛金控、紅塔證券、華鑫股份、華林證券、南京證券的漲幅也都超過了10%。

券商股是否存在投資機會?

值得注意的是,隨著券商股的業績逐漸披露,近期已經有多家機構表達了對該板塊的後續看法。

開源證券在前不久發佈的研報中表示,根據央行2023年一季度儲戶調查,一季度居民防禦性儲蓄明顯減弱,58%傾向於「更多儲蓄」,環比下降3.8個百分點,而居民投資意願快速擡升,一季度18.8%選擇「更多投資」,環比提升3.3個百分點。疊加3月偏股基金新發和儲蓄型保單較好的增長趨勢,我們認為居民儲蓄向理財投資遷移趨勢開啓。雖然短期反彈解套或帶來基金小幅淨贖回、保障類保險產品改善仍不強,但拐點已逐漸明朗,目前非銀估值和配置仍在低位,一季報超預期或帶來催化,增配非銀正當時。

對於券商而言,3月社融總量和結構數據均超預期,全球流動性有望向好,權益資產受益,居民儲蓄向投資遷移趨勢或已開啓,交易量和基金銷量2季度有望持續改善,券商一季報超預期或帶來催化,重申看好券商板塊機會。盈利高彈性、大財富管理和金融科技類標的有望領跑。

國信證券的研報則指出,近日證券行業迎來多個政策利好,驅動投資者風險偏好提升。具體而言,政策利好包括:主板注冊制實質推進,證券公司轉融通保證金比例下調,股票類業務最低結算備付金繳納比例差異化調整。

另外,經濟高質量增長呼喚發展模式調整,從過去依靠房地產和地方城投的「土地財政」到吸引社會資本參與的「股權財政」乃至「數字財政」,無一需要強大的資本市場。與2012年行業創新大張旗鼓不同,本輪行業政策利好「文火慢熬」,利好體現監管層長期做大資本市場決心,維持行業超配評級。

西部證券發佈中期策略報告稱,2023年預期將是券商業績大幅修復的一年,尤其是受到自營業務衝擊大的公司預期將在年内實現較大幅度的改善。從細分業務集中度提升的角度看,投行&資管仍是中長期看好的方向。

華創證券的研究人員指出,今年以來尤其是今年4月受益於主要經濟數據發佈,經濟修復確定性提升,券商板塊各項業務景氣度明顯回暖,看好二季度券商業績同比修復。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)