在一年一度的世界投资者“春晚”上,巴菲特和老搭档芒格对于最热门的AI话题不太感冒,这不由得让年轻的投资者纳闷:“股神”老矣,在接受新事物方面力有不逮。

20世纪初期,石化能源一直是全球回报最丰厚的投资,而到了各国以低碳作为重要政绩、新能源汽车迅速普及的21世纪20年代,巴菲特和芒格的投资旗舰伯克希尔(BRK.A.US)依然继续大量持有石化能源相关股份,以及较为传统的金融类股,难怪会让年轻投资者感到泄气。

巴菲特与“木头姐”的投资差异

投资,向来是一项技术活儿。

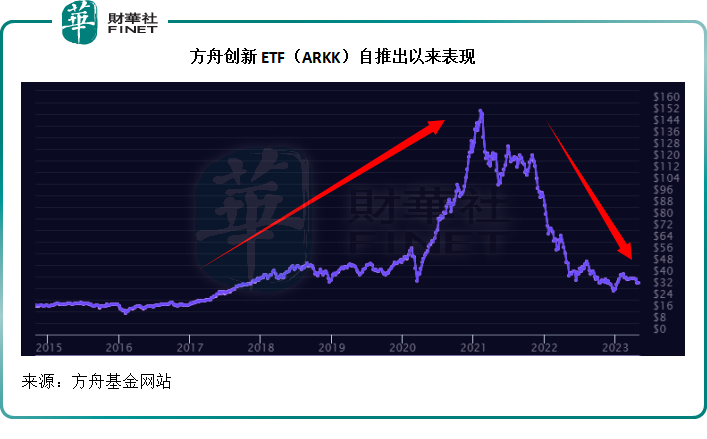

新题材并非没有市场,刚好踩上低位买入、高位抛出的时点,自然能获取远超正常水平的回报,就好像“木头姐”,在美联储提供无限流动性带动科技股大涨的时点,被誉为超越巴菲特的“女股神”并非毫无道理,时也,势也。

但是,在美联储开始收紧货币政策时,“木头姐”开始被投资界唾弃,被称为投机炒作的代表。

市场还是那个市场,巴菲特和“木头姐”还是那个投资风格,前者注重与美国基础经济发展有关的传统题材,包括能源、公用、消费和金融;后者注重新经济、新想法、新科技。

只不过风向变了,于是投资者的态度也变了:在科技股高升的时候吹捧“木头姐”,在科技股下滑,传统行业重新得宠时追随巴菲特。

但两人无论是投资风格、理念,还是目标上,都截然不同。

巴菲特这么多年着重强调的是基本面和价值,而“木头姐”的看家本领是发掘未被发现的行业和标的,这些行业并没有足够的过往记录以参考基本面与价值,是“摸着石头过河”的代表,结果迥异也在意料之中,毕竟巴菲特的投资一下子就持续几十年,而“木头姐”投资的标的一般都是创业不久的企业。

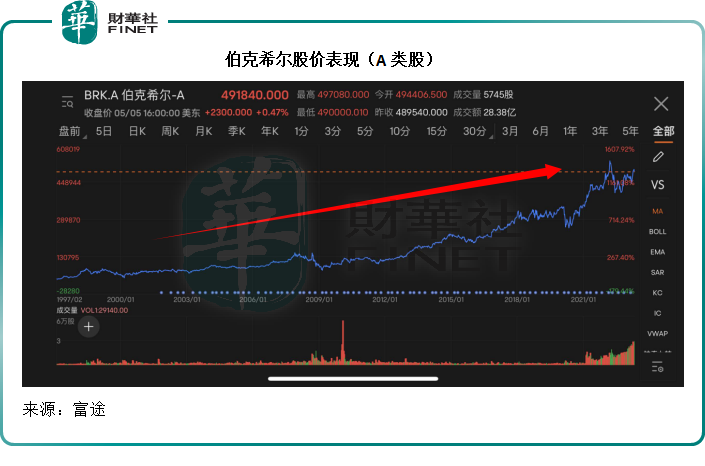

从伯克希尔2022年年报来看,1965年至2022年的58年间,伯克希尔的市值总回报达到3.79万倍,而标普500(包括股息在内)同期总回报为247.08倍,伯克希尔是其153倍;伯克希尔的年复合增长率为19.8%,标普500则为9.9%。当前伯克希尔的市值超七千亿美元。

相较而言,“木头姐”的方舟基金中,资产净值最高(2023年3月31日资产净值为77.95亿美元)的方舟创新ETF(ARKK),2014年才推出,与伯克希尔超越半个世纪的投资纪录相差甚远,自推出以来至2023年3月31日的资产净值及市价回报率均为122%,见下表,如此算来,年均回报率或为10.48%。

两种投资方式,没有绝对的错与对,取决于你选择何种方式而已。

巴菲特选择细水长流的价值投资,“木头姐”选择大起大落的增长型投资,均有利有弊。

巴菲特的价值投资在牛市时,可能涨幅不及“木头姐”,而“木头姐”的增长型投资在跌市时可能不如巴菲特的牢靠。

也许在把握新技术方面,巴菲特有“慢半拍”的缺点,但是在价值方面,他确实拿捏得恰到好处,这也是伯克希尔股价能够持续上扬的原因。

巴菲特的价值之道

从整体来看,伯克希尔对于投资的会计处理分为三大类:

1)并表类:业绩合并到伯克希尔的业绩中,一般是伯克希尔持有全部或大部分权益,或者对公司能够施加绝对影响力的被投标的,例如保险公司GEICO,伯克希尔能源公司,铁路公司等;

2)权益法,伯克希尔持有较大权益(例如20%以上),或者能够施加一定影响力(但不足以说了算)的被投标的,例如西方石油(OXY.US)、卡夫亨氏等,按伯克希尔持股比例乘以这些公司的股东应占净利润(税后)入账,记录在损益表的“权益法投资”一项。

3)投资类:伯克希尔持有的债券,以及未及得上以权益法入账的股票,例如苹果(AAPL.US)、美国运通(AXP.US)、美国银行(BAC.US)等。虽然伯克希尔从绝对数量来看,占有这些上市公司很大的持股比例,甚至是数一数二的大股东,但由于持股量尚未到达能够施加影响力的水平,因此被列为投资。在损益表中的体现是利息/股息收益(已实现)、出售收益(已出售已实现),以及未实现收益(按其分类定义,用期末公允值减去期初的账面值之差)。

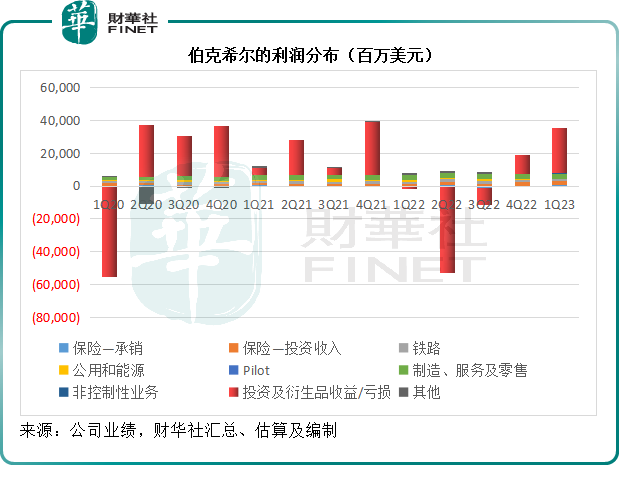

其中未实现收益最具迷惑性,会因为市场波动而起伏不定,也因此巴菲特多次强调这些收益并没有经济意义,而不大理会,但外界总喜欢用这些升跌来评价巴菲特投资当期的表现,例如2022年第2季有人讥笑伯克希尔的投资及衍生品亏损高达530.38亿美元,但有意思的是,到这两个季度(2022年第4季和2023年第1季),该款项又变为收益114.55亿美元和274.39亿美元,于是巴菲特又被吹捧投资得宜。

只要没有出售,这些损益就不是确定的,因此账面的变动意义不大。

见下图的红色柱,投资及衍生品损益显著影响到伯克希尔的账面利润,规模远胜其并表业务——保险、铁路、公用能源、制造及消费等,这是因为这些投资类资产占了伯克希尔资产负债表几乎一半,而其并表业务多为重资产业务,而资产回报率或相对这些投资(以其投资时点的价格差进行计算)的回报率低。

按照财华社的估算,伯克希尔2023年3月31日末的资产总值为9970.72亿美元,其中包括现金、债券和股票投资在内的资产公允值或为4784.01亿美元,占了伯克希尔总资产的47.98%;权益法投资为264.03亿美元,占了总资产的2.65%;其余的资产或占49.37%,其中包括房地产和设备合共1689.73亿美元,占了16.95%。

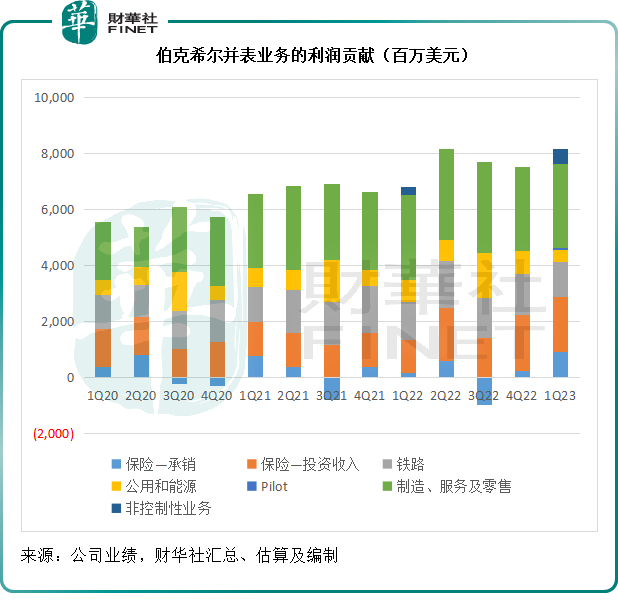

再看下图,如果将上图中主要反映未实现损益的投资及衍生品收益/亏损一项(红色柱)移除,只留下其并表业务的利润贡献,可以看出表现比较稳定。

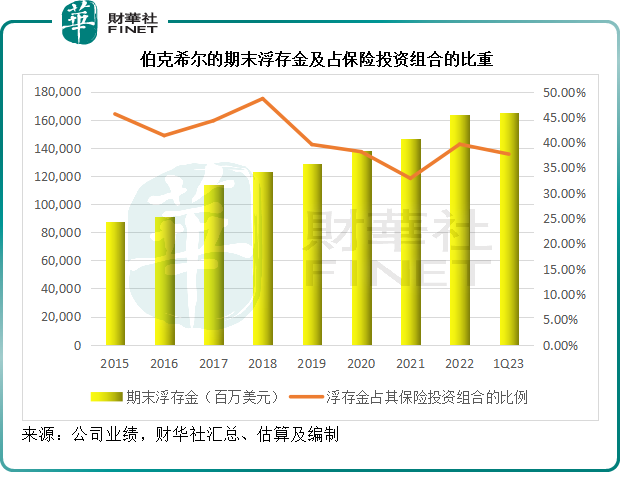

伯克希尔一直利用保险业务的浮存金来进行投资。2023年第1季,其保险的承销净利润为9.11亿美元,意味着伯克希尔获取保险资金用以投资无需支付成本,还有盈余。2023年3月31日,其浮存金为1650亿美元,而保险业务的总投资公允值已达到4380.32亿美元,浮存金只占了37.67%,低于2022年末的39.62%,见下图。

伯克希尔于2023年第1季的投资策略

增持能源股

财华社留意到伯克希尔于2023年第1季的一个趋势:持续增持能源类相关股份,尽管近期油价表现不振,但巴菲特似乎仍然看好美国的化石能源业。

2022年起,伯克希尔投资西方石油,截至2023年3月31日,伯克希尔于西方石油优先股的投资总清算价值约为95亿美元,并且持有西方石油23.5%的普通股。但巴菲特在股东会上表示无疑并表西方石油。

此外,2023年1月31日,伯克希尔以82亿美元增持于Pilot的41.4%权益。在此之前,伯克希尔已经持有该公司的38.6%权益,并按照权益法入账,收购完成后,该公司将从2023年2月1日起合并到其业绩中。Pilot是一家总部位于田纳西州的柴油燃料分销商,从事的是采购并在北美销售燃料的业务,也从事油田服务。完成收购后,该公司合并到伯克希尔的铁路、公用及能源分部中。

留在舒适区

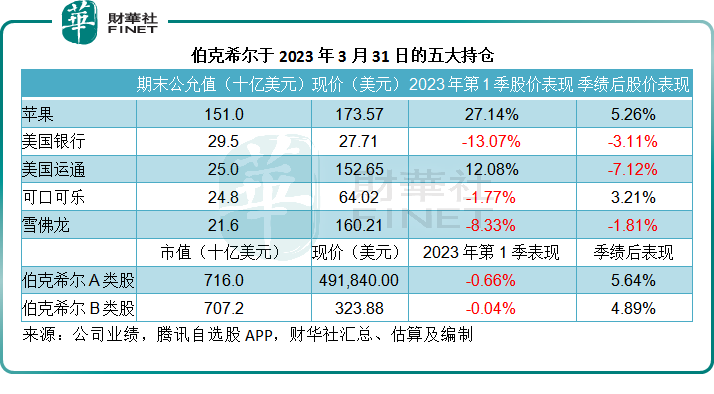

巴菲特依然坚守对其熟悉领域的投资,包括持股量最大的苹果,以及对金融股的态度。

2022年10月19日,伯克希尔收购了保险公司Alleghany的所有已发行普通股,代价为115亿美元。

2023年3月31日,伯克希尔持有美国运通1.516亿股普通股,相当于其已发行股份数的20.4%;同时巴菲特在股东会上表示,尽管出现银行业危机,仍会继续持有美国银行。

值得注意的是,巴菲特在股东大会上表示,储户迅速从银行提取存款的可能性,令伯克希尔比以往任何一次危机都要“谨慎”得多,他警告:“恐惧是会传染的。”

增持日股

巴菲特于2020年8月率先买入日本的五家综合企业,包括三菱集团、三井集团、伊藤忠商事株式会社、丸红株式会社和住友集团。今年4月,巴菲特表示他已经将每家公司的持股量增加至7.4%,甚至亲赴日本以示支持。

腾出现金

2023年第1季,伯克希尔买入股票花了29亿美元,并通过出售股票收取收益133亿美元,其中包括2023年1月31日以大约82亿美元收购Pilot的41.4%权益,以此计算,伯克希尔于期内实际上腾出超100亿美元现金。

2023年3月31日,伯克希尔的保险和其他业务持有现金、现金等价物和美国财政部债券合共1277亿美元,其中包括1069亿美元为美国财政部债券。于股权和固定期限证券的投资(扣除卡夫亨氏和西方石油普通股的投资)为3507亿美元。

腾出现金来干啥?

继续寻找机会和回馈股东

巴菲特在股东大会上表示会继续寻找更多投资机会,当人们在恐慌中扔掉有价值的股份时,刚好为价值投资者提供机会。在2023年第1季业绩中,伯克希尔表示,其长期投资策略是买入那些拥有持续盈利能力、股本回报优厚,而且管理层能力出众且正直的公司。

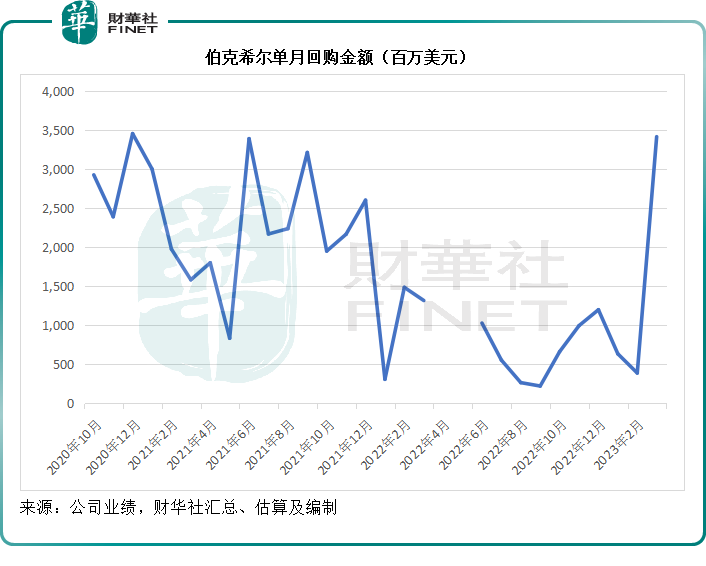

与此同时,伯克希尔继续回购股份。

2023年第1季,伯克希尔支付了44亿美元,回购A类和B类普通股。见下图,2023年3月份的回购金额大幅增加。

伯克希尔的普通股回购计划,允许其以低于伯克希尔内含值的价格回购A类股和B类股,具体由巴菲特和芒格决定。该计划并没有设定回购的上限,会无限延续下去,原则是回购计划不会导致伯克希尔所持有的现金、现金等价物及持有的美国国债总量低于300亿美元。

这也是伯克希尔提升其自身价值的一种方法。

也许,年轻人认为巴菲特的投资战略已经过时,但是超过半个世纪的投资长胜记录说明一切,或许值得现今浮躁的投资者参考。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)