美国超微公司(AMD.US)于2023年6月13日(周二)宣布,其用于人工智能的最先进图形处理器(GPU)MI300X,将于今年稍后时间交付。

华尔街普遍认为,超微公司这款芯片将对目前掌握AI芯片市场逾八成份额的英伟达(NVDA.US)构成有力挑战,这款MI300X加速器,有望替代英伟达的同类产品。

超微公司的首席执行官苏姿丰预计,数据中心AI加速器市场的五年复合增幅可达到50%以上,或由今年的300亿美元,扩大至2027年的1500亿美元以上,意味着机遇极大,而超微公司可凭借其领先实力从中分一杯羹。

用于生成式AI的大型语言模型需要大量的运算,因此需要很大的内存支持。超微公司演示了MI300X运行400亿参数的Falcon模型,而OpenAI的GPT-3模型有1750亿个参数。

超微公司的这款MI300X芯片及其CDNA架构专为大型语言模型和其他先进的AI模型而设,可用于192GB内存,也就是说能用于更大规模的人工智能模型,相比之下,英伟达的H100芯片只能支持120GB内存。

除此以外,苏姿丰还介绍了使用配置MI300X芯片的AMD Infinity架构平台,用于生成式AI的推理和训练,可在一个系统中集合八个MI300X加速器。而英伟达和谷歌(GOOG.US)也开发出类似的系统,可在一个盒中集合八个或以上的GPU用于AI应用。

AI开发商之所以比较喜欢英伟达的芯片,是因为英伟达拥有更为完备的软件包CUDA,赋能芯片的核心硬件功能。不过超微公司表示,它也有可用于AI芯片的AI软件,称为ROCm。

超微公司于2022年2月以490亿美元收购可编程逻辑完整解决方案供应商赛灵思(Xilinx),于2022年5月以19亿美元收购数据中心软件公司Pensando,或由此令其功能得以延伸。

前赛灵思CEO、超微公司现任总裁彭明博在介绍其用于数据中心加速器的ROCm软件生态系统时表示,这个系统用于支持Instinct MI300,以集合开放式AI软件生态系统。

相应地,英伟达的AI战略不仅借助其硬件,还通过专利软件生态系统来运行,因此许多人认为英伟达是一家主营业务为硬件的软件公司。

简单来说,英伟达的软硬件结合很丝滑,而超微公司的磨合如何,仍有待观察。

除此以外,大家更关心的可能是MI300X何时推出市场。苏姿丰表示,客户将可在第3季试用MI300X,该芯片系列产量有望于第4季攀升,但英伟达的同类产品早已在市场中得到了认可。

为何市场比较喜欢英伟达?

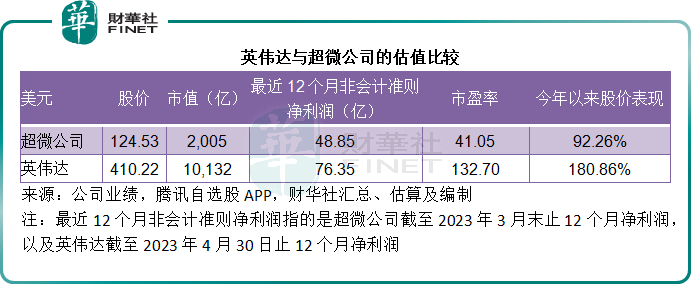

尽管发布了这一好消息,超微公司的股价不涨反跌,于6月13日单日下跌3.61%,收报124.53美元,市值2,005亿美元;被挑战的英伟达则不跌反涨,股价单日大涨3.90%,收报410.22美元,市值突破万亿关口,达到10,132亿美元。

从估值来看,市场也似乎更喜欢龙头英伟达。于2023年第1财季,超微公司和英伟达的利润表现都不算太理想,均按年下降,不过AI的发展前景或启发了其估值,在公布业绩之后,两家公司的股价均有不俗的涨幅。

但是市场对它们的评价却各有不同,英伟达截至2023年4月30日止12个月的非会计准则净利润或为76.35亿美元,是超微公司截至2023年3月31日止12个月非会计准则净利润48.85亿美元的1.56倍,但是其市值1万亿美元却是超微公司2005亿美元市值的5.05倍,可见资本市场更喜爱英伟达。

财华社认为,原因可能包括以上提到的英伟达在AI发展方面更为成熟,超微公司的新品仍有待市场验证。此外,其客户更关心的是价格问题,超微公司没有披露MI300X的定价,对比英伟达H100是否更受欢迎尚为未知之数。

而且英伟达的H100已取得许多客户的订单,例如在其2023年第1财季业绩中,英伟达就表示,微软的Azure、谷歌云以及甲骨文的云基础架构,亚马逊云,以及新型GPU云服务供应商CoreWeave和Lambda等,都表明H100适用于其平台,而且对H100需求强劲;另外,Meta(META.US)也为其AI生成及研究团队配备了H100赋能的Grand Teton AI超级计算机。

更为重要的是,英伟达已经在交付H100,并表示在未来几个季度会增加产量。总而言之,其产品已得到客户的认可和接受,并且已经有完整的产业链为其供货;而超微公司的新品仍在试验阶段,可能到下半年才会交付,定价、客户认可度等仍有待检视,这或是市场有所保留的原因。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)