美股的气势如虹点燃了这个六月的夏日激情。

受加息影响而熬过了低潮期的科技股,卷土重来。前景展望一般般的市值巨无霸苹果(AAPL.US)于6月初创下新高,现价仍维持在180美元以上水平,市值达到2.89万亿美元。

此外,特斯拉(TSLA.US)、英伟达(NVDA.US)等科技股再现激情,前者今年以来累计大涨108.47%,英伟达今年的累计涨幅更高达194.30%。

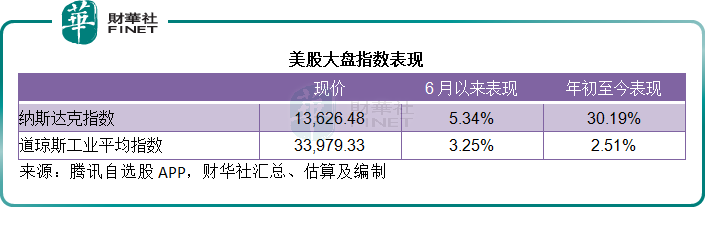

在这些明星股的带动下,大盘指数也大幅走高。道琼斯工业平均指数(DJI.US)6月以来累计上涨3.25%,今年以来上涨2.51%,现报33,979.33点;而反映科技股表现的纳斯达克指数本月以来累计上涨5.34%,今年累计涨幅更高达30.19%。

市场对于美联储放缓加息步伐的预期,是推动对利率敏感的科技股满血复活的一个原因。

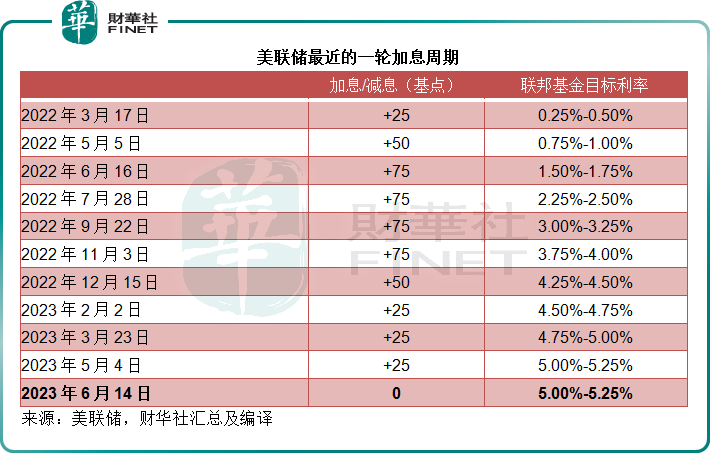

美联储刚刚于6月14日公布了最近一次的议息结果,与市场预期的一样,这次美联储决定暂停加息——也是2022年3月17日美联储展开加息周期以来,首次暂停加息。

美联储未来的政策态度或趋“鹰”

然而,让市场不安的是,美联储似乎有意更进取加息。

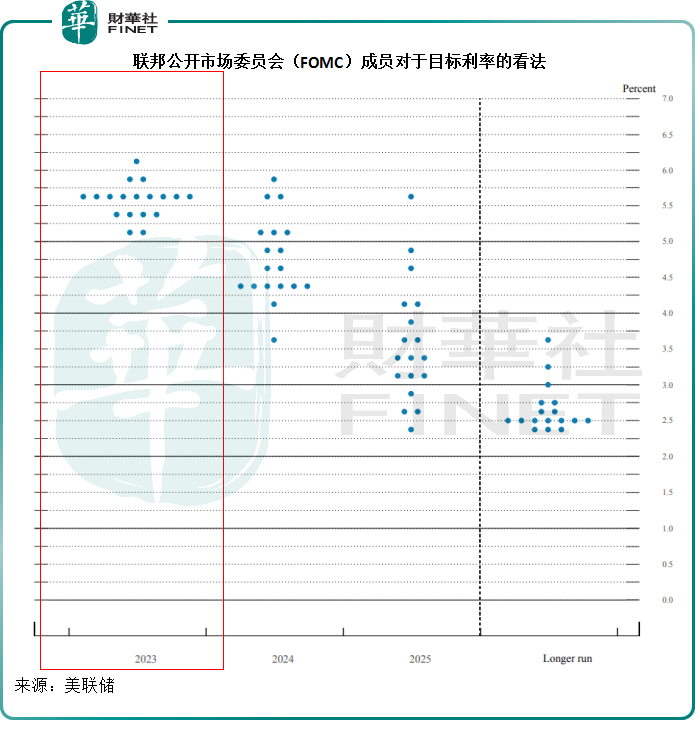

鲍威尔表示,如果经济表现符合预期,今年末联邦基金利率或将到达5.6%的水平(委员会预测中位数,下同),2024年则为4.6%(之前的预测为4.3%),2025年为3.4%(之前的预测为3.1%)。如果经济表现未如预期,加息路径将进行适当调整,以支持其最大化就业和维持价格稳定的目标。

见上图,FOMC的18名成员中,有两位看来倾向于在今年末之前维持利率不变,四位或赞成加息一次(假设加息幅度为0.25%,下同),而赞同今年末利率在5.6%水平的占多数,或有九位,而赞成今年内加息到5.6%以上水平的则有三位。

如果一次加息幅度为0.25%,则意味着未来可能还有两次以上的加息,才能到达5.6%的水平。而今年接下来还有四次议息会议,下一次议息在7月25日-26日。

然而,对于是否会在7月份恢复加息,鲍威尔则表示FOMC尚未有决定。

FOMC的取态

去年以来,FOMC采取了大幅收紧货币政策措施,已将政策利率上调了5个百分点,并继续大幅收缩证券持有规模,但是这些收紧措施的作用尚未获得全面释放。

考虑到前期已大幅收紧货币政策,而政策对经济的影响延后多久尚不确定,加上信用收紧的潜在压力,其决定维持政策利率5%-5.25%不变,并会继续缩减资产负债表(削减证券持有规模)。

展望未来,委员会几乎所有成员都认为今年进一步加息(一次以上)以将通胀率调压到2%是合适的。

但是在本次会议,考虑到已经进行的收紧政策举措以及效果释放时间,FOMC认为应审慎地维持目标利率以便能评估更多信息以及这些信息对政策的暗示。

在未来决定货币政策的时候,委员会将会考虑持续收紧货币政策的累计影响,货币政策对经济活动和通胀施加影响的滞后性,以及经济和金融发展状况。

FOMC对美国经济前景怎么看?

去年美国经济增长明显放缓,而最近的经济指标显示,经济活动持续以温和的速度扩张。尽管今年的消费者支出已经上升,但是住宅市场活动仍然疲弱,主要受到按揭利率上升所影响。加息和生产总值增长放缓也对商业固定投资构成压力。委员会成员普遍预期疲弱的增长将持续。在其经济预测摘要上,今年实际GDP预期增幅的中位数或为1.0%,明年将为1.1%,远低于更长远正常增速的中位数预测值。

劳动力市场仍然非常紧张。在过去三个月,每个月的新增职位高达28.3万份。5月份的失业率有所上升,但仍处于较低的水平,为3.7%。有迹象显示劳动力市场的供需关系更趋于平衡。最近几个月的劳动力参与度有所上升,尤其是25岁-54岁个人。名义薪酬增速有放缓迹象,而今年以来的职位空缺数已经有所下降。尽管职位与可用劳动力之间的缺口有所缩减,但是劳动力需求仍远超越劳动力供应。FOMC成员预计,劳动力市场的供需平衡将持续好转,舒缓通胀压力。预计今年年末,失业率预测中值将上升至4.1%,明年底则为4.5%。

通胀仍远高于其更长远目标2%。4月末,12个月PCE物价上涨4.4%,而扣除波动较大的食品和能源类别后的核心PCE价格上涨4.7%。5月份,消费物价指数的年变幅为4.0%,核心消费物价指数为5.3%。相比于去年中,通胀有所缓和。但是通胀压力仍然很高,要将通胀遏制到2%仍有很长的路。今年年末的PCE通胀率预测中值为3.2%,明年为2.5%,2025年为2.1%。核心PCE通胀率预计会高于整体通胀率,今年末期预测中值已向上修正为3.9%。

基于此,FOMC维持鹰派态度还是可以理解的。

美股后市怎么走?

这个月,美股的强势或多少受到美联储暂停加息的预期所带动,但是财华社认为,火热的生成式AI概念,也是推动美股牛市的主要因素。

英伟达和甲骨文(ORCL.US)这些生成式AI超级概念股大涨,并屡创新高就是明证。

但是,纵观华尔街这么多年的历史,潮涨自然会有潮退,当一个概念被热炒过度时,很容易变“焦”,细火慢炖才能出美味。美联储的鹰派态度或许会给予过热的科技股一个回调的理由。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)