近日,在“AI+”概念加持之下,港、美两市SaaS行情热度持续提升,甲骨文、C3.ai、润歌互动、乐享集团、医渡科技、阜博集团等在内多只概念股近十日股价累计涨幅均超10%。

在SaaS概念板块投资情绪升温之际,又有一家电商SaaS服务供应商冲刺港股市场。

6月19日,来自上海的电商SaaS ERP提供商聚水潭集团股份有限公司(简称“聚水潭”),向港交所递交了IPO申请书,拟在主板挂牌上市,中金公司和摩根大通为联席保荐人。

据了解,聚水潭是国内电商SaaS ERP市场的龙头企业。

据招股书显示,以2022年收入计,聚水潭是中国最大的电商SaaS ERP提供商,市场份额为20.7%,远高于市场排名第二的公司10.9%的市场份额。

在中国电商运营SaaS市场中,按2022年SaaS总收入计,聚水潭同样排名第一。

作为SaaS细分赛道的老大哥,在未上市之前,聚水潭已经成为一级市场投资者眼中的“香饽饽”。

自2015年以来,聚水潭累计获得7轮融资,投资方包括高盛、红杉智盛、中金共赢基金、上海阿米巴佰晖及福州阿米巴等机构。从2015年获得首轮融资,直至2020年最后一轮融资,聚水潭的估值呈现出徒增的态势,由人民币8300万元飙升至60亿元,增长了超过70倍。

目前,60亿元人民币估值约等于65.45亿港元。按总市值排序,截至发稿前,聚水潭65.45亿港元估值可排在港股SaaS概念板块的第11位。

小而美的SaaS ERP市场

聚水潭是一家为电商企业提供SaaS产品和服务的供应商,通过一站式的SaaS产品和服务,满足客户在电商平台上处理订单、采购、仓储、分销管理等需求,同时其SaaS工具还为客户提升财务会计、管理报告及分析等能力。

聚水潭所处的SaaS ERP市场是一个小而美的市场,市场规模虽小,但增长空间大。

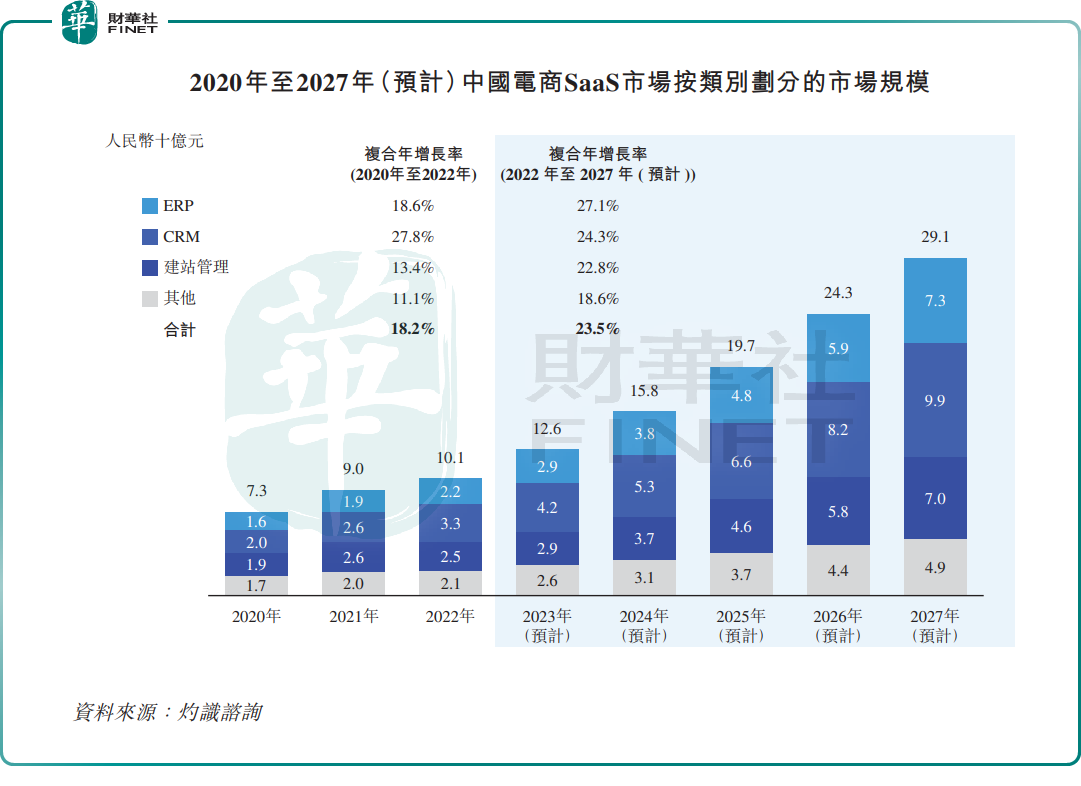

根据灼识咨询数据,2022年我国电商SaaS ERP市场规模仅为22亿元,不及CRM和建站管理市场规模。另外,电商SaaS ERP在中国2300万活跃电商商家中的渗透率处于相对较低水平,为1.3%。

而近些年来,随着国内电商市场的逐步成熟,特别是跨境电商蓬勃发展,商家在应对愈发多样和复杂的经营环境中面临各种挑战。

同时,电商SaaS ERP使电商商家实现了运营效率提升、成本降低和销售增长,商家对SaaS ERP的依赖越来越强,并更愿意为SaaS ERP付费。

因此,我国电商SaaS ERP市场在过去三年增长迅猛,2020年-2022年复合年增长率为18.6%,预计2022年-2027年复合年增长率进一步提升至27.1%,增幅超过其他细分领域。

脱颖而出的秘诀:烧钱换增长?

SaaS市场是一个十分烧钱的行业,SaaS产品一般需要对产品开发及客户获取及留存进行大量初始投资,以提升市场接受度。

聚水潭也逃不掉这个发展规律,过去几年在营销和研发层面投入了大量的真金白银,在推动SaaS客户数和营业收入大幅增长的同时,聚水潭也深陷亏损的漩涡之中。

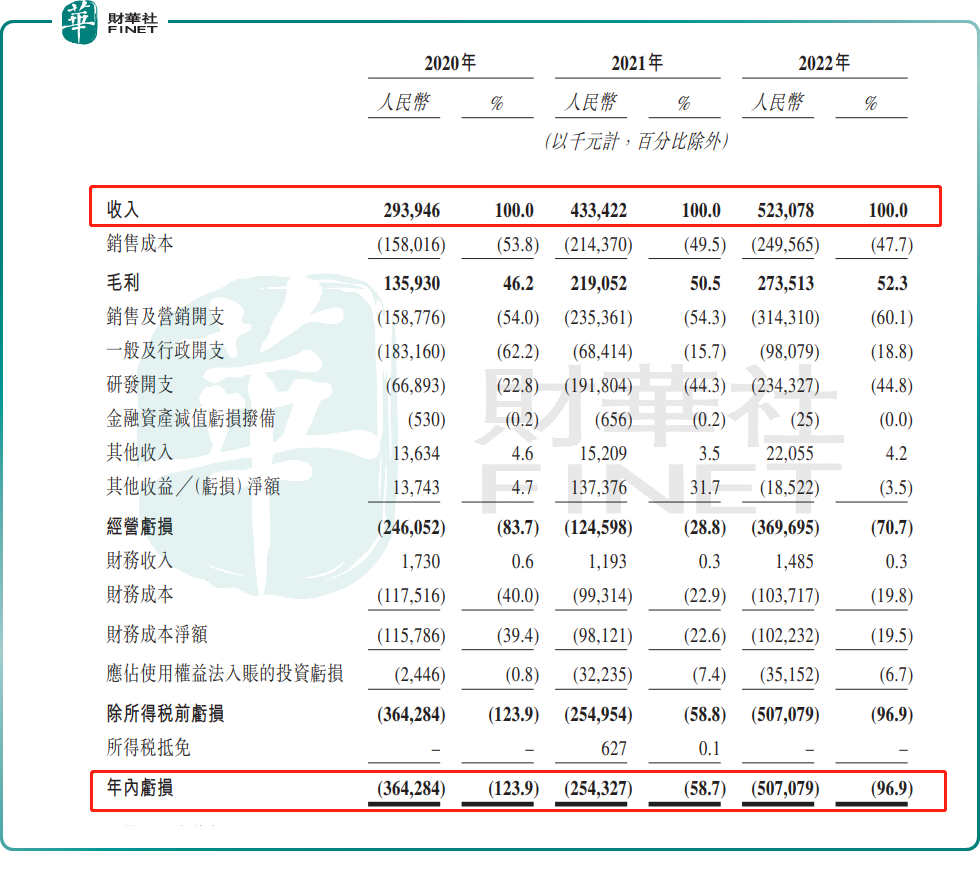

2020年-2022年,聚水潭分别实现营收2.94亿元、4.33亿元及5.23亿元;净亏损分别约为3.64亿元、2.55亿元及5.07亿元,亏损额呈扩大趋势,三年累计亏损达11.2亿元。

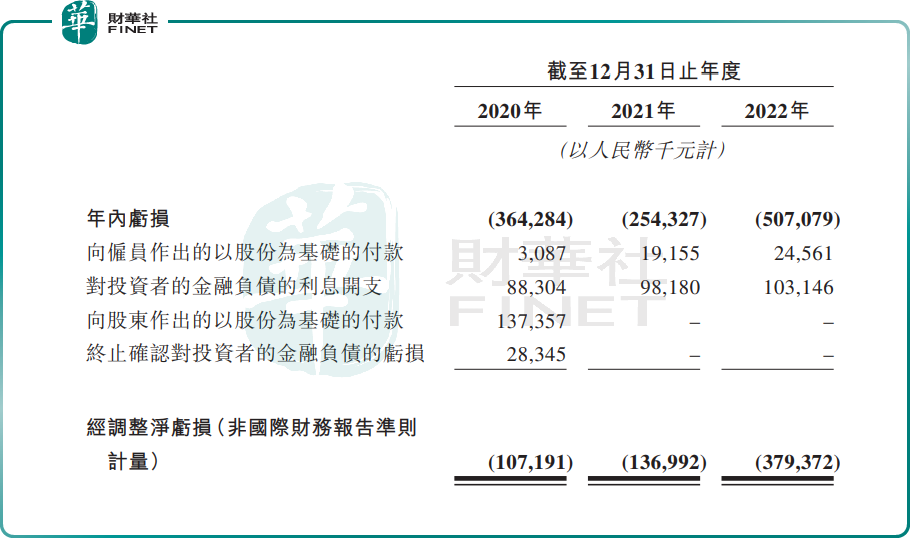

即便剔除支付股份产生公允价值变动等因素的影响,聚水潭依旧未能摆脱亏损的处境。2020年-2022年,聚水潭经调整净亏损分别为1.07亿元、1.37亿元及3.79亿元,亏损状态同样呈现逐年递增态势。

聚水潭尚处于亏损状态,与当前SaaS产业业务模式存在很大关系。

在追逐规模化发展过程中,SaaS相关企业往往会选择加大研发开支、营销或销售开支,以抢占市场高地,掌握更多市场话语权。而电商SaaS ERP老大哥聚水潭亦是如此。

为了扩大客户群体,聚水潭不断扩充销售人员,2022年销售人员达890名,占了公司总员工近3成。年内,公司销售及营销开支提升至3.14亿元,占营收比重达到了60.1%的高水平。

研发方面,要满足电商行业客户的独特需求而量身定制,聚水潭需投入大量资源开发SaaS产品,2022年公司研发人员规模高达550名,这也令公司研发开支在当年达到2.34亿元,占营收比重为44.8%。

单是销售及营销开支,以及研发开支,就已覆盖了聚水潭的收入规模,因此亏损是在所难免的。

由于这些原因,SaaS服务提供商实现收支平衡需要较长时间。根据灼识咨询的资料,全球(包括美国及中国)的SaaS公司于盈利之前通常会保持约15年的亏损状态。如电商SaaS领域的其他企业微盟集团(02013.HK)、中国有赞(08083.HK)近几年亦亏损不止,经营历史上亏多赚少。

聚水潭在招股书中提到,未来将进一步扩大客户群、留存客户并增加其支出、管理开支及提高运营效率,实现长期盈利。巨额资金的投入并没有白费,聚水潭的运营数据表现亮眼,助力其站上了国内SaaS ERP市场之巅。

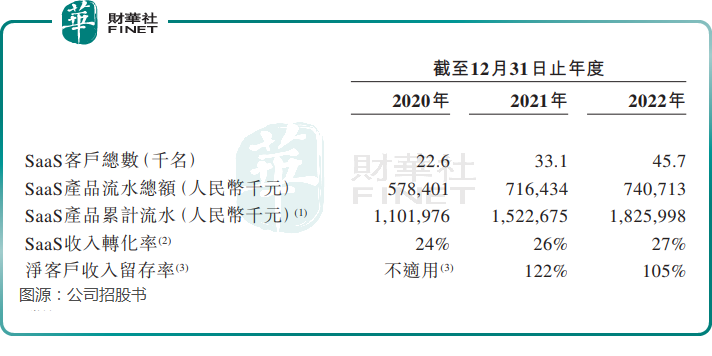

2020年-2022年,聚水潭SaaS客户总数由2.26万名增长至4.57万名,SaaS产品流水总额由5.78亿元增长至7.41亿元。

另外,聚水潭客户粘性较高,2022年净客户收入留存率达105%;公司的LTV/CAC比率(衡量客户生命周期价值与获客成本之间的关系 )在往绩记录期间实现市场领先水平,该比率在2020年、2021年及2022年均超过6倍。

不仅如此,由于规模效应以及复购客户占比提高,聚水潭的毛利率逐年提升,由2020年的46.2%提升至2022年52.3%。

对于上市筹资所得款用途,聚水潭表示将用于强化公司的研发能力,以丰富公司于未来五年的产品矩阵;在未来五年加强公司的销售及营销能力;在未来五年用于战略投资;以及用于一般公司用途。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)