腾讯(00700.HK)的南非大股东Prosus CEO在接受WSJ采访时,或表示对腾讯的业务充满信心,并看好中国的消费互联网业,仍希望继续成为腾讯的长期股东。

从港交所的数据来看,当前Prosus及其母公司Naspers持有腾讯的24.88亿股,持股比例为25.99%,仍为腾讯的最大股东,持股市值约8450亿港元(按腾讯每股现价339.60港元计,约合1081亿美元),但是持股量比其减持计划展开之前的29.61亿股下降了(持股比重在30%以上)4.73亿股。

Prosus的CEO表示,每年减持腾讯的幅度或控制在2%-3%,按此计算, Prosus到今年年底于腾讯的持股量或降至24%-25%。

事实上,CEO的表述大致符合预期,截至2023年3月末止的12个月,Prosus于腾讯的权益由29%下降至26%,减持幅度达到3%,与其上述目标一致。

在截至2023年3月末止财政年度的业绩发布会上,Prosus的CEO Bob Van Dijk就提到:“我们每天都在减持腾讯的股份,同时以折让价买入我们自身的股票,因此,我们的股东每单位实际持股中,腾讯权益所占的比重是在增大的。我们仍看好腾讯的未来、腾讯的资产价值以及管理层团队。在过去的12个月,Prosus回购和出售了价值大约120亿美元的股份,这与我们持有的腾讯股份总量相比仍很小,但是与Prosus的体量相比却很大。在未来一个财政年度,我们预计当前计划不会出现显著的变化。

财华社估算了一下,120亿美元大约相当于腾讯当前市值的2.9%左右,却相当于Prosus市值的5.44%,确实存在一定的差异。

此外,尽管Prosus近年也投资众多初创公司和独角兽,但显然并没有创造出腾讯这样的投资神话。就其目前的业绩来看,腾讯是Prosus及其母公司Naspers主要的收入和利润来源。

2023财年,Prosus持续经营业务的合计经济收入为322.13亿美元,其中有222.69亿美元(相当于总额的69.13%)来自腾讯;Prosus期内来自持续经营业务的核心收益为32.93亿美元,腾讯就贡献了43.26亿美元,抵消了Prosus投资的德国外卖平台外卖英雄(Delivery Hero)和其他投资的亏损。

所以,Prosus和Naspers要一下子切割腾讯的投资可能性不大,这意味着会丧失长期收益流和现金流入,其股东不会愿意,那持有Prosus的意义也就不复存在,这并不符合这两家公司及其股东的利益。

腾讯还是不是好投资?

在此消息之后,腾讯的股价跌势并没有稳定下来,财华社认为,原因或与资金对于经济前景的犹豫有关。

Prosus的2023年3月末财年业绩在计入腾讯业绩时有一定的时间滞后,计入的是腾讯2022年度的业绩,而尚未考虑腾讯2023年第1季业绩的好转。

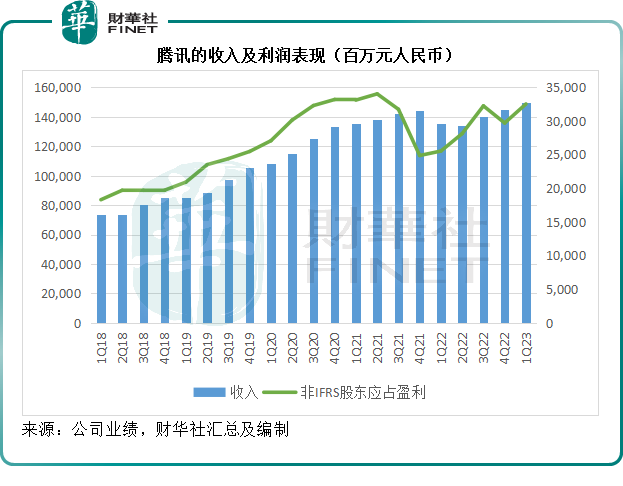

2023年3月财季,腾讯的非会计准则经营利润率按年和按季均提升了5个百分点,至32.26%;非会计准则净利润率也按年上升3个百分点(按季提高1个百分点),至21.69%。

腾讯利润较高的游戏业务于期内也恢复了双位数增长,同时将可凭借其社交媒体平台庞大的用户基础,推动其视频号的强劲增长,并探索更多可行的商业模式,或有望成为其新的收入来源。

此外,腾讯正投资于AI功能和云基础架构,并跟随同行对云业务降价,重点打造云计算的竞争力,以推动其多元的创收模式。

按现价339.60港元计,腾讯今年以来的股价累涨8.34%,市盈率仅为24倍(按非IFRS股东应占盈利计)。

而美股的科技巨头苹果(AAPL.US),现价193.99美元较其期初价累涨49.85%,市盈率达到32倍;微软(MSFT.US)今年以来的股价累计涨幅达到44.98%,市盈率达到37倍(按现价345.73美元计);Meta(META.US),现价310.62美元较年初时的120.34美元高出158.12%,市盈率高达37倍。

相对于美股同行,腾讯仍存在很大的折让,只取决于国际资金何时对新兴市场恢复信心。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)