分红力度大幅提升,回购规模稳步增加,资本开支有所收紧,季度业绩再创新高……尽管腾讯控股(00700.HK)的业绩不再像以往那样高速奔跑,但是估值大幅回落后的腾讯,其价值属性已经提升到了前所未有的高度。按照“股神”巴菲特的投资理论,腾讯已经进入“击球区”。

腾讯单季度净利润创历史新高

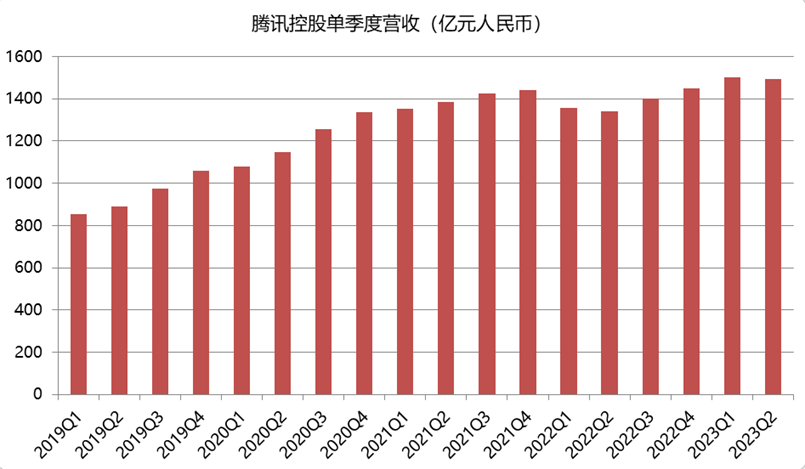

今日盘后,腾讯控股在港交所公告,2023年第二季度腾讯的收入同比增长11%至人民币1492.08亿元,季度营收仅次于今年一季度的1499.86亿元(基本持平),为历史第二高。

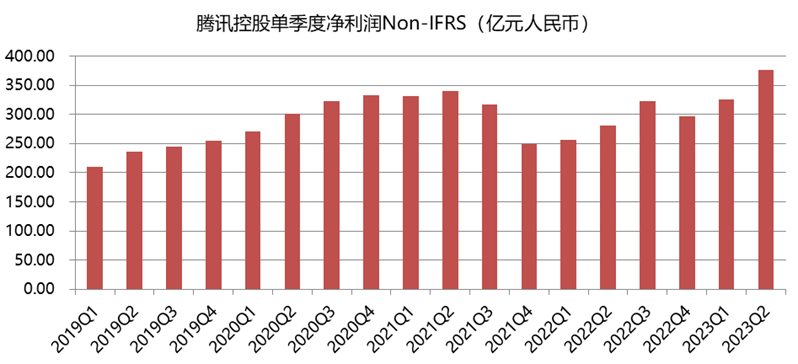

2023年第二季度腾讯的净利润为261.71亿元,同比增长41%;非国际财务报告准则公司权益持有人应占盈利增长33%至375亿元,创历史新高,显示出腾讯强大的业绩韧性。

从单季度业绩表现来看,腾讯已经走出2022年的业绩低谷,并且业绩已经回到了增长的趋势中。

业务方面,尽管第二季度增值服务业务收入环比下降6%,国际市场游戏收入环比下降4%,本土市场游戏收入环比下降9%,社交网络收入下降4%;但是,腾讯的网络广告营收250亿元,同比增长34%;金融科技及企业服务业务第二季的收入同比增长15%至人民币486亿元,占总营收的32%。。

2023年二季度,微信用户参与度健康增长,视频号总用户使用时长同比几乎翻倍,小程序的月活跃账户数超过11亿。截至6月30日,微信及WeChat合并月活账户数13.27亿,同比增长2%。

腾讯表示,集团将继续推动创新,包括通过生成式人工智能,集团正在以腾讯云模型即服务(MaaS)为合作伙伴提供模型库,同时也在打磨自研的专有基础模型。

腾讯进入巴菲特的“击球区”

世界顶级棒球运动员泰德·威廉斯深受巴菲特的称赞,因为泰德把击打区划分为77个小区域,只有当球落在理想区域时才挥棒击打,这就保证了在尽可能少挥棒的前提下多得分。

巴菲特认为,投资跟棒球有相似之处,就是要守住那些球速慢且落点好的“好球”,然后就是将得分“稳稳”地收入囊中。

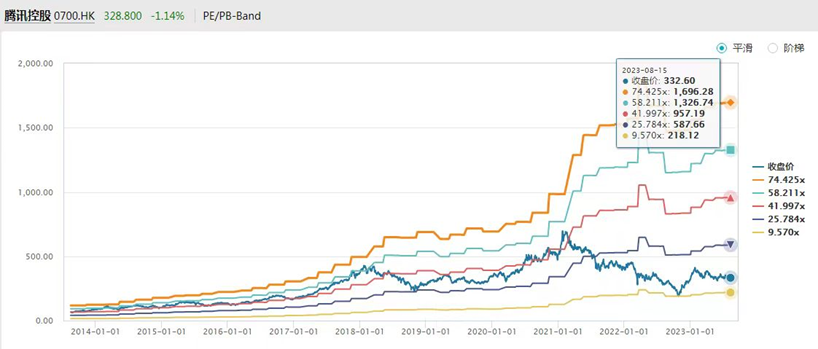

首先,在2021年2月之前,困扰投资者的就是腾讯的高估值问题,而经过2年多的股价回撤之后,腾讯当前的估值已经大幅下降。

结合腾讯PE-BAND来看,腾讯的市盈率在2021年2月之前从未低于25倍,即便在2018年经济环境十分复杂的背景下,也未能有效跌破25倍。但是自2021年下半年以来,腾讯的PE随着股价的大幅回撤而显著回落,并且始终未能重返25倍。

尽管目前腾讯的估值水平高于2022年四季度,但是其现估值依然处于十年来的最低区域,不仅估值已处于近十年的低位水平,而且估值显著低于美股科技巨头。

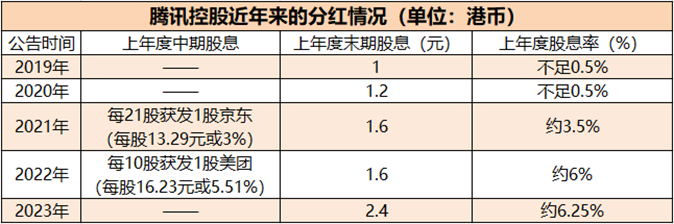

其次,腾讯的分红力度大幅提升,股息率已极具吸引力。

2021年以来,腾讯的分红力度大幅提升,其股息率甚至超过了很多所谓的价值股。

具体来看,如上表所示,2019年和2020年,腾讯公布的末期股息分别为1港元/股和1.2港元/股,对应年股息率不足0.5%。

2021年以来,腾讯的派息力度大幅提升。2021年腾讯宣布上年度中期每21股股份获发1股京东集团A类普通股,此外宣布末期股息为1.6港元/股,以此估算中期股息及末期股息累计值对应的年度股息率约为6%;2022年腾讯宣布上年度中期每10股获发1股美团B類普通股,此外宣布末期股息为1.6港元/股,以此估算中期股息及末期股息累计值对应的年度股息率约为6.25%。

可以看出,2021年和2022年对应的年度股息率已经达到6%左右。2023年中期报告显示,腾讯不派中期息,多少略显遗憾,希望腾讯能够在年末派息中弥补回来。

再次,腾讯的回购规模稳步增加,回购“效应”随股价低迷而上升。

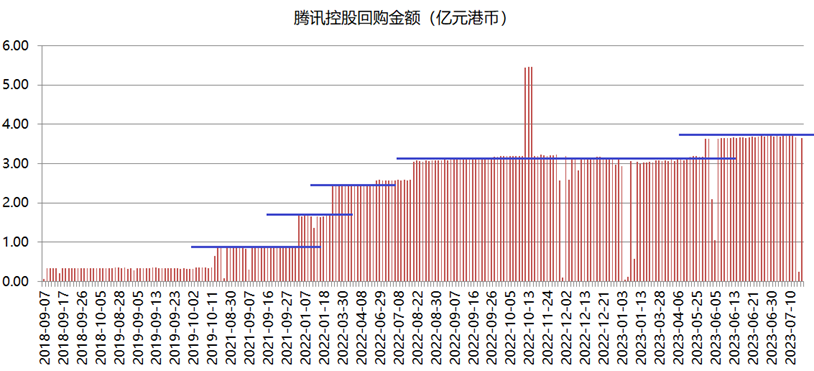

上市以来,腾讯实施过多轮回购,而且自2018年以来每一轮回购的回购金额都会上一个台阶。

如上图所示,2018年9月-2019年10月,腾讯的日均回购金额约为0.35亿元,期间累计回购金额约为18.26亿元,次轮共计55个交易日的回购规模相对其总市值来说微不足道。

2021年8-9月,腾讯的日均回购金额约为0.85亿元,次轮共计27个交易日的累计回购金额约为21.59亿元,回购力度较上一轮显著提升,但是相对其市值的回购力度依然一般。

2022年以来,腾讯的回购规模逐步攀升,日均回购金额依次突破1亿元、2亿元和3亿元整数关口。在此次中期业绩报告发布之前,腾讯的日均回购金额约为3.6亿元。

2023年以来(截至7月14日),腾讯在59个交易日内的回购总金额约为184.65亿元,这一规模约为2022年回购总额的62%,因此2023年腾讯回购规模再创新高的概率很大。

总结

近年来,腾讯已经在削减不必要的投资,精简业务、削减费用等成为财报中醒目标志。2022年末,腾讯CEO马化腾在内部表示,“腾讯要做到聚焦主业,把不适应当下和未来发展阶段的周边业务进行缩减。”

可以看出,腾讯已经从“大手大脚”转向“精打细算”。腾讯“减脂增肌”,这是投资者希望看到的。

从二级市场层面来看,不再“虚胖”的腾讯控股,越来越符合巴菲特的审美了,甚至已进入“击球区”。

长期来看,如果相信国内经济复苏的大趋势,那么与经济息息相关的腾讯,其股价复苏也将是大概率事件,尤其是在估值已处于历史极低水平的当下。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)