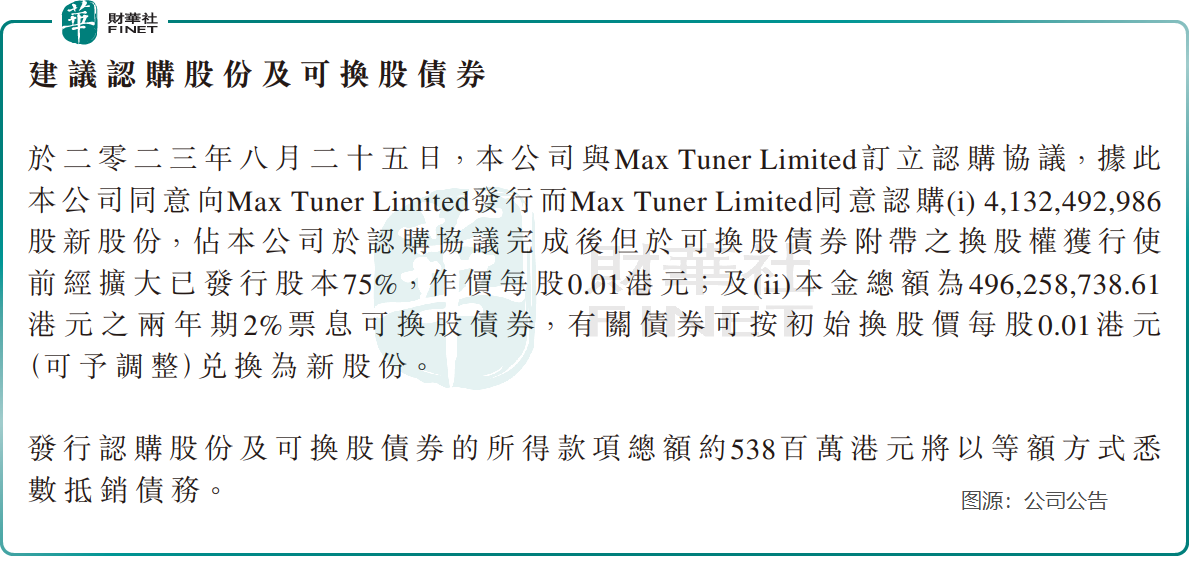

停牌近一年的移动互联(中国)(01439.HK)近日宣布,与Max Tuner Limited订立认购协议,以每股作价0.01港元(较移动互联(中国)的停牌前最后交易价0.024港元折让高达58.33%),向Max Tuner Limited发售41.32亿股新股,相当于其当前已发行股份规模的3倍!

此外,移动互联(中国)还向Max Tuner发行本金4.96亿港元的两年期2%票息可换股债券,初始换股价为每股0.01港元。如果这笔接近5亿港元的可换股债券获悉数行使(即按0.01港元的换股价转换为股份),移动互联(中国)的股份将扩大至551.36亿股,是当前已发行股份数的40倍!

移动互联(中国)这次认购股份可获5.38亿港元,全部用于抵消债务。

Max Tuner Limited的全部已发行股本由赖彩云全资实益拥有。

01 赖彩云何许人也?

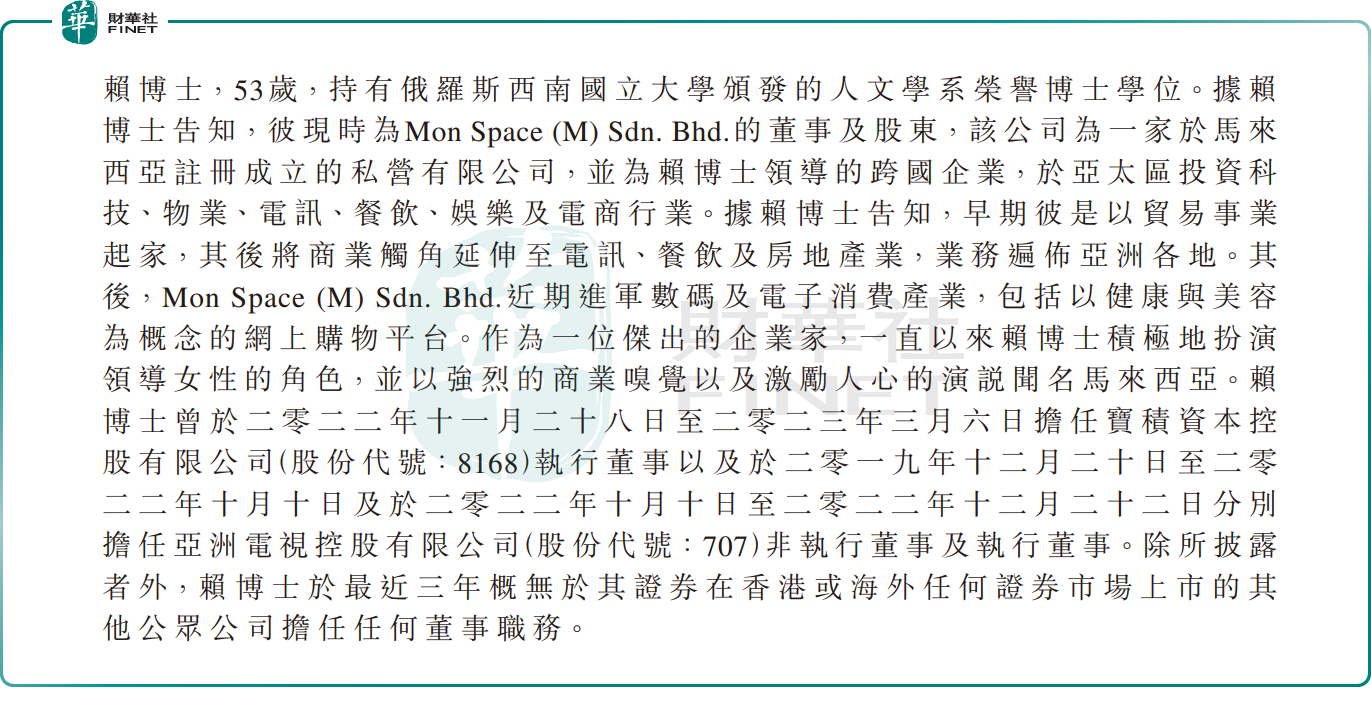

据移动互联(中国)公告,赖彩云在亚太区投资科技、物业、电讯、餐饮、娱乐及电商行业。据其介绍,早期以贸易起家,其后将商业触角延伸至电讯、餐饮及房地产,业务遍布亚洲各地,并于近期进军数码及电子消费产业,包括以健康与美容为概念的网上购物平台,以激励人心的演说闻名马来西亚,但据当地媒体报道,或涉“direct selling-model”。

她于2022年11月28日至2023年3月6日担任宝积资本(08168.HK)的执行董事,并于2019年12月20日至2022年10月10日及2022年10月10日至2022年12月22日分别担任亚洲电视(00707.HK)非执行董事及执行董事。

她于2022年11月28日至2023年3月6日担任宝积资本(08168.HK)的执行董事,并于2019年12月20日至2022年10月10日及2022年10月10日至2022年12月22日分别担任亚洲电视(00707.HK)非执行董事及执行董事。

赖彩云于2019年12月20日时获亚视聘书担任其非执行董事兼联席主席,随后于2022年10月10日起从非执行董事转任为执行董事,可是两个多月后,以需“投放更多时间于其他业务”为由辞任亚视的主席及执行董事职位。

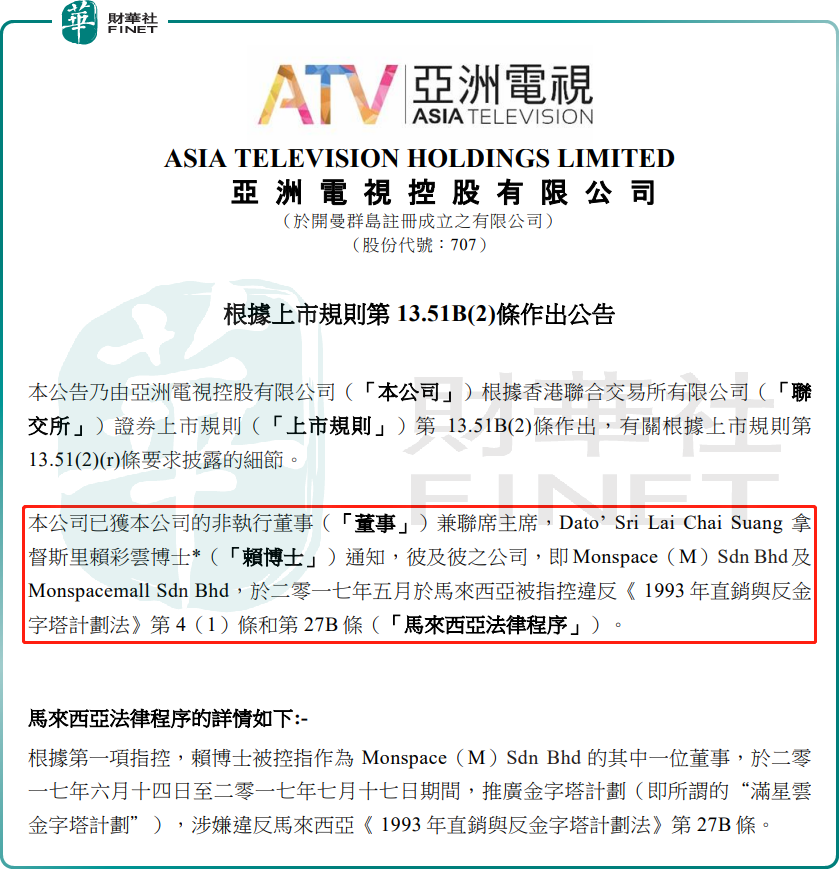

值得注意的是,在担任亚视要职期间,赖彩云多次成为舆论的焦点。例如,2020年2月11日,彼时任亚视非执行董事兼联席主席赖彩云,因“满星云金字塔计划”被指控违反马来西亚法律程序,一时间舆论声四起。

02 交易背后:债务变股份,惊现“点金胜手”

移动互联(中国)主要从事包装业务和手游业务。该公司于2021年录得净亏损1.899亿元人民币,自2017年起连续六个财政年度录得亏损,于2021年12月31日录得净负债3.525亿元人民币,其中流动负债净额为4.742亿元人民币。

其股份自2022年9月1日上午9时起停牌。董事会和管理层不断变换,并多次面临清盘。年报和中报也一延再延,目前只有2021年的财务数据。

移动互联于五月份发布公告指与清盘呈请人达成和解,或与Max Tuner Limited这一债务变股份交易有关,因为Max Tuner从主要债权人,变成最大股东:

2022年12月31日,移动互联(中国)结欠Max Tuner Limited高达5.38亿港元债务(包括本金1.67亿港元及利息3.71亿港元),这些债务如何得来?

这些债务最初源于建行间接全资子公司Chance Talent,包括:

1)移动互联于2015年6月10日与建行间接全资子公司Chance Talent订立的协议,后者认购移动互联本金8000万港元的可赎回固定息率票据(票据I),这笔票据应在2019年5月19日到期,然而到2022年12月31日,票据I仍有本金4000万港元及利息1.01亿港元尚未偿还;

2)Chance Talent又订立认购协议,于2016年4月28日认购本金1.2亿港元的可赎回固定息率票据(票据II),于2017年5月19日到期,然而到2022年末,票据II的全部本金1.2亿港元和利息2.56亿港元均尚未偿还;

3)3000万港元的可赎回固定息率可换股债券(2016年可换股债券),原本应于2017年5月19日到期,但到2022年末,仍有666.67万港元本金及1422.5万港元利息未偿还。

2022年10月,Chance Talent作为卖方,与Advance Day Holdings Limited(作为实益卖方)及黄文轩(独立第三方,作为买方)订立买卖协议,据此黄文轩收购票据I、票据II及2016年可换股债券。

其后黄文轩作为卖方与Max Tuner于2023年5月订立买卖协议,后者接手这批票据和可转债。

未知上述三方的交易价是多少,总之在这份公告发布的时候,票面合共5.38亿港元的债务已在Max Tuner名下,而现在Max Tuner通过入主移动互联(中国),从债主变为大股东。

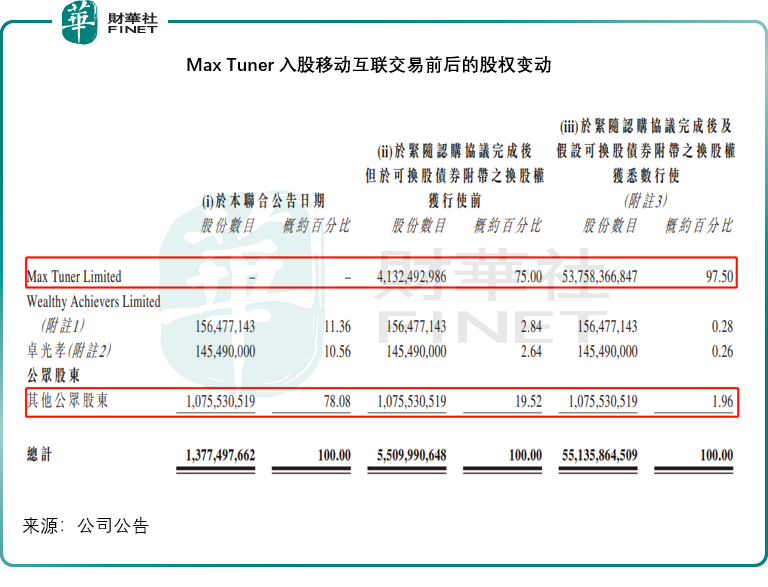

若只认购41.32亿股新股,Max Tuner于移动互联的持股比重将由零到达75%,而如果再悉数行使可换股债券的换股权,持股比重将进一步扩大至97.50%;而公众股东的持股则因为巨大的新股稀释效应,由最初的78.08%,下降至1.96%,见下图。

若赖彩云要约收购整家公司,也已与Fuchsia Capital订立融资协议,后者为其提供本金为14百万港元的贷款融资(年期为2023年7月4日至11月31日)。该公司主要从事金融投资及提供顾问服务,由曾俊豪(又名子辰)全资及实益拥有,在公告中,移动互联表示Fuchsia Capital是通过浤博资本被引荐给要约人(即赖彩云旗下的Max Tuner Limited)。

曾俊豪(亦名子辰)被誉为“点金胜手”,皆因其投资屡屡收益可观,近日联同旗下Emperor Capital SPC私募基金获邀到中东论坛上作嘉宾,传闻或为其30亿美元基金进行募资路演,但未有官方证明能够证实其已成功募集到中东资金。他目前是万马控股(06928.HK)、恒富控股(00643.HK)、富汇国际(01034.HK)、Alpha Technology(ATGL.US)的执行董事,这些公司均属于鼎益丰,而在今年2月19日,深圳市地方金融监督管理局发布了《关于鼎益丰相关业务的风险提示》。

言归正传,移动互联这份交易公告中提到,要约人(即Max Tuner)或有意维持移动互联的上市地位。

总括而言,这次的交易,纯粹为大债权人变为股权人的交易,对公众股东的影响是显著摊薄公众股东权益,而这位债权人及以后的最大股东能否为移动互联带来不一样的未来,拭目以待。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)