2021年末在港交所主板挂牌上市的商汤-W(00020.HK)刚好迎来了生成式AI投资热浪,但其股价自上市以来持续下滑,完美演示了高开低走的起伏,到现在,其市值仅500多亿港元。

财华社认为,商汤(80020.HK)股价持续表现疲弱,主要原因包括:1)上市时估值定价过高;2)大股东持续减持;3)盈利可见性低,现金流未见明显改善。

2023年上半年业绩表现

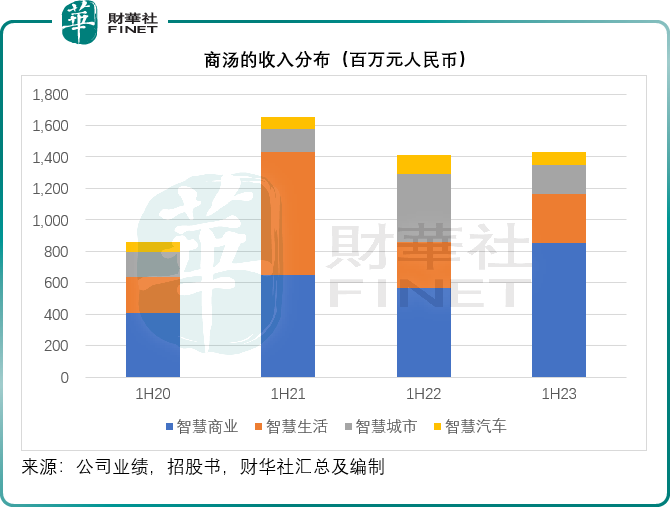

2023年上半年,商汤的收入按年仅微增1.26%,至14.33亿元(单位人民币,下同),其中生成式AI相关收入同比大增670.4%,对其业务的贡献从2022年的10.4%大幅扩大至20.3%,企业级AI市场打开了更多商业应用场景,智慧商业板块半年收入同比大增50.2%,至8.54亿元,同时积极拥抱AIGC变更的智慧生活板块亦按年增长6.7%,至3.12亿元。

但是,智能汽车板块中,前装产品(智能车舱及ADAS高级辅助驾驶系统)的收入大幅增加,甚至一名汽车OEM大客户也将合作重心转向前装产品,而致研发服务收入显著下降,智能汽车收入于2023年上半年按年下滑30.5%,至83.9百万元。

此外,2023年上半年,商汤的智慧城市收入按年下滑57.7%,至1.838亿元,是拖累其整体收入增长表现的主要原因。商汤表示,期内将战略重点转向信贷状况稳健的头部客户,而导致该板块收入下降。

财华社留意到,商汤2023年6月末的第三方应收款项为77.11亿元,较期初减少38百万元,但是减值拨备却增加了3.41亿元,达到29.19亿元,减值拨备率由期初时的33.07%大幅扩大至37.78%,这个数据十分惊人。

此外,其应收款的账龄也出现恶化,其中账龄2-3年的金额由期初的11.8亿元扩大至20.22亿元,商汤表示账龄相对较长的未偿还应收款现金收回情况仍然面临挑战,原因是部分客户(尤其智慧城市的客户)面临暂时的预算限制及不明确的宏观经济环境,这应是其收缩智慧城市业务的原因。

在过去,智慧城市占了商汤很大比重的收入,而随着其缩减这一主要收入来源的业务规模,收入下降也就在预期之中了。

2023年上半年,硬件成本及分包服务费和AIDC(辅助数据中心)运营成本分别按年大增54.07%和75.00%,毛利率由上年同期的65.99%下降至45.26%。尽管这家科技公司于期内控制研发开支,但研发支出的规模仍远超收入,达到17.83亿元,是其收入的1.24倍,显然,其研发投入带来规模效益仍有颇长的路要走。

2023年的经调整LBITDA(扣除利息、税项、折旧及摊销前亏损)为20.26亿元,较上年同期的23.23亿元亏损有些微改善;期内的经调整亏损为23.93亿元,较上年同期的25.64亿元亏损也有轻微改善。在支出远超收入的情况下,商汤的扭亏之路十分漫长。

AIGC或将占主导

2023年上半年,该公司加快推进“日日新”大模型体系下大预言模型即文生图模型的研发,积极拓展AIGC业务的发展,并于今年6月联合多家国内科研机构发布了预训练大预言模型InternLM,并在“日日新”大模型基础上发布了AIGC产品族,包括“商量SenseChat”(具备语言理解、生成能力)、“秒画SenseMirage(AI图片创作平台)”、“如影SenseAvatar”(提供数字人物生成服务)、“琼宇SenseSpace”(基于NeRF的真实世界三维重建大模型)、“格物SenseThings”(3D内容生成平台)以及“明眸SenseAnnotation”(数据标注平台)。

该公司还对其智能计算基础设施——SenseCore AI大装置进行升级,包括提升上线GPU数量,提高算例规模等,为日益增长大模型训练及推理需求提供可靠、先进的研发环境和算力供应。

同时,商汤也将AIGC业务渗透到其现有的智慧商业、智慧生活、智能汽车和智慧城市业务板块,以拓展更多的商业应用场景,将其研发能力变现。如前文所述,在智慧商业和智慧生活板块,都见到AIGC业务激励下的收入增长。

在智能驾驶领域,以前装增长替代研发合作收入增长或在短期内仍有阵痛,但随着这种收入模式的稳定,以及智能汽车业务的增长,其技术优势或可带来更为长远的发展前景。

管理层在业绩发布会上提到,当前AIGC的收入占比已达20%以上,在可预见的将来或有望翻一番,达到30%甚至40%以上,同时也提到,当前其相关业务的毛利率或稍微好于整体平均水平,但是具体利润表现取决于产品本身是否拥有更高的收益和规模效益,或暗示AIGC的收入占比提升,不一定意味着利润表现的提升。

总结

总括而言,商汤的这份2023年上半年业绩实在说不上好,但是可以看到,增长更可持续、可预见性或更高的变现模式正在显现——AIGC系列产品,替代现金流久期较长和不确定性较大的智慧城市板块,这应可为其未来发展奠定基础。

现在商汤最大的问题是研发不断投入,而收入规模却并未跟上,尚未形成有效的规模效益。2023年上半年,其经营活动净现金流出达到18.05亿元。自2018年以来,商汤的经营活动持续产生数以十亿计的净现金流出和巨额的资本投入——尤其在研发方面,并主要依靠融资来为这些活动供血。

截至2023年6月30日止,商汤于2021年上市时筹措的资金59.58亿港元,只剩下3.93亿港元尚未动用。不过从其财务状况来看,2023年6月末的现金及可动用存款仍达到118.42亿元,远高于附息债务37.93亿元,应可为其研发和投资及日常开支撑一段时间。

但投资者更想看到的是,商汤不断投入的研发支出,不是一个无底洞,而是能产生收入的,当前其研发支出仍远高于收入,要改善当前的亏损状态,商汤在变现方面仍需多加努力,最起码要覆盖当期的研发开支,不然就陷入了学术型公司的魔障,这正是资本绕道而行的原因。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)