9月20日,处于风口浪尖的金帝股份(603270.SH)继续涨停10%,目前已录得三连板,公司自上市之初以来,股价一度连续下挫,几近腰斩,随后又连续大涨,不到一个月的时间,走势宛如“过山车”。

此前,公司被质疑融券做空的合理性,是否变相减持套现,有无利益输送等等,不少知名大V都纷纷加入这场论战,这家市值还不到百亿的公司,始终处于舆论的漩涡之中。

刚上市就套现?

事情的源头是,金帝股份高管与核心员工参与IPO战略配售设立的两份资产管理计划,合计获配470.09万股,获配金额为1.02亿元,限售期为12个月。

9月1日,金帝股份正式登陆A股,而当天的融资融券数据显示,公司融券余量为458.32万股,和上述资产管理计划“不谋而合”,当日卖出金额达到2.21亿元。

由于沉重的卖压,公司股价开始跌跌不休。资料显示,金帝股份发行价格为21.77元/股,上市首日最高冲至61元/股,而在9月15日,该公司股价一度跌至32.82元/股,几乎高位腰斩。

市场难免猜测,正是因为公司高管借出股票,很多机构才得以融券砸盘,甚至不少股民质疑此番操作是公司实控人、高管员工等集体做空自家股票,借此实现高位套现,吃相难看,散户成为赤裸裸的“接盘侠”。

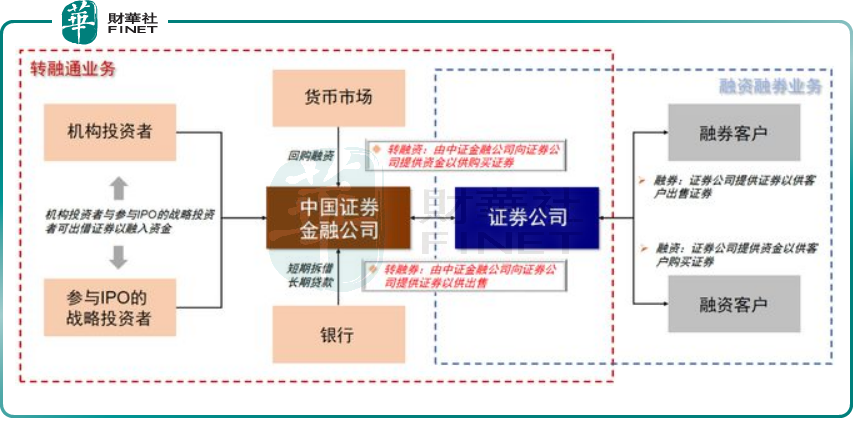

证监会显然关注到了舆论的发酵,经过一番核查,金帝股份的资管计划确实通过转融通业务将股票出借给证券金融公司,再由证券金融公司转融券给13家证券公司,124名投资者(涵盖35名个人投资者、89家私募基金)从13家证券公司融券卖出。股价大跌背后的元凶终于水落石出。

早在2019年科创板开板时,为扩大融券券源,监管层规定战略投资者配售获得的股票可参与证券出借,以改善新股上市初期流动性,抑制价格过度波动。随着全面注册制落地实施,该规则扩展到主板。

由此可见,金帝股份行为并不违反相关法律法规,证监会亦表示,“未发现相关主体绕道减持、合谋进行利益输送等问题。”

公司成为“众矢之的”

然而这并未平息外界的质疑声。

业内人士吐槽道,作为战略投资者,公司的资管计划本来有12个月的限售期,但是通过转融通,所谓的“限售股”名存实亡。高管与核心员工集体抛售自家股票,说明上市公司都不看好自己的企业,上市首日便想着落袋为安,这是赤裸裸的“圈钱”,于实体经济无益。

此外,根据《沪深证券交易所转融通证券出借交易实施办法》,融券出借人仅限于机构投资者,个人投资者暂不可以成为出借人。这是否违背公平,背后有无利益输送,都存在不小的争议。

有股民表示,散户处于天然的劣势地位,被套之后赔钱效应扩大,产生抵触心理,未来打新的积极性大概率受挫,融券做空成为收割散户的绞肉机,活跃资本市场的举措沦为笑谈。

知名人士刘姝威就发朋友圈怒怼金帝股份,“把股市当提款机,公开抢钱!”“如果这种行为,官方认为合理合法,那么中国股市还有存在的必要吗?”

刘姝威是中央财经大学中国企业研究中心主任,其曾经发文揭露蓝田股份财务造假,将后者推下神坛。2015年正值乐视网巅峰之际,刘姝威却敢于发文质疑公司的盈利能力,被誉为A股的脊梁。

质地平平,IPO却超额募资

公开资料显示,金帝股份主营业务为精密机械零部件的研发、生产和销售,产品包括轴承保持架和汽车精密零部件两大类。

招股书显示,金帝股份2020年、2021年、2022年营收分别为6.32亿元、9.14亿元、10.97亿元,同期归母净利润分别为1.10亿元、1.15亿元、1.26亿元,公司盈利增速显然赶不上营收增速。

此外,公司本次上市的募资总额为11.93亿元。原计划募资8.59亿元,这意味着超募了约3亿元。过去三年公司一共才挣3个多亿,一次IPO募资就拿到了过去很多年都赚不到的钱,可谓“躺赢”。

公司2023年上半年营收为5.74亿元,同比小幅增长5.36%,归母净利润为0.90亿元,同比小幅增长17.29%,总体来看基本面平平。

值得关注的是,金帝股份的主营业务中的风电轴承,属于新能源零部件,过去两年该业务毛利率在60%左右,但行业龙头新强联(300850.SZ)的毛利率仅有30%附近。在一个充分竞争的市场,盈利能力差异如此明显,不免令人疑惑。

制度创新与保护散户,如何平衡?

“融券”一词在市场人气低迷的当下,成为过街老鼠人人喊打,投资者避之唯恐不及。

大股东融券给机构,机构选择卖出,到期后还要买回来的。过程中的风险是显而易见的,如果公司股价大涨,机构很可能被迫高价买回,承担损失。但是,多数新股上市后股价会下挫,所以机构融券卖空的策略大概率能够盈利。

这背后的关键问题是,为什么新股上市后,总是容易迎来一段下跌趋势?这背后是否存在定价过高的问题?

A股的交易机制不够成熟向来为人诟病,缺乏有效的做空机制和衍生品工具的匮乏一直是改革的方向。过往游资疯狂做多次新股,导致散户追涨杀跌,亏钱效应明显。

融券机制的推出,本质也是为了平抑波动,让市场回归理性,然而却成为机构继续绞杀散户的工具。此前,部分量化基金和程序化交易的机构,拉高股价,反手融券做空,实质上做的是“T+0”的交易规则,这对于散户来说,显然也是不公平的,一时间,量化成为舆论指责的对象。

根本的原因在于,A股的投资者相对稚嫩,每一次市场的进化,往往就意味着一波散户被效率更高的镰刀“收割”。在鼓励创新和保护散户之间,如何寻找平衡,A股恐怕还有很长一段路要走。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)