全球股票市场最近跌跌不休,道琼斯工业平均指数近20日累计下跌2.72%,纳斯达克指数也抹去今年上半年的涨幅,近20个交易日累跌4.68%。亚洲市场表现更加惨淡,恒生科技指数近20日累跌6.88%。

二级市场尚且如此,一级市场表现如何?Arm(ARM.US)以高估值上市以及亚马逊(AMZN.US)40亿美元入股AIGC公司Anthropic是不是一个好兆头?

全球风投明显收缩

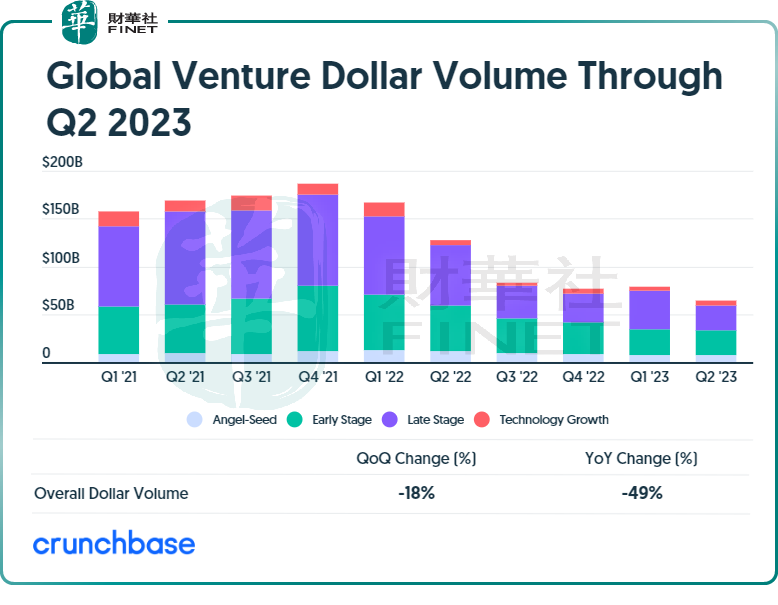

研究机构Crunchbase的数据显示,2023年第2季全球风险投资融资额按季下降18%,按年下滑49%,至650亿美元。2023年上半年,全球融资额也较上年同期下滑了51%,至1440亿美元。

其中,后期融资(C轮、D轮、E轮及之后的融资轮)的跌势严重,2023年第2季的后期融资额为310亿美元,按年下滑40%,是2018年以来的最低,主要包括企业融资轮与私募股权投资与风险投资公司的融资。要知道,在二级市场和一级市场均十分畅旺的2021年,每个季度的后期融资规模均超1000亿美元,如今的规模确实明显收缩。

早期融资(A轮和B轮)规模缩水更为严重,2023年第2季的融资额按年下滑45%,至仅270亿美元,是2021年以来的最低,期内只有大约1200家公司进行了A轮或B轮融资,而去年同期有超过2,100家。

尽管全球风投融资活动显著收缩,但在AI领域的投资却十分活跃。

今年以来有接近两成(18%)的融资额来自AI领域,包括微软(MSFT.US)年初投资100亿美元于OpenAI。

2023年上半年,全球AI融资额或达到250亿美元,不过仍低于去年同期的290亿美元,只是降幅为13.79%,要低于整体融资规模。

财华社留意到,规模比较大的AI融资项目包括:机器学习初创公司Inflection AI从微软、英伟达和比尔·盖茨等手上融资13亿美元。此外,云服务商CoreWeave今年4月和5月或合共融资4.2亿美元,后又于8月宣布获23亿美元的债权融资,参投的包括英伟达和黑石等。

此外,AIGC科创企业Cohere今年上半年也获英伟达(NVDA.US)、甲骨文(ORCL.US)等投2.7亿美元。还有无代码开发平台builder.ai和AI视频初创公司Runway等,均获得过亿美元的融资。

下半年,与AI相关投资依旧保持着一定的热度。8月30日,以色列AI初创公司AI21 Labs锁定了1.55亿美元的C轮融资,投资者包括谷歌(GOOG.US)和英伟达。生成式AI芯片设计公司D-Matrix于2023年9月6日完成由新加坡淡马锡牵头的1.1亿美元B轮融资。AI研究所Imbue于9月7日也锁定了2亿美元的B轮融资,投资者包括英伟达。

风投缩水的原因是什么?

从以上的数据可以看出,当前的风投融资环境不是那么乐观,财华社认为根本原因在于美联储在加息问题上趋鹰立场。

美联储的态度很坚决——不惜一切代价遏制通胀,而目前美国的通胀率依然较其长远通胀目标2%高出一倍,也因此美联储的加息周期可能比预期长。

利率长期处于高位,将增加全球资金的成本,降低企业和个人投资及消费意愿。

另外还有一个外在因素对欧美下半年通胀带来挑战——油价。占了全球供应量三成以上的OPEC+减产持续,大有将油价推高至100美元以上之势。

见下图,今年下半年以来,WTI原油期货价已持续攀升至90美元以上,距离三位数仅咫尺之遥。

下半年的寒冷天气,或将驱使欧美对能源需求急增,很大可能进一步推高油价。

能源和食品价格是波动最大的物价指数考虑因子,因此在计量核心通胀率的时候会被剔除,而美联储的利率会根据核心通胀率来决定。

不过需要注意的是,当今全球经济各个产业都是互相影响,供应链更是环环相扣。而需求急增推高油价,油价上涨会令出行成本增加,物流成本上升最终会体现在商品的整体成本上,最终的结果是物价上涨,从而影响到美联储的利率决策。

由此可见,油价高企对欧美央行加息的影响力是存在的,可以预见利率高企在一段时间内仍将维持。

高昂的资金使用成本,使得持有资金的企业对于拟投项目的回报要求更高、更挑剔。

风险投资者的投资行为趋向

财华社总结所得,目前全球风险投资的主要资方来自三个方面:1)现金充裕而且亟需战略投资来夯实和提升业务的科技巨头,包括微软、谷歌、英伟达等;2)专门投资科创项目以获取超越平均水平回报的风投基金,例如刚刚减持ARM套现的软银和另类投资巨头黑石,以及主权财富基金,例如中东投资基金和新加坡主权投资基金等;3)对科技甚有心得,而且已有成功创业案例的世界级富豪,例如贝佐斯、比尔·盖茨等。其中科技巨头是投资的主力。

可以说,这些投资者很清楚自己要的是什么:与自身的协同效应,战略合作价值是科技巨头进行投资的主要动机;对于个人和专业投资机构而言,风险回报——收益是否高得足以让其涉险是关键。

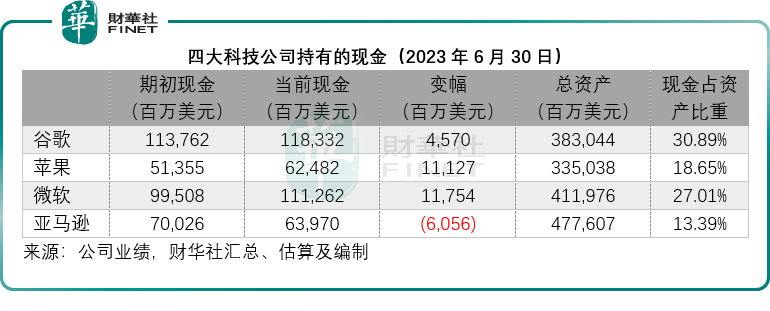

截至2023年6月30日,全球市值最高的四大科技公司,包括苹果、微软、谷歌、亚马逊,合共持有现金及可变现证券3560.46亿美元,较2022年末增加213.95亿美元,相当于美国政府一个半月的收入,这还不计它们的长期投资,当真富可敌国。

今年以来的货币基金投资规模也持续扩大,目前已达5.6万亿美元,这反映出投资者宁愿持币等待投资机会,意味着当前有利的投资机会并不多,未足以产生高于资金占用成本的收益。

反过来,风投融资活动收缩对初创企业带来了负面影响,尤其是那些在2021年利率为零甚至负利率的环境下筹得巨额资金的公司,当时筹得的巨额资金令这些初创企业大肆扩张的野心膨胀,也令它们的成本急剧上升,来到利率攀升的2022年以及2023年,资金消耗得差不多了,它们的财务状况变得捉襟见肘,不得不幅削减成本来过冬,因为在当前的高息环境下,它们更难筹得资金。

因此,风投资金的取向逐渐从概念转移到股市投资者更关心的问题:盈利能力与现金流,毕竟风投能否全身而退,主要还是取决于这些被投公司能否以较高的估值上市,也更考验它们项目的可行性以及其生存能力。

这是一个优胜劣汰的过程,正如Crunchbase所预测的,到2023年下半年和2024年,初创企业或迎倒闭潮。

目前风投热门赛道有哪些?

就Crunchbase的数据来看,今年以来风投最热爱的赛道是人工智能(AI),与清洁能源和自动驾驶有关的题材,以及不过时的生物科技公司。

2023年9月比较大型的风投融资案例中,近日亚马逊40亿美元投AIGC公司Anthropic登顶。

此外,AI融资超1亿美元的案例也不少:AI数据分析公司Databricks获5亿美元融资,投资者包括英伟达。Mapbox地图初创公司,利用AI技术为自动驾驶提供协助,在9月份获得软银牵头的2.8亿美元融资。半导体公司Enfabrica获得1.25亿美元融资,英伟达又出现在投资者名单中。运营知识管理平台的人工智能公司Pryon获1亿美元融资,协助企业利用大预言模型生成内容的人工智能公司Writer获1亿美元融资。

其次是自动驾驶公司Stack AV获10亿美元融资,牵头的是软银;电池公司Ascend Elements获4.6亿美元融资,牵头的是贝莱德、淡马锡以及卡塔尔投资局等;充电电池生产商Lyten也获得2亿美元融资。

生物科技公司Nimbus Therapeutics则获得2.1亿美元的投资;生物科技公司Generate Biomedicines则获得2.73亿美元融资,投资者也包括英伟达旗下的风投公司。

金融科技也有资金青睐,保险公司Openly获1亿美元融资。

中国风投趋势如何?

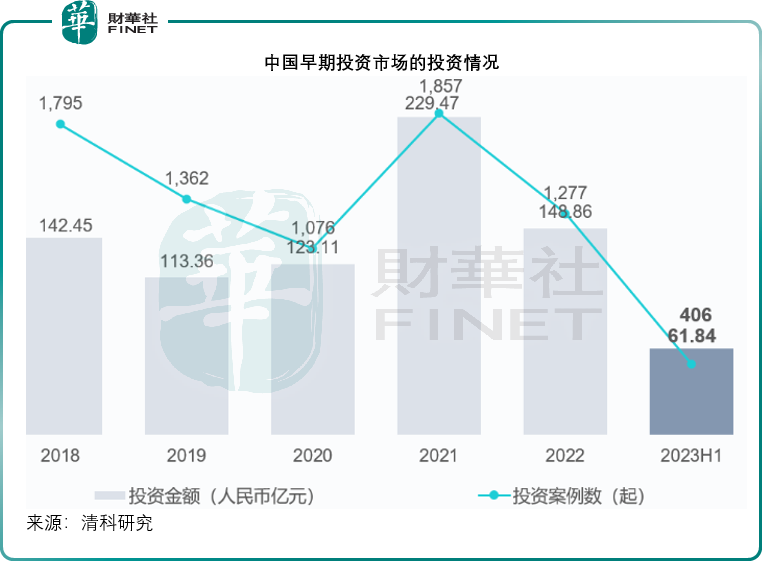

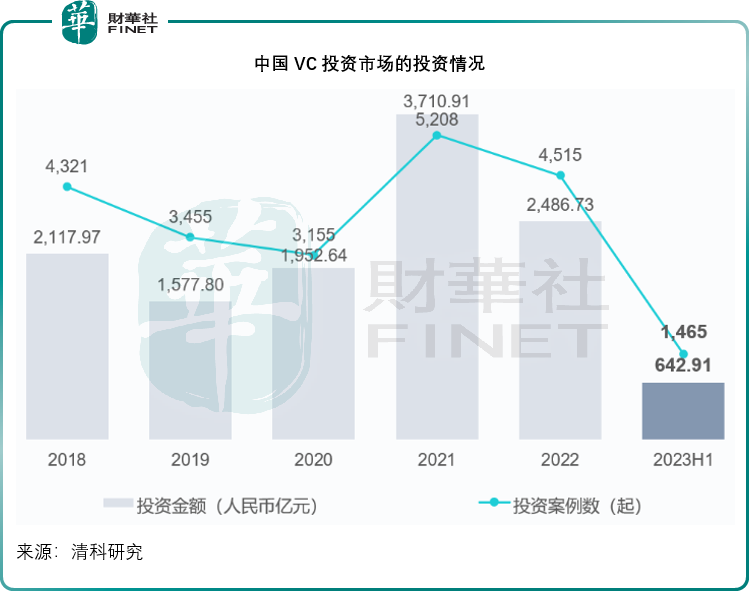

清科研究中心的数据显示,2023年上半年中国早期投资、风险投资(VC)的投资案例数和金额均有较大降幅,财华社猜测,美元利率高企或是一个原因。

初创企业因为处于企业发展早期,创始人为便于管理和运营,较多采用同股不同权的结构,以能获得融资又不会失去对初创企业的控股权,因此注册地一般在境外,融资以美元为主。美元利率高企,汇率波动,使得资金更小心谨慎,正如前文所述,全球风投收缩,国内主要依靠美元基金融资的初创企业也不例外。

清科研究中心的数据显示,2023年上半年中国早期投资案例数同比下降40.2%,至406起,投资总金额也按年下降26.1%,至61.84亿元人民币。

国内风险投资市场上半年的投资案例数按年下降40.2%,至1,465起;投资金额按年下降51.4%,至642.91亿元人民币,见下图。

从产业结构来看,中国上半年的投资逐渐向科技创新企业倾斜,清科研究中心的数据显示,从整体渗透率来看,VC/PE机构对专精特新“小巨人”的累计支持率超过30%,投资活跃度较高的行业有高端制造、新材料、电子信息产业和医疗健康等,而“专精特新”中小企业的VC/PE渗透率只有13%,具有较大的扩展空间。

上半年规模最大的投资案例(包括风投和较成熟的股权投资PE)是华虹半导体的40.2亿美元战投,来自国家集成电路产业基金II。从下图可见,半导体与新能源汽车(包括北汽蓝谷和极氪智能)颇受重视,由此可见政策对于投资指向的重要性。

总结

总括而言,美联储加息周期不仅影响到全球股市、债市和商品市场的表现,也对初创投资和风险投资活动带来不利影响,在投资者更挑剔地选择项目时,那些发展前景较佳的项目更能受到注目,这包括能为大型科技企业带来协同效应与发展机会的AI创企,新能源企业以及生物科技企业,其中AI依然是主角,但是投资规模有所收缩,热潮似有降温迹象。

中短期而言,美联储的加息周期仍未结束,初创投资的压力或会持续一段时间。

中国的初创和风险投资多少受到美元周期的影响,不过整体可控。目前中国的大额投资更趋向于比较被动的产业,例如半导体,以及拥有完整产业链,能有效发挥优势的产业,例如新能源汽车,相信在国家的有效引导下,我们的初创和风投活动更有针对性,也更具韧性。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)