伴随着市场的持续萎靡,近期A股市场也被曝出了不少“幺蛾子”,前有我乐家居(603326.SH)等公司的股东违规减持,后有金帝股份(603270.SH)上市首日被自己人做空。

而近日又有消息称,有之前的上市公司在“卖身”后,原班人马带着老业务再次赴A股上市,一些投资者质疑他们是想要再割一次“韭菜”。

“卖身”后再赴A股:华耀光电撤回申请,中介被罚

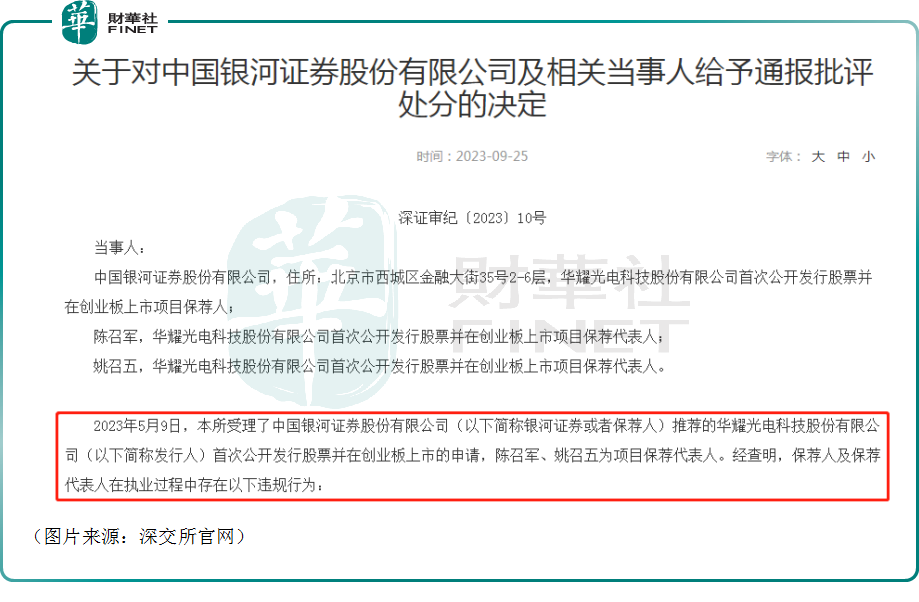

9月25日,深交所通报批评了保荐机构银河证券,保荐代表陈召军、姚召五。

为何?

其实上述保荐机构和保荐代表之所以被点名批评,事涉华耀光电IPO项目。

2023年5月9日,深交所受理了银河证券推荐的华耀光电于创业板IPO上市的申请,陈召军、姚召五为项目保荐代表人。

6月30日,华耀光电撤回申请文件,IPO流程终止。

然而,在此期间,深交所查明,华耀光电的实际控制人荀建华在担任亿晶光电(600537.SH)实控人期间整出了很多违法违规操作,多次受到重大监管处罚,身上还背着未决诉讼等情况。

基于此,深交所认为,银河证券、陈召军、姚召五作为发行人的保荐人和保荐代表人,未按照执业规范的要求全面核查发行人实际控制人、董事、总经理作为一方当事人涉及的诉讼情况,未能督促发行人充分披露对投资者作出投资决策具有重要影响的信息,未及时核查关于发行人的重大负面报道并主动向交易所报告,故而给予相应处罚。

从上述信息不难发现,银河证券、陈召军、姚召五作为保荐机构、保荐代表相当不负责任,荀建华在担任亿晶光电实控人期间偷偷减持、隐瞒转让控股权等“黑料”在网上是铺天盖地,这些身负重任的中介机构甚至连百度一下都懒得去做。

当然了,也不排除这些中介机构知道这些“黑料”却选择睁一只眼闭一只眼,企图蒙混过关,让华耀光电上市。如果是这种情况,那中介机构的行为就更加恶劣。

与此同时,华耀光电事件也揭露了另一个现象。

就是有一些原本的上市公司在“卖身”后,会再开个“小号”,做着同样的业务,试图用“小号”再上A股。

据了解,2003年,荀建华斥资3000万成立亿晶光电,并在2011年通过借壳上市成功,成功解锁“A股光伏第一股”的名号。

为了上市,荀建华签下了高达13.62亿元的对赌协议,但最终未能完成业绩对赌,背上巨债。

面对困境,荀建华选择了变卖股份。2017年1月,荀建华将其持有的2.35亿股亿晶光电股份作价30亿元(占总股本的20%)卖给勤诚达投资。这也导致上市公司大股东、实控人发生改变。

但在披露公告中,荀建华称,仅将持有的7.59%股份转让给勤诚达投资,并表示,此次权益变动未导致公司控股股东及实际控制人发生变化。

这已经是明目张胆说瞎话了,涉及违法违规,并受到监管处罚,还被投资者起诉。

“卖身”后,荀建华开始另起炉灶,一边减持亿晶光电,一边悄咪咪谋划华耀光电IPO。

需要指出的是,华耀光电的业务领域与亿晶光电相似,都主打光伏相关业务,董监高也基本是原班人马。

可以想象,以荀建华等人的操守,一旦华耀光电上市,不知道又会整出多少“骚操作”,又会有多少投资者惨被“收割”?

“卖身”14载后重回A股“怀抱”,浙江国祥“感天动地”

值得注意的是,荀建华“换皮”华耀光电IPO失败,但还有一家公司在“卖身”14载后兜兜转转又重回“大A”怀抱,这是一种什么样的精神?

这份百折不挠的执着简直“感天动地”。

这家再度回A的公司就是浙江国祥股份有限公司(以下简称“浙江国祥”)。

2023年6月19日,浙江国祥IPO项目顺利通过上海证券交易所主板上市委员会审核。

而浙江国祥(603361.SH)这家公司设立的初衷是承接原上市公司重大资产重组置出的中央空调业务相关资产。

上述原上市公司叫浙江国祥制冷工业股份有限公司(以下简称“国祥股份”),曾在连续亏损之下,于2007年被上交所实施退市风险警示,变成了*ST国祥。

2009年,国祥股份开始筹划重大资产重组,当时的控股股东、实控人陈天麟就选择“卖壳”给华夏幸福(600340.SH)。

由此可知,即将成为上市公司的浙江国祥和彼时的上市公司国祥股份的核心资产其实是同一个东西,也就是中央空调业务相关资产。

这也就是说,中央空调业务相关资产曾经连续亏损导致了上市公司国祥股份不得不“卖身”,而如今这份资产换了个“皮”,又重新回到了A股上市。

当然了,浙江国祥也不是百分百“原装”,毕竟这家公司的实控人不是陈天麟,而是陈根伟、徐士方夫妇,其中陈根伟是原上市公司国祥股份的总经理助理,这么一看貌似还是一个励志故事。

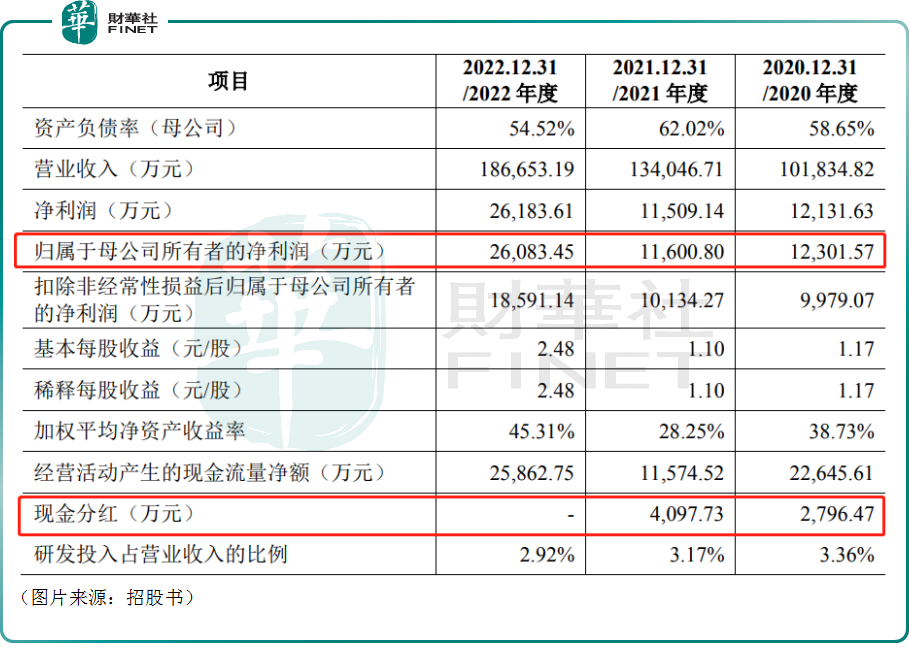

从业绩上来看,2020年-2022年期间,浙江国祥的归母净利润分别为1.23亿元、1.16亿元、2.61亿元。

由此可见,陈根伟接手后,这份资产有起色,但是近年的业绩规模其实比较小,也难言说很出色。

另外,2020年至2021年期间,浙江国祥分别曾进行了现金分红2796.47万元和4097.73万元,这些钱大部分都落入了实控人的口袋。

招股书还披露,2020年-2022年期间,浙江国祥公允价值变动收益金额分别为 183.61 万元、896.86 万元和 1072.01 万元,主要系公司购买的大额可转让存单和理财产品公允价值变动所产生的收益。

综合来看,浙江国祥在上市之前连续分红,又买理财挣钱,完全不缺钱,那么为什么要上市呢?

结语

说到底,这些实控人极力推动公司上市无非是因为有利可图,上市可以挣大钱才是最实质性的动力。

其实,对于投资者来说,也不是说“卖身”后,原来的实控人、原来的业务就一定要从此和资本市场“绝缘”,这本身并不科学,也不合理。

只不过,眼看着有些公司明显在糊弄事儿,急着上市多半是抱着“割韭菜”的想法而来,这也难怪会引起投资者的质疑,长此以往A股能发展得好吗?

说到底,A股市场要想长久、健康地发展下去,还是需要完善自己的制度,不要留下给别有用心者钻空子的机会,同时中介结构也得尽到自己的责任,守好大门,而不是玩忽职守或和IPO公司沆瀣一气。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)