自7月19日开始,3D MEDICINES(01244.HK)开始了“跳水式”暴跌,至10月3日其股价已经下挫了95.72%,直接给一些投资者跌懵了。

而在10月3日之后,该股似乎“见底”了,自10月4日开始“吹响了”反弹的号角,并在短短几个交易日内就实现了翻倍上涨。

股价“脚踝斩”后翻倍反弹的背后到底有什么样的故事?

股价暴跌的原因:高位配股、解禁来袭?

3D Medicines(以下简称“思路迪医药”)是一家进入商业化阶段的专注肿瘤治疗领域的医药公司,公司产品线包括12款具有临床价值且差异化或全球领先的创新候选药物,其中8款已进入临床开发或商业化阶段,包括皮下注射PD-L1单域抗体新药恩维达®(恩沃利单抗)已获国家药品监督管理局附条件批准在中国上市。

思路迪医药的暴跌可能与这两方面利空因素影响有关。

一方面,高位折价配售。

7月14日盘前,思路迪医药发布公告称,公司同意委任配售代理,而配售代理已同意作为公司代理,尽最大努力促使不少于六名承配人(专业、机构或其他投资者),以每股配售股份108港元,认购合计215万股配售股份。其中,配售价较7月13日收市价折让约12.90%,但较上市发行价高出332.35%。

高位配售公告发出5天后,即7月19日,思路迪医药股价迎来暴跌。7月19日及20日两个交易日,股价累计跌幅达50%,直接腰斩。

股价暴跌,直接让市场炸开了锅,引发不少投资者质疑。其中,最大的质疑声莫过于此次配售。

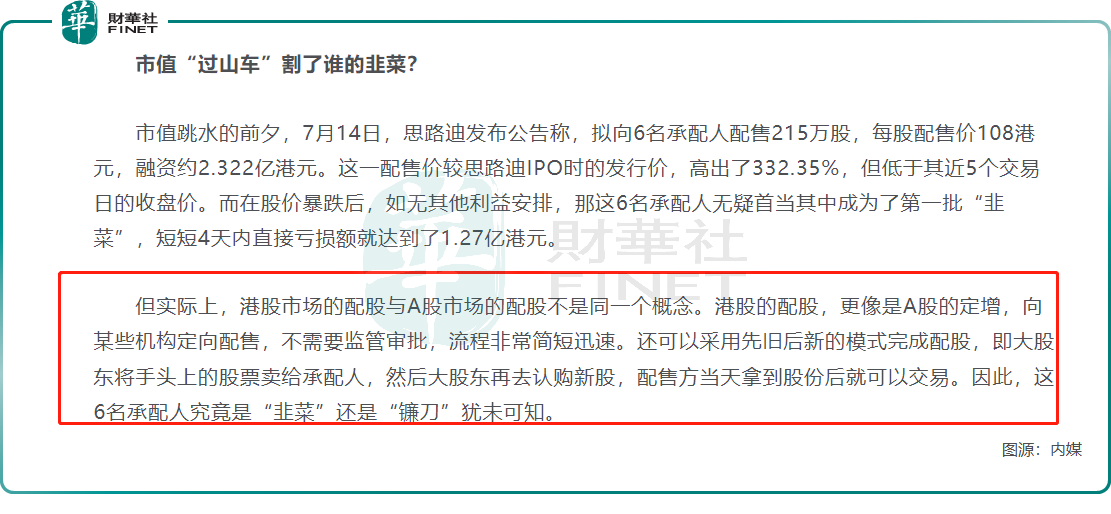

港股市场的配股和A股市场的配股不是一回事儿,反而更像是A股市场的定增。港股市场的配股分为配旧和配新两种,亦可以混合使用。如果采用先旧后新的模式完成配股,那么大股东可将手头上的股票借给上市公司,卖给承配人,然后大股东再去认购新股,配售方当天拿到股份后就可以交易。

对此,亦有内媒质疑,思路迪医药此番股价暴跌的第一批受害者虽包括这六名承配人,但按照上述配售玩法,亦存在“割韭菜”之嫌。

另一方面,禁售期来袭,利空压力不小。

招股书显示,思路迪医药首次公开发售前投资中收购的股权禁售期于9月30日到期。

总的来看,思路迪医药的股价在极短时间内遭遇“脚踝斩”看起来并不像是正常的下跌,期间的换手率也比较低,高位配股、解禁等利空因素轮番逼近,或是其股价闪崩的直接“导火索”。

增持、回购,股东看好公司的前景?

值得玩味的是,在股价暴跌之后,思路迪医药谜之操作还在延续。

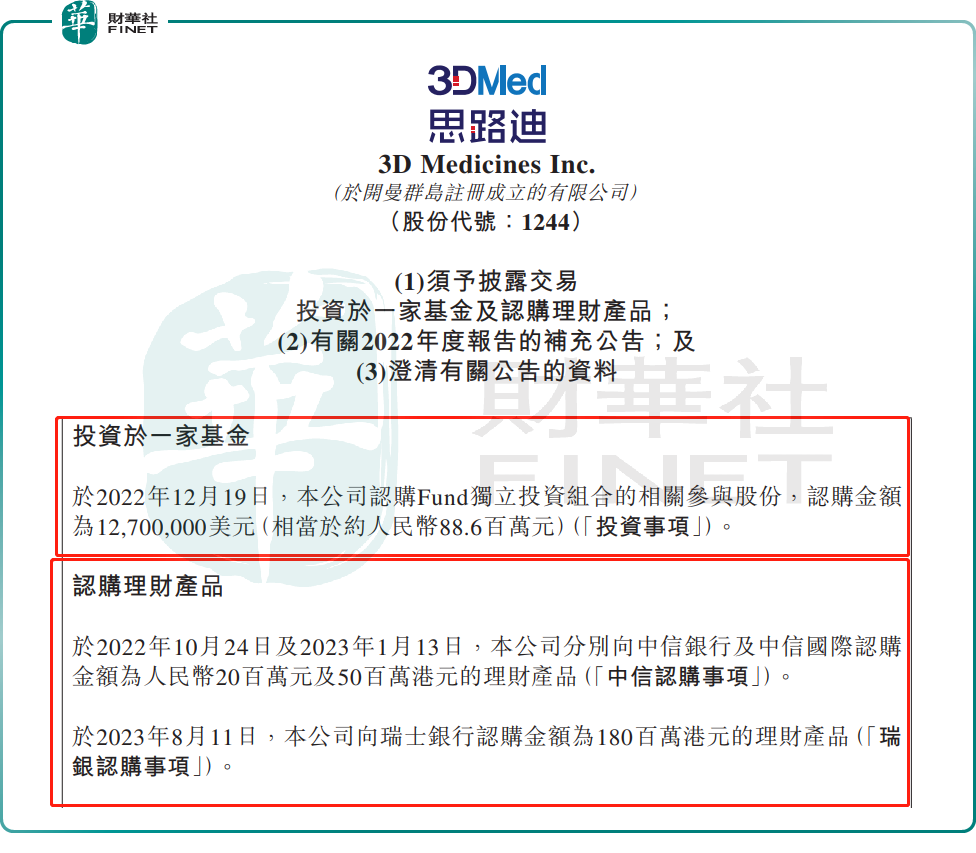

9月25日,思路迪医药突然发公告称,因无意疏忽,并未根据上市规则及时披露公司的理财及投资行为。

该公告一出,直接激发投资者的不满。亦有投资者直言,原本还以为公司配股是因研发管线发展缺钱才进行高位配售,现如今自曝过亿的理财和投资行为显然证明3D MEDICINES不缺钱。那么,公司此前高位配售实际用意更加值得质疑。此外,亦有观点认为,思路迪医药此番隐瞒公众的行为需要得到监管机构高度重视。

其次,股价暴跌之后,思路迪医药开启了回购。虽说回购有利于提振股价,但是结合此前高位配股、股价暴跌、解禁等耐人寻味事件之后,总感觉哪里不对劲。

回购方面,10月4日,思路迪医药发布公告称,董事会已批准一项建议股份回购计划。根据股份回购授权,公司获准回购最多2560.57万股股份,占公司股东周年大会当日已发行股份总数的10%。思路迪医药补充,在不影响自己持续发展的情况下实施股份回购计划。

另一方面,董事会认为,当下的股价并不能反映其内在价值及公司的实际业务前景。董事会认为,建议的股份回购计划及其后注销股份可提高股份的价值,从而提高股东回报。

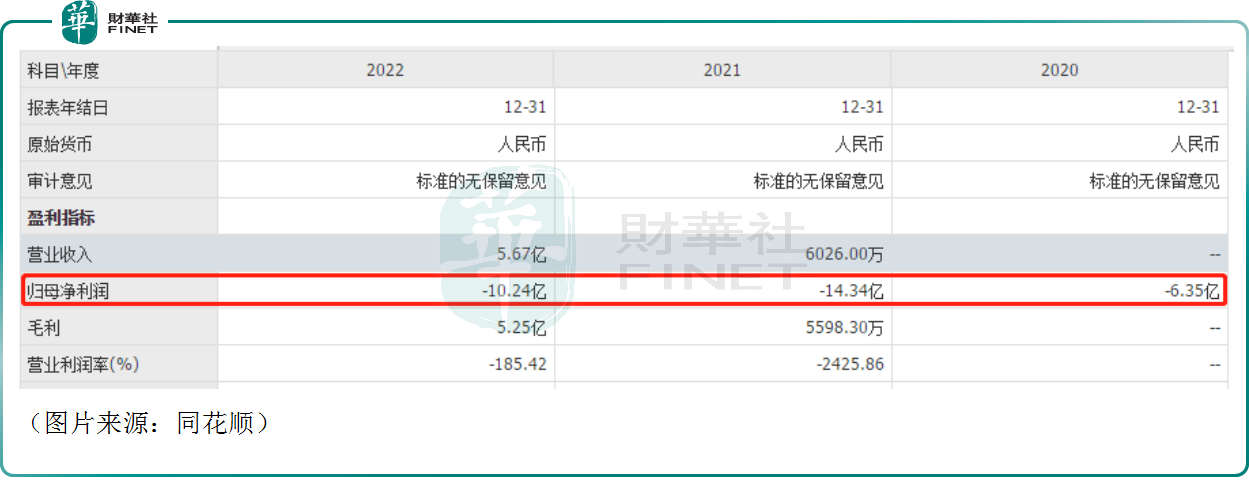

从过往业绩来看,思路迪医药基本面有多好呢?

数据显示,2020年-2022年,思路迪医药分别亏损6.35亿元(人民币,下同)、14.34亿元、10.24亿元。2023年的中报显示,思路迪医药期内的营收同比增长70.29%至3.53亿元,而归母净利润亏损1.79亿元,同比收窄了42.14%。

不过,持续亏损这一点在港股生物科技板块并不罕见,毕竟连百济神州(06160.HK)、君实生物(01877.HK)、信达生物(01801.HK)这样的龙头亦在常年亏损。

结语

虽然思路迪医药股价暴涨暴跌存在诸多疑虑。但是,可以确定的是,思路迪医药想要凸显自身长期的投资价值,基本面改善很重要。在亏损连续收窄后,思路迪医药何时扭亏也是一个值得留意的点。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)