溢价达114%!海通国际(00665.HK)私有化震动港股市场,其股价在私有化消息披露次日飙升近1倍,并带动香港中资券商股迎来一小波上涨行情。

实际上,在海通国际私有化的背后,港股市场今年以来私有化浪潮正在袭来。

年内15股提私有化,8股成功退市

自2021年美联储强力加息以来,港股市场寒气逼人。下跌趋势在2023年延续,年初至今,恒指累计跌幅超过9%,香港创业板指数更是暴跌逾34%。

大盘表现不佳,叠加市场流动性低迷、不少中小型港股估值偏低以及融资受限等因素影响,令一些港股上市企业萌生了退场的念头,其中有多家企业已付诸行动。

根据财华社统计,今年以来,包括海通国际在内,已累计有15家港股上市企业发布了私有化退市的公告,其中安宁控股(00128.HK)和IMAX中国(01970.HK)私有化受阻而未获批准。另外,在该15家企业中,有5家企业私有化尚待批准,另有5家企业已成功摘牌,永盛新材料(03608.HK)预计将于明年2月摘牌。值得一提的是,欧舒丹(00973.HK)控股股东于今年8月考虑将其私有化,但后来取消了私有化计划。

年初至今,已成功摘牌的港股上市公司达8家,其中包括食品饮料领域的达利食品,以及雅士利国际和亚美能源等知名企业。

不过,相较于往年,今年港股市场实现私有化退市的企业或有所放缓。Wind数据显示,2019年至2022年,港股市场完成私有化退市的企业分别有9家、17家、24家及15家。而今年以来提出私有化退市的企业相比往年并不少,且成功率亦不低。

今年以来,提出私有化的企业大多是市值较低、单一股东持股比例超过50%的小型股。例如,将于明年2月摘牌的永盛新材料,目前的市值仅6.8亿港元,永盛集团创始人李诚间接持有永盛新材料74.02%股权;IMAX中国市值为26.45亿港元,其控股股东IMAX Corporation持有公司71.63%股权。

港股市场“粘性”和监管均待增强

港股市场的低迷,令很多中小型股面临两难。股票长期成交低迷、融资能力不足以及还需承担维持上市成本等多重原因,导致这些企业已看不到上市的意义。

特别是对于那些长期处于破发状态的中小型股,实质上已经丧失了融资能力,且股价已无法准确反映公司内在价值。

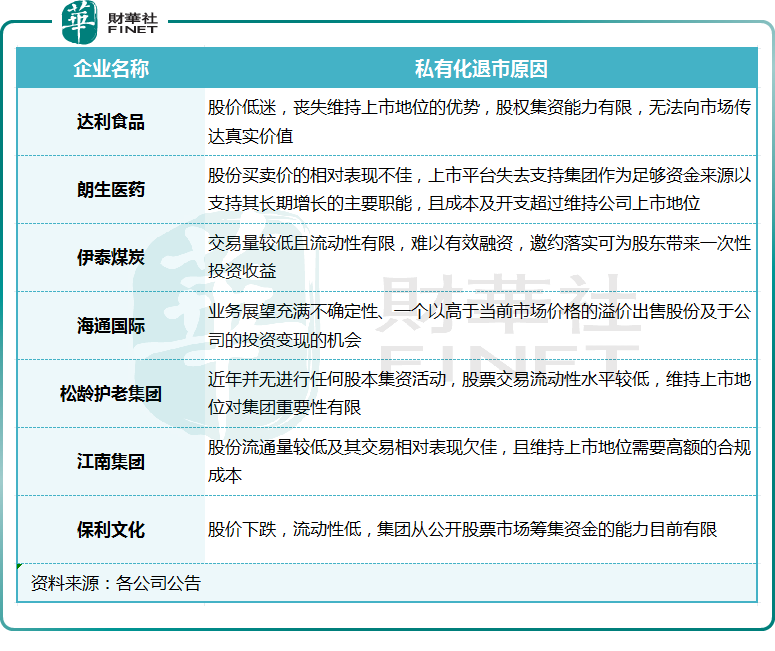

在今年以来多家提出私有化退市的公司,“流动性低”、“筹资困难”成为这些公司公告中最常提及的关键词。

如,达利食品在私有化退市的公告中表示,由于股价低迷,公司已丧失维持上市地位的优势,股权融资能力有限;且股价一直在相对较低的价格区间交易,成交量有限。

保利文化(03636.HK)也表示,“鉴于H股的股价表现和低流动性,在如此不确定、困难且充满挑战的营商环境中,本集团从公开股票市场筹集资金的能力目前有限,不太可能期望在可预见的将来有重大改进。董事会认为,将本集团退市可减少维持本集团在联交所上市及其公开上市地位有关的成本和管理资源,因此,退市可使本集团的集团结构更具成本效益。”

值得注意的是,很多上市公司提出私有化后,股价往往扶摇直上,乐坏了不少中小投资者。但是,私有化不是“请客吃饭”,并不是所有的上市公司私有化均是外部环境所致,有些公司大股东意在借环境低迷之机收割“韭菜”。

今年以来私有化要约的出价幅度越来越低,只有海通国际和保利文化私有化溢价较高,其他公司的私有化出价普遍处在10%-40%之间,在公司跌去三分之二市值,或是市值腰斩的情况下,加价10%-40%其实并不算高。中金公司此前发布的研报表示,2023年港股平均约为私有化公告前最后一个交易日的收盘价溢价29%,但要约价格相对每股资产净值(经审计)则往往出现折让,平均约折价14%。

正是这些出价不高的企业,私有化失败后,股价往往惨遭“刀割”,中小投资者蒙受巨大损失。安宁控股的大股东曾溢价24.7%提私有化,但最终该计划未于法院会议上获批准,导致公司股价持续大跌,目前股价甚至较提私有化前还低。

从另一方面看,港股市场私有化退市所带来的一些“割肉”行为,恰恰反映出了港股市场监管尚待加强。在企业私有化过程中,一些有预谋且迷惑市场的行为,应受到监管的重击。监管机构也应该把好关,保护中小股民的正当权益,让私有化在透明、公平的环境下实施。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)