文章來源:活報告公眾號

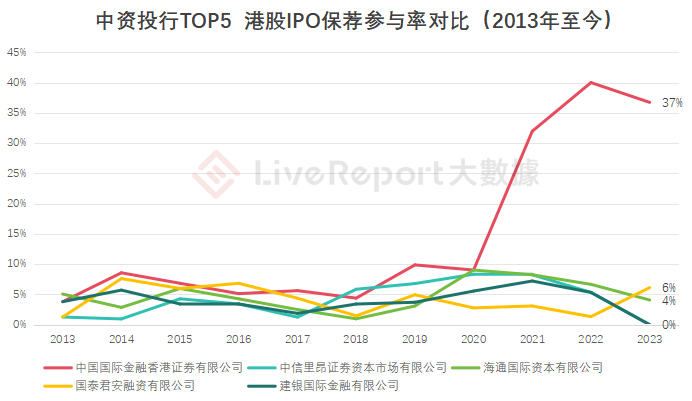

隨著越來越多内地企業赴港上市、美元加息周期下歐美投資者對港股IPO熱情減退,外資投行逐漸淡出,而手握項目與資本的中資投行,市場份額不斷提升。

最近十年來中資投行在港股IPO中扮演著越來越重要的角色,其中一些中資投行逆勢走強,逐漸超越實力雄厚的外資投行,但也有一些中資投行慢慢淡出IPO舞台。

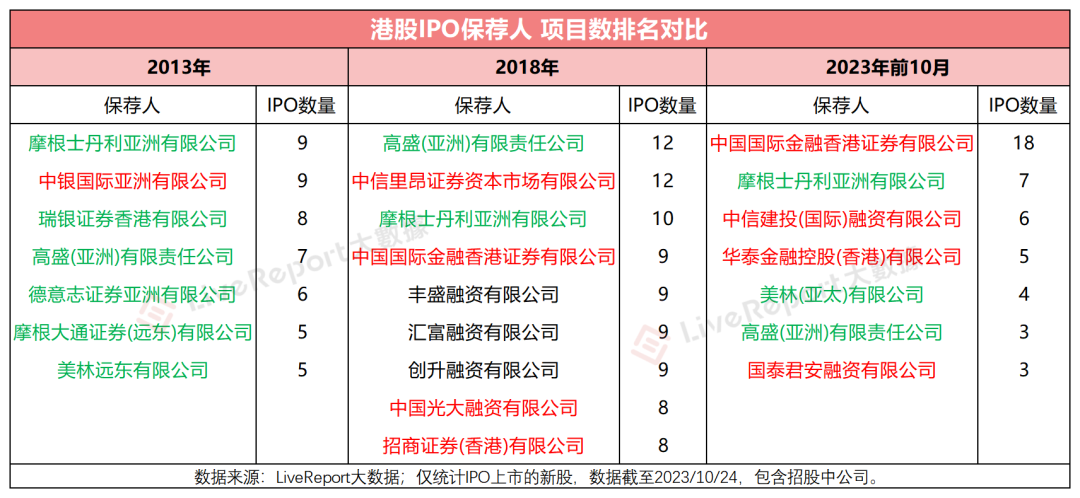

據LiveReport大數據統計,截至2023年10月24日,2013年以來港股IPO保薦項目數排名前20的投行中,超過半數為中資投行。保薦項目最多的為中金公司,共參與了152宗IPO項目,參與率為11.61%;位列其後的是摩根士丹利和高盛,分别參與了102宗和86宗IPO項目,參與率分别為7.79%、6.56%。

從2013年至今的累計保薦數量來看,港股IPO中資投行TOP5分别為中金公司、中信里昂、海通國際、國泰君安、建銀國際。

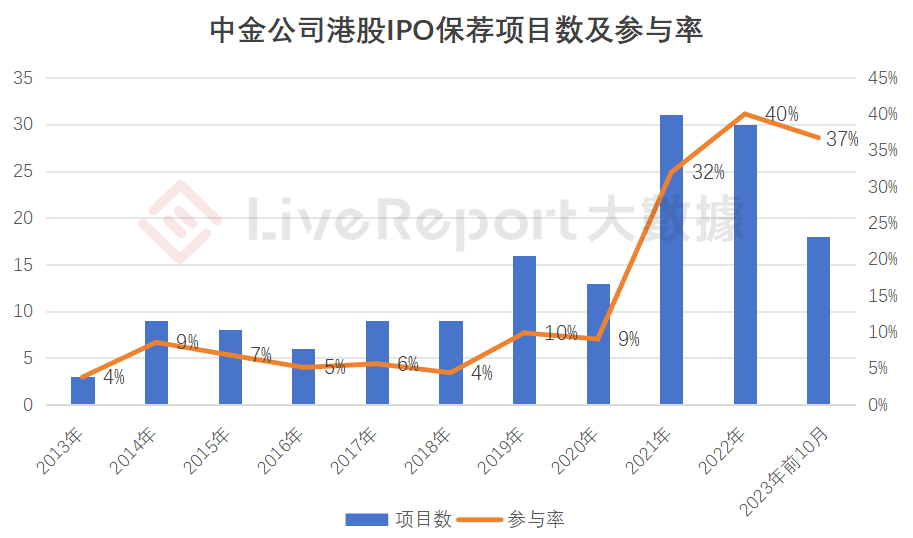

其中,中金公司也是發展勢頭最猛的中資機構。

據LiveReport大數據統計,中金公司港股IPO保薦業務的參與率已經連續三年超過了30%,項目參與率一騎絕塵。2023年以來,中金公司已擔任18宗港股IPO的保薦人,持續維持著蟬聯第一的勢頭。

而在十年前2013年,中金公司全年保薦項目數僅為3宗。

除了項目數領先之外,中金公司在超大型規模的IPO中參與度也不低。據LiveReport大數據,自2013年至2023年前10月,中金公司共擔任了18宗超大型IPO(募資總額超過100億港元)的聯席保薦人,包括郵儲銀行、阿里巴巴、網易、天齊鋰業、中國中免等,超大型IPO的參與率達到了39%。另外,中金公司亦擔任了9宗大型IPO的聯席保薦人。

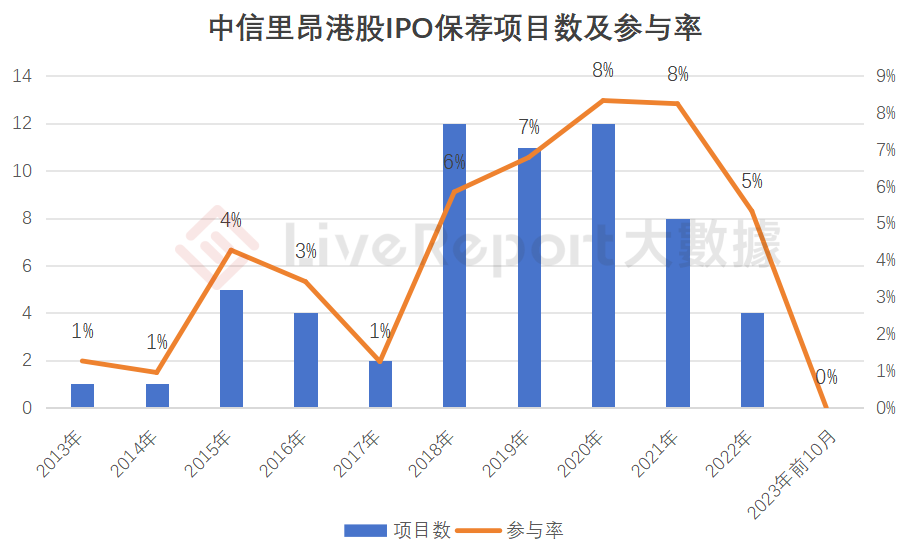

中信里昂2018-2021年分别保薦了12、11、12、8宗港股IPO,項目參與率均在6%以上,但2022年保薦業務的參與率下降,2023年至今尚且還沒有成功IPO的案例。中信里昂擔任過小米集團、京東集團、渤海銀行、百度集團等7宗超大型IPO(募資總額超過100億港元)的聯席保薦人。

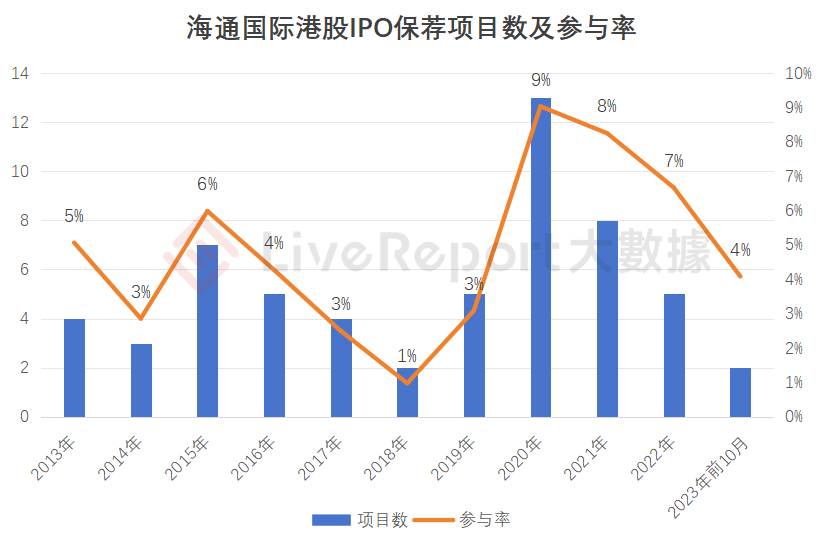

海通國際亦是中資投行的實力派,近年來參與率也有所下滑,從2020年的9%降至今年的4%。海通國際擔任過渤海銀行、泰格醫藥、萬國數據、京東健康、京東物流等5宗超大型規模IPO的聯席保薦人。

10月9日,海通證券公告,同意全資子公司海通國際(0665.HK)以協議安排的方式私有化退市。據悉,海通國際因踩雷恒大等地產債,業績出現巨額虧損。2022年海通國際巨虧65.4億港元,2023年上半年虧損7.8億港元。

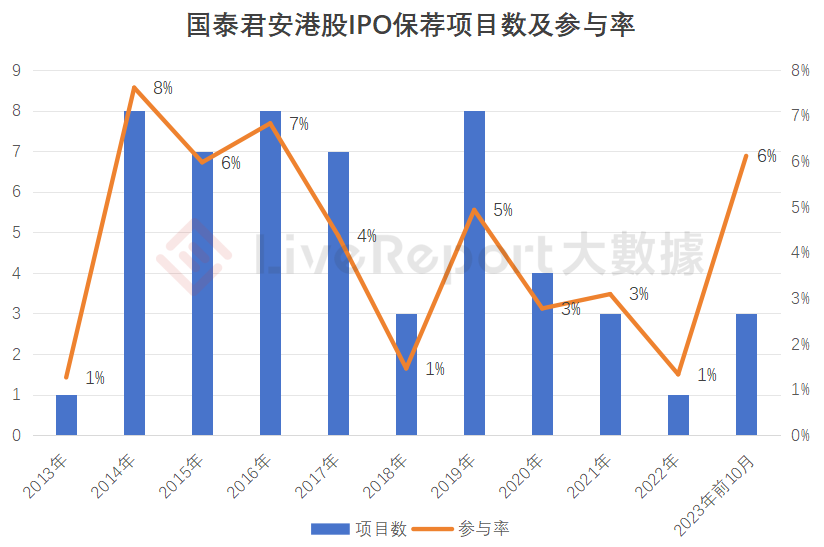

國泰君安參與港股IPO保薦業務的時間比較早,2014年已經擔任了8宗IPO的保薦人,項目參與率達到8%,2019年之前在中資投行里面都佔據領先地位,但2020年之後有走弱迹象。過去十年,國泰君安所保薦的項目大多數為小型規模IPO(募資總額20億以下)為主,最大規模的IPO項目為其自身2017年在港股上市,募資總額超過170億港元。

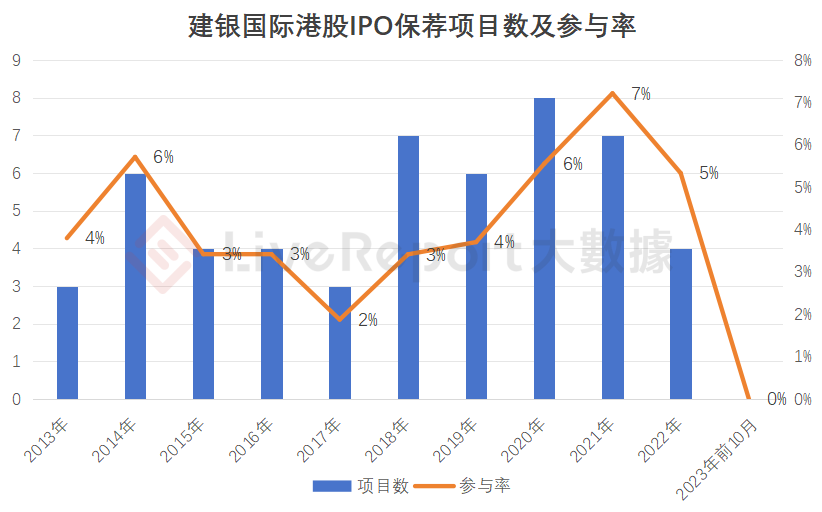

建銀國際最近十年保薦的項目數一直比較穩定,每年大概3-8個港股IPO項目,但今年還未有成功上市案例。建銀國際保薦過華潤醫藥、渤海銀行、華潤萬象生活等三宗超大型規模IPO,2022年參與了陽光保險、零跑汽車(募資總額均超50億)的聯席保薦人。

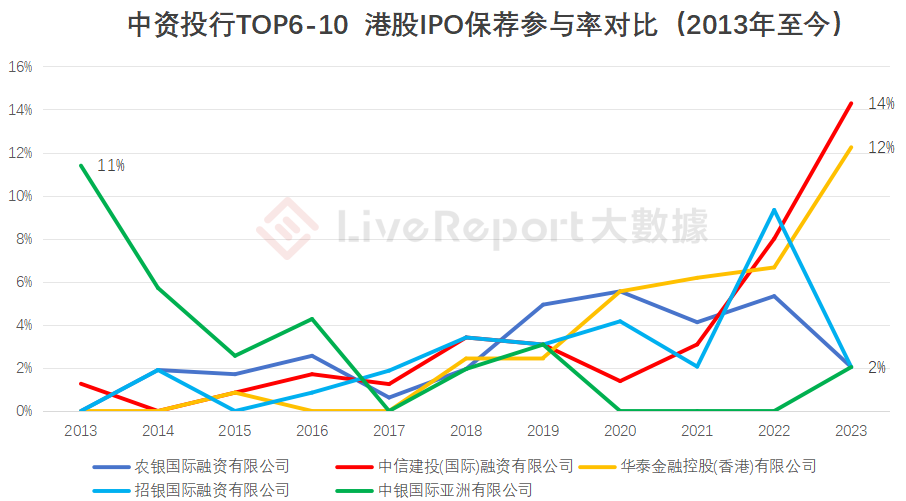

2013年至今,港股IPO中資投行保薦業務TOP 6-10分别為農銀國際、中信建投、華泰國際、招銀國際和中銀國際。

其中,中信建投、華泰國際與中金公司一樣,IPO參與率呈現持續上升的態勢;農銀國際、招銀國際表現有起有伏,中銀國際則是高開低走。

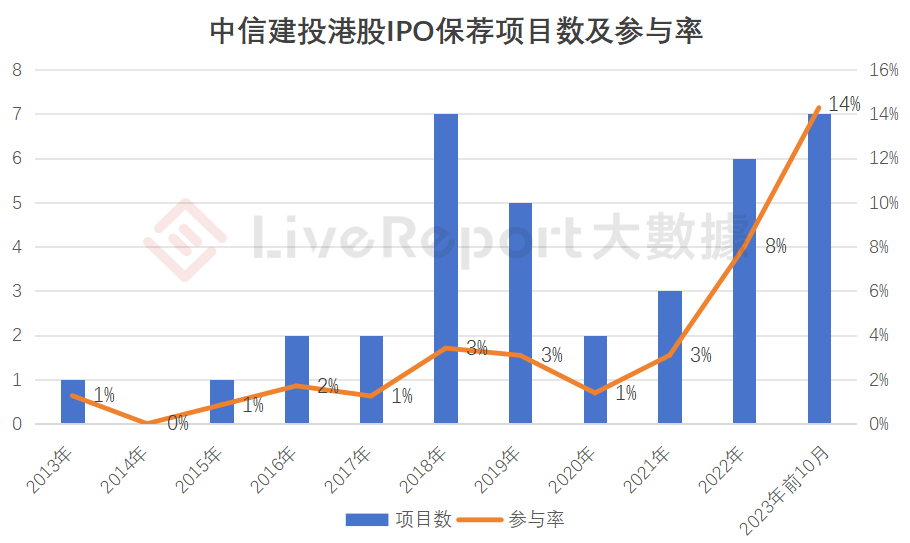

據LiveReport大數據,中信建投2013年港股IPO保薦項目參與率僅有1%,2022年提升至8%,今年以來參與率進一步提升至14%。2023年,中信建投擔任了珍酒李渡(募資總額超過50億)的聯席保薦人。

2017年以前幾乎不參與港股IPO保薦的華泰國際,近幾年基本上每年都會擔任5宗以上IPO的保薦人,參與率不斷上升。2022年華泰擔任了中創新航(募資總額超過100億)的獨家保薦人,陽光保險(募資總額超過50億)的聯席保薦人。

農銀國際、招銀國際近五年IPO項目參與率發揮較為穩定,但2023年以來均只有1宗IPO。農銀國際擔任過中廣核電力、浙商銀行、渤海銀行等超大型IPO的聯席保薦人,亦擔任過貴州銀行、東莞農商銀行等10宗大型IPO的聯席保薦人,其保薦的大型項目以銀行、券商、物業公司為主。

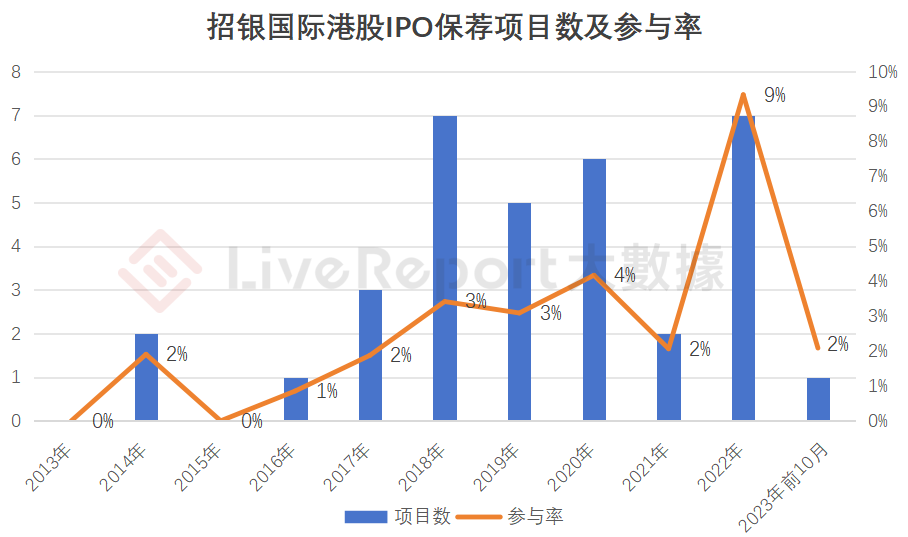

招銀國際保薦過眾安在線、天齊鋰業兩宗超大型IPO,以及海底撈、華住集團、奈雪的茶等6個大型IPO。2022年招銀保薦了7宗IPO上市項目參與率達到9%。

中銀國際2013年參與了9宗港股IPO的保薦,參與率達到11%,但2020-2022年連續三年沒有參與一宗。2023年,時隔3年後,中銀國際與華泰國際一起擔任了天圖投資的IPO聯席保薦人。

中銀國際保薦過的超大型IPO包括徽商銀行、中國光大銀行、萬洲國際,均為2015年之前的IPO項目。整體來看,中銀國際在港股IPO保薦業務上高開低走,呈現逐漸淡出之勢。

2013年至今,港股IPO中資投行保薦業務TOP 11-20分别為招商證券、中國光大、交銀國際、信達國際、申萬宏源、工銀國際、民銀資本、西證國際、銀河國際、東興證券等,它們亦在港股IPO中擔任過不少IPO項目的保薦人。

其中,招商、光大累計保薦過的項目數居前,兩家機構均於2018年擔任過8宗IPO的保薦人,為保薦數量最多的一年。招商證券(香港)曾保薦過盛京銀行、福耀玻璃、中國飛鶴等大型、超大型IPO項目,而光大保薦的項目以小型規模IPO為主。

綜合來看,中資投行的保薦業務與資本市場的冷熱呈現顯著的正相關性,絕大多數中資投行在2018-2020年期間的IPO項目數顯著上升。而2021年之後,受市場低迷影響明顯,不少投行每年的港股IPO項目數不超過3家。但亦不乏一些逆勢走強、表現亮眼的投行,最典型的代表為中金公司、中信建投、華泰國際。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)