10月31日深夜,贵州茅台(600519.SH)突然宣布涨价,给沉寂许久的白酒行业带来不少热度,也将白酒板块重新拉回到投资者视野。

11月1日早盘,在贵州茅台涨价的利好造势之下,白酒板块载歌载舞,包括贵州茅台、伊力特(600197.SH)、泸州老窖(000568.SZ)、五粮液(000858.SZ)、山西汾酒(600809.SH)、珍酒李渡(06979.HK)等成份股股价均迎来久违的高开行情。

值得注意的是,11月1日啤酒概念板块陷入回调,截至发稿前,板块跌幅为0.02%。本次白酒涨价利好,并未像部分投资者联想那样,大涨的白酒板块会调动啤酒板块的上涨情绪。据悉,在2018年1月贵州茅台宣布涨价之后,白酒和啤酒板块行情有过联袂上涨的表现。

财华社认为,白酒与啤酒虽都属于酒类行业,但是各细分赛道之间业务模式、商业模式、消费群体及估值水平都是不同,白酒涨价并不直接利好啤酒,投资者不要入戏太深。

一方面,啤酒股行情走弱或与羸弱的大市行情有关;另一方面,板块行情强弱,与啤机行业及企业当前自身基本面,以及未来发展预期有着直接关系。

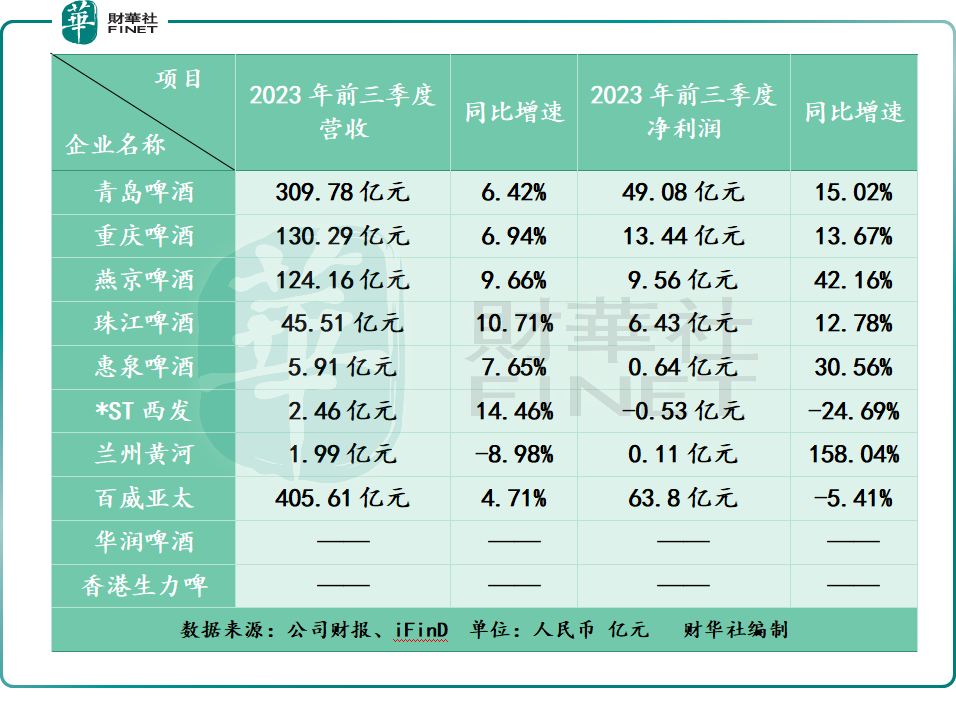

目前,A股的啤酒企业均已披露2023年前三季度的业绩报告。与此同时,在港上市的百威亚太(01876.HK)也于10月31日公布了前三季度业绩。

从期内的数据来看,这些啤酒股前三季度的业绩还是以增长为主。不过,身为行业龙头的百威亚太却在期内出现了盈利下滑的迹象,这引起了投资者对啤酒行业发展前景的高度关注。

前三季度啤酒股业绩普增,百威亚太却遭遇盈利下滑

目前,在港、A两市上市的啤酒企业有9家,其中港股市场的华润啤酒(00291.HK)、香港生力啤暂时还未披露2023年前三季度的业绩,其余的上市啤酒企业均已披露。

具体而言,在营收规模方面,百威亚太和青岛啤酒(600600.SH)要远胜同行,均超过300亿元人民币(如非特指,以下元均指人民币);重庆啤酒、燕京啤酒的营收也都超过100亿元的级别;珠江啤酒紧随其后,为45.51亿元;惠泉啤酒、*ST西发和兰州黄河的营收规模则都在10亿元以下。

在营收增速方面,珠江啤酒、*ST西发的表现比较出色,同比增速达到了双位数,分别为10.71%、14.46%;兰州黄河则是目前唯一一家前三季度营收遭遇下滑的上市啤酒企业;其余上市啤酒股前三季度的营收都只有个位数增长。

在归母净利润规模方面,百威亚太和青岛啤酒依然遥遥领先于同行,均超过了49亿元人民币;重庆啤酒、燕京啤酒、珠江啤酒位居第二梯队,前三季度的归母净利润分别为13.44亿元、9.56亿元、6.43亿元;惠泉啤酒、兰州黄河期内的净利均低于1亿元;而*ST西发则是唯一一个前三季度出现亏损的啤酒股。

在归母净利润增速方面,表现最为出色的是兰州黄河,前三季度净利同比增速达到了158.04%;燕京啤酒、惠泉啤酒期内的净利增速也都超过了30%;青岛啤酒、重庆啤酒、珠江啤酒的前三季度净利增速位于10%-20%区间;而行业龙头百威亚太前三季度的净利同比下降了5.41%,此外*ST西发期内净利同比下滑了24.69%。

总的来看,前三季度,上市啤酒企业整体业绩表现不错,基本以增长为主,而且有6只啤酒股期内的净利增速超过了营收增速,其中表现最佳的是燕京啤酒。

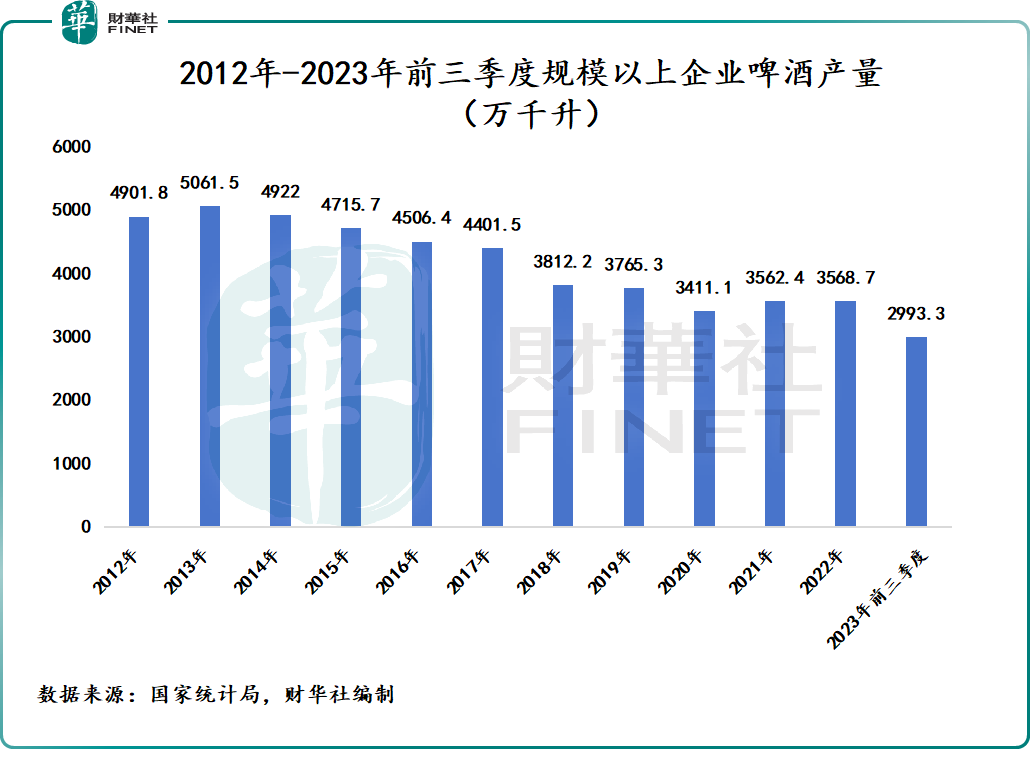

燕京啤酒在业绩报告中称,2023年1-9月,公司实现啤酒销量343.09万千升,同比增长5.69%,而同期中国规模以上企业啤酒产量2993.3万千升,同比增速为2.1%。可见,在量上,该公司跑赢了均值。而在价格上,2023年1-9月,燕京啤酒的吨价同比增长3.8%至3618.8元/千升,U8(旗下高端啤酒品牌)持续放量,结构升级的逻辑正不断兑现。

不过,*ST西发、百威亚太的表现有点“拖后腿”,期内的净利录得下滑,增速也跑输了营收增速。

决战“高端化”,啤酒股是否值得看好?

值得注意的是,虽然2023年前三季度大多数啤酒股的业绩表现还不错,但是从股价表现来看,年初至今,仅*ST西发和珠江啤酒、香港生力啤录得上涨,其余都遭遇了不同程度的下跌,重庆啤酒累跌37.09%。

近期市场有所回暖,啤酒股的前景是否值得期待?

从行业发展情况来看,虽然2023年1-9月,中国规模以上企业啤酒产量同比增长了2.1%,但其实自2013年见顶后,我国啤酒产销量长期的大趋势是持续回落,行业进入存量竞争时代。

结合券商的观点来看,预计未来啤酒行业产量将保持稳定,量增贡献有限,可以期待的是价增。

平安证券的研报显示,2020年受疫情影响我国啤酒市场规模下滑至1469亿元,2021年销量虽不及疫情前、但市场规模实现1585亿元,恢复至疫情前水平,行业性提价一定程度上弥补了销量的持续性下滑。2022年啤酒市场规模小幅增长至1645亿元,但增速放缓至3.79%。

“量减价升”的大趋势也导致各大啤酒企业近些年纷纷力挺“高端化”。例如,重庆啤酒组成“6+6”品牌矩阵并淘汰“山城”品牌;华润啤酒采用“4+4”品牌策略补齐高端产品短板;青岛啤酒坚定实行“1+1”品牌策略,并推出百年之旅、一世传奇、琥珀拉格等高端产品拉升啤酒单品天花板;燕京啤酒采取“1+3”品牌发展战略,以“燕京啤酒”为主品牌,同时培育漓泉、惠泉、雪鹿三个地方性优势品牌。

这些啤酒企业都在以高端概念拔高品牌调性,极力打造高端啤酒市场。

百威亚太也在业绩报告中称,2023年前九个月,中国业务表现出持续的高端化,高端及超高端产品收入实现双位数增长,从而带动营收和获利双位数增长以及除息税折旧摊销前盈利率增长。

从“高端化”的成果来看,平安证券的研报显示,我国啤酒市场高端啤酒销量占比已经从2017年的9.66%增至了2022年的12.61%,我国啤酒市场高端啤酒销售额占比则从2017年的30.4%增至了2022年的36.48%。

长期来看,高端啤酒的销量、销售额占比有望继续增加。

另一方面,近年来,精酿啤酒风潮渐起,初始定位高端产品的精酿啤酒有望为“高端化”再加一把“火”。

平安证券研报显示,2018-2021年,我国精酿啤酒的年均复合增长率达14%,远高于啤酒行业整体2.5%的增速,对比其他啤酒类型发展迅速,驱动因素主要包括居民消费水平升级、消费者需求升级、资本入局等。

从渗透率角度来看,中国精酿啤酒市场渗透率由2016年的0.8%提升至2021年的2.8%,虽增速较快,但远低于美国的13.1%,未来发展空间依然很大。

综合而言,啤酒行业的“高端化”趋势有望得以延续,并为啤酒股的业绩增长“保驾护航”。

结语

伴随着各大啤酒股相继发布最新业绩,近期亦有一些机构对啤酒股的“钱”景发表了看法。

国泰君安发布研究报告称,此前市场担忧啤酒行业三季度销量在高基数上同比下滑、产品结构升级放缓以及青啤事件短期影响,而认为当前悲观预期已经得到较充分反应。结构升级和成本下行逻辑将持续验证,带来利润增长的确定性较强,配置价值凸显。

申港证券此前发布研报称,判断中国啤酒高端化在当前有两个特点:长期来看,长坡厚雪,前程远大;短期来看,激流险滩,道阻且长。对于这样一个长期优质赛道,最理想的投资时点就是在短期没信心、没耐心,导致的估值下杀,但长期看得清、看得远的时刻。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)