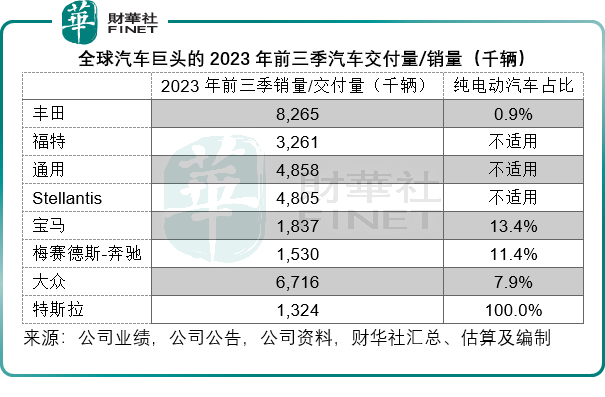

2023年前三季,全球汽车交付量最大的汽车企业丰田(TM.US)交付量为826.5万辆,最大汽车消费国美国交付量最高的车企通用汽车(GM.US)交付量为485.8万辆,欧洲最大车企大众汽车(VWAGY.US)交付量为671.6万辆。

新能源汽车新贵特斯拉(TSLA.US)今年前三季的汽车交付量仅为132.4万辆,仅相当于丰田的16.02%、通用汽车的27.25%和大众汽车的19.71%。

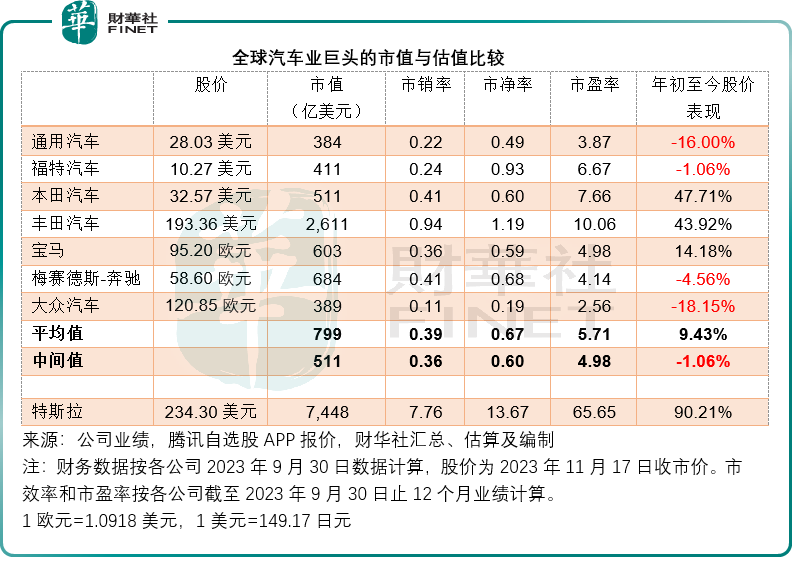

但是,特斯拉的市值却高达7,448亿美元,是丰田、通用和大众汽车的2.85倍、19.40倍和19.13倍。

传统车企与电动车新贵存在估值鸿沟

见下表,特斯拉的市值要远高于通用、福特(F.US)、本田(HMC.US)、丰田、宝马、梅赛德斯-奔驰以及包括奥迪和保时捷等著名车厂在内的大众汽车,是这些世界顶级传统车企市值平均值的9.32倍。

见上表,两大美国车企今年以来股价均有所下降,主要受到与美国汽车工人联合会(UAW)的争端所拖累,而最近两大车企也接近与UAW达成协议,这也意味着其未来的劳动力成本将进一步上升,其利润率将进一步下降,加上今年受罢工行动影响导致的生产拖延,它们第4季的业绩表现不太乐观,也因此,资本市场对其估值偏低。

相对来说,其日本同行在美股的表现要好得多,丰田和本田今年以来的美国预托股价格均有四成以上的累计涨幅,从估值上来看,丰田和本田的市盈率、市净率与市销率也要比其他传统上市车企要好一点。财华社认为,这或许要归功于巴菲特追捧日股所掀起的日股投资热,美联储加息令日元汇率持续受压带动出口也是资本市场看好的一个原因。

欧洲车企方面,宝马、梅赛德斯-奔驰和大众汽车的普通股在欧洲交易所的表现不大理想,尤其大众汽车,估值比通用汽车还低。财华社认为,主要原因是这三大车企拥有更为完善的融资渠道,除了普通股外,它们的优先股也有价有市,规模也挺大,优先股相对风险或要小于普通股,也因此分摊了欧洲资本市场对于普通股的专注力。

从整体来看,目前世界上最大型的传统汽车工业股,其市盈率均不足工业股的理论合理值10倍(丰田持平)。

纯电动汽车同行特斯拉却是另一种画风,特斯拉今年以来的股价累计上涨90.21%,远超这些传统车企的股价表现,市盈率更高达65.65倍,不仅远超理论工业股的合理值,更远超科技股的估值,例如苹果(AAPL.US)市盈率只有30倍左右。

同为汽车股,是什么让特斯拉拥有如此高的溢价?是希望。

纯电动汽车交付存在巨大差距

世界多个国家已经推出新能源政策,并明确了在未来几年不再使用传统油车,这对整个汽车产业具有颠覆性的影响,对传统汽车企业造成了巨大冲击。

传统汽车企业的市场将变为新能源汽车的市场,传统汽车企业若不变,将被新能源车企业替代,于是资本市场提前将这一潜在风险反映在这些传统车企的估值中。

当然,传统汽车企业不会坐以待毙,它们都纷纷发布了自己的新能源计划,订立了要在未来几年实现向电气化的全面转型。我们在《传统汽车巨头逆袭》专题中已对每一家传统汽车巨头的新能源发展大计进行了详尽的描述,在此不累述。

既然如此,为何市场仍不买账呢?财华社认为,转型是一个漫长的过程,需要巨大的资本投入,进行生产设施的改造与升级,还需要培养产量与交付量,才有可能通过规模化来实现盈利能力的改善,这无法一蹴而就,可以预见未来几年将是传统汽车企业的耕耘期,也意味着它们的资本开支和成本支出将会上升。

从生产设施的升级,到与传统产业链不一样的上下游生产与服务环节,这些传统车企都要一步一步打通。与过去它们所熟悉的领域不同的是,新能源汽车更重要的构成是电池,因此传统车企还需要建立自己的电池供应链/产业链,这对比于传统汽车工业的生产步骤成本要高得多。

事实上,不少传统车企在特斯拉发迹之前已开始研发和试产新能源汽车,但是试产与量产是两个完全不同的概念,试产只证明你有能力开发某种车型,而量产却是真金白银的大投入与后期存货管理与产品销售效率的契合,契合得好了才能盈利,否则会是对自己价值的损耗,资本市场考虑的是这一点。

传统车企也已纷纷展开了对新能源汽车的生产、交付与销售,不过从数量上来看,仍远低于特斯拉的交付规模,见下表。

从上表可见,尽管传统汽车巨头的整体汽车交付量规模惊人,但特斯拉的纯电动汽车交付量仍占据突出优势。

盈利能力的培育是一个过程

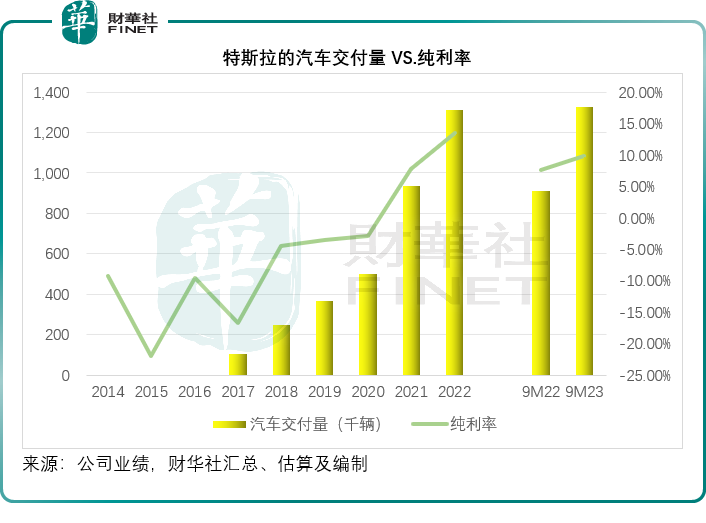

以特斯拉为例,其业绩开挂是在上海超级工厂投产后的完整财政年度2020年开始,于2020年终于实现扭亏为盈,随后其在2021年、2022年盈利进一步扩大。

究其根本,是因为上海超级工厂投产后,特斯拉可以开启大型交付,前期资本支出的折旧与摊销有更多的交付量承担,得以稀释。研发开支也有更多的开发支出能够资本化,加上销售收入增长速度快,已足以覆盖研发与行政开支,从而扭亏为盈。

传统的汽车业巨头,拥有非常成熟的传统汽车产业链,也因此它们传统汽车业务的毛利率与盈利模式基本是确定的。但是现在要投入到新能源汽车产业,意味着要加大研发投入,还需要拓展电池供应链或是自产电池产业链的投资,这笔资本开支的规模或也会高于其原本的传统汽车产业需求。

在它们的新能源汽车产能与上下游供应链投入运作后,这些大笔的资本开支将转化为折旧与摊销,率先吃掉交付后的收入。它们需要将整个产量爬坡到一定程度,才能实现规模化效益,并最终实现盈利。这就意味着整个产业与服务布局的升级、完善与优化,足以在愈加激烈的市场竞争中吸引到足够多的新能源汽车买家与用家,这又需要时间去培育。

因此可以预见,在传统汽车业巨头发展新能源产业的前几年,或很难见到红利,甚至不无风险,首先就是面对已有的新能源汽车强敌,这些传统品牌还能不能吃得开;第二是它们第二创业未必能像过去那样顺遂,毕竟这又是新的产业模式;第三,旧产业链的资产是不是会产生巨额减值,也对其财务状况与盈利表现带来更多的不确定性。

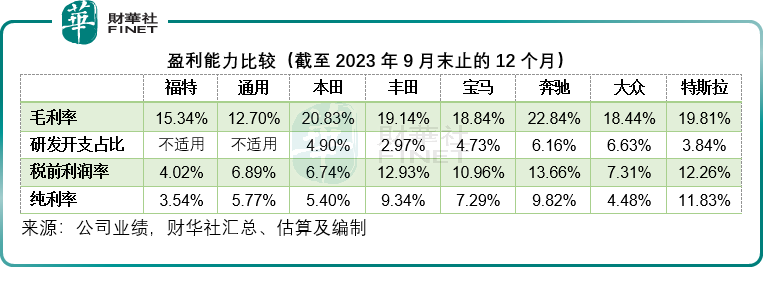

见下图,传统汽车巨头的毛利率并没有超越特斯拉太多,而研发开支占比已远超特斯拉,在服务与储能等业务利润的带动下,特斯拉最近12个月的纯利率已高于传统车企。

传统汽车业巨头变道新能源后,它们当前的盈利能力将因为新能源汽车产业的投入与支出更高而遭受压力,这正是资本市场不敢对它们给予高估值的原因。

举例来说,本田的计划是到2030年纯电动汽车业务的ROS(销售回报率)达到5%以上,而当前传统汽车业务的经营利润率为7.2%,这意味着本田尚需要很长时间才能达到其当前传统业务的盈利水准。

总结

特斯拉等纯电动汽车厂商在资本市场获得要比传统汽车高得多的估值,主要基于其先来者的优势——在产业链与上下游布局、产能与营销方面的先发优势。

传统汽车需要重新建立自己的供应链与生产线,还要与现有的新能源厂商进行营销、品牌、服务、智能系统等的竞争,这些都需要大手笔的投入,要恢复到传统业务的盈利水平需要时间与资源,这个时间差与资源差正是资本市场给予的折让。

但是从另一个角度来看,特斯拉的既有优势或也未必能一直支持如此高昂的估值,当特斯拉的销量下降,生产协调不足,市场竞争加剧时,也会被资本市场下调估值。

所以,这一估值鸿沟并非不可修复,只取决于谁的资源更有效,用户更愿意埋单,谁就是赢家。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)