潮涨潮退,是地球的自然现象;同样,在资本市场,潮涨潮退也是常规操作,有起有伏,有流出的资产类别,自然会有接纳这些资金的去处。

持币趋向

“股神”巴菲特投资旗舰伯克希尔(BRK.B.US)上周五通过大宗交易,以大约137.1亿卢比(约合1.647亿美元)的价格,出清其在印度支付公司Paytm的所持有1560万股持股,加权平均成本价约为877.29卢比。

巴菲特最初投资软银支持的Paytm是在2018年9月,以220亿卢比(约合3亿美元)买入其2.6%的权益。随后在Paytm于2021年11月上市时,伯克希尔及时地减持了当时价值22亿卢比的股份。这次清仓之后,巴菲特于Paytm的投资或损失60亿卢比。

伯克希尔的清仓并非无迹可寻,据报道,这家印度支付公司或面临印度最严厉的监管,将受到最近监管机构干预零售贷款的影响,有关的措施主要面向非银行金融公司和银行的消费者贷款。

因此,资金流出一项资产是基于理性决定,同样,流入一项资产也是基于理性的考量。

事实上,最近几个季度伯克希尔持续减持或退出股份股权投资,将资金囤了起来。

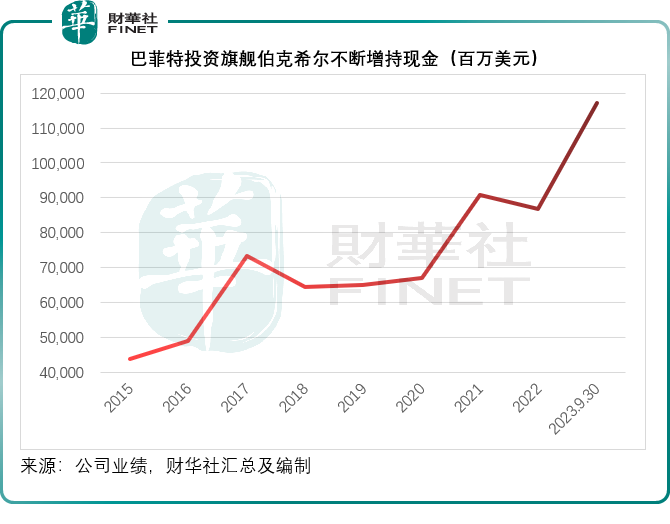

于2023年9月30日,伯克希尔所持的现金季现金等价物已高达1,170.41亿美元,相当于一个星巴克(SBUX.US)的市值规模。今年以来,伯克希尔所持的现金规模增加了302.25亿美元,见下图。

同样,由于二级市场表现欠佳,一级市场退出的估值偏低,处于收成期、喜欢进行风投和创投的大型科技企业也放缓了收购步伐,转而囤积现金。

以被戏称为投资公司的腾讯(00700.HK)为例,过去每年都要投资很多风投和创投企业,但是从2022年下半年到今年以来,其投资步伐明显放缓,并通过开源节流来扩大开支和降低成本。

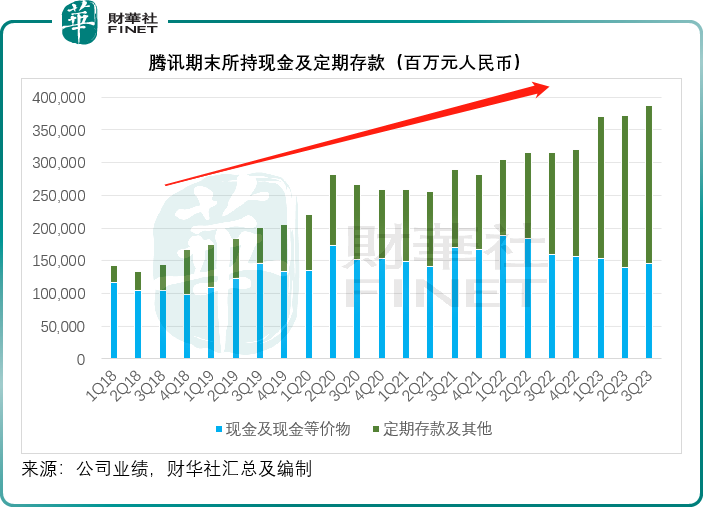

2023年9月30日,腾讯于非上市投资的账面值(包括理财产品)为3761.45亿元人民币,较上个季度降低52.13亿元人民币,所持有的现金及定期存款规模则达到3874.51亿元人民币,高于三个月前的3718.32亿元人民币,见下图。

财华社已在今年9月发布的文章《资金去哪儿了?》阐述了大路资金的流向——货币基金,持币与流动性债券蔚然成风,这其实也意味着资金正在等待机会,而不是直接投入久期更长的投资产品,例如长期债券,或许可以推断,这部分资金是松动的,当物色到具有吸引力的投资标的时,这些资金很大可能快速集结。

那么,现在哪个市场最有可能带来收益?我们先来看看宏观环境。

全球利率环境

从其央行最新表态来看,欧盟和英国的加息周期很有可能快要终结,不过高利率在短期内仍将持续。

美联储的加息周期也可能在明年中下旬之前完结,但考虑到当前的通胀仍偏高,转向降息以刺激经济或尚需时间。

这意味着到明年上半年,欧美成熟经济体的高利率水平将会维持。随着高利率持续的时间越长,对于这些地区的企业影响越大,加息会带来投资的收缩、成本的增加,传递到企业端及实体经济通常有半年到一年以上的消化时间。

或许可以预期,加息对欧美企业经济活动的影响将在明年下半年加快体现,资本市场(例如股市)一般会提早反映,间隔或半年至一年(因实际经济活动与会计、财报存在时间差,股市一般会提前反映企业的经营表现),这或意味着欧美股市在明年上半年可能会出现回调压力。

在现今,美元依然是全球最重要的交易货币、结算货币以及使用货币,也因此美元资金走向哪里,哪里更容易掀起巨浪,最近的日股就是典型的例子。

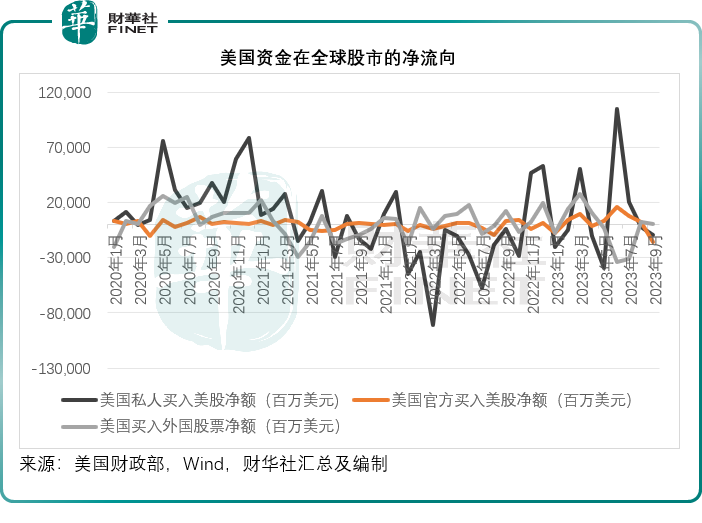

财华社从美国财政部的数据留意到,美国本土私人资金的走势与宏观经济走向一致:在2020年全面刺激经济,利率见底的2020年,美国私人买入美股的规模大幅攀升,而到2022年初美联储蓄势待发准备加息之前,当地私人资本开始从美股出逃,再到最近的6月,由于企业业绩理想以及加息预期转弱的憧憬,当地私人资金又再冲入美股,而到最近两个月,资金开始出逃。

值得留意的是,在6月份当地私人资本大买美股之际,美国于外国股票的现金流出也达到最高。不过到最近两个月资金开始从美股出走时,美国对外国股票的投资又再恢复正流入,见下图。

说到外国股票,相信大家首先会想到今年尤其出彩的日股。

还是日股吗?

今年以来,巴菲特屡屡增持日股大大提振了全球资金对日股市场的信心,国际游资大量涌入,让日股见到了春天。

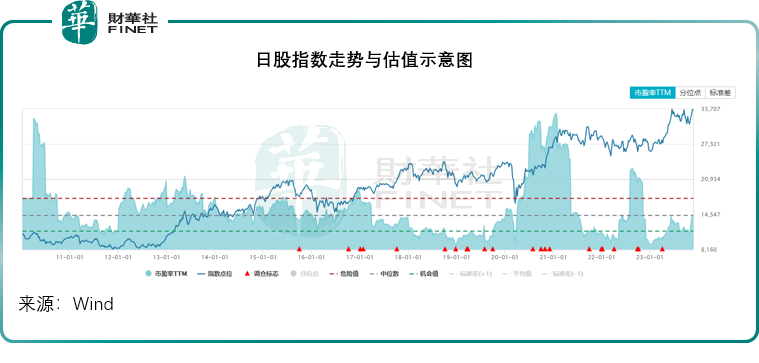

见下图,日经225指数的点位(蓝线)在今年大幅攀升,而市盈率估值(阴影部分)似乎尚适宜,也仅到达中位数水平而已,也许意味着仍有向上的余地。

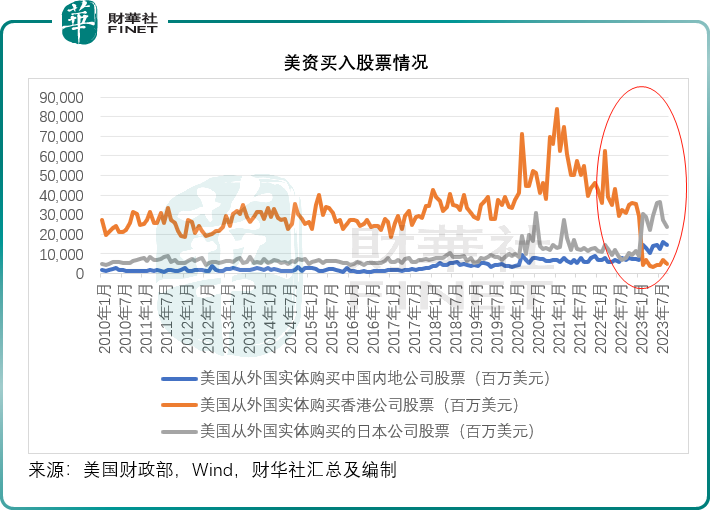

作为国际金融中心的港股市场一直是美国投资者热衷投资的目的地,在2020年-2021年全球牛市期间,进入港股市场的美国资金也十分显著,长期高于日股。但是今年以来,投资港股市场的美资显著收缩,而投资日股的却反向飙前,见下图。

美资买日股的趋势会一直持续吗?恐怕未必。

见下图,在四月份巴菲特透露出对日股的钟爱后,流入日股的美资大幅攀升,但其后出现放缓,到9月份更是大跌,10月份稍稍回升,不过显得颇为踌躇。

需要注意的是,日本经济GDP中,出口贸易占了大部分,因此币值对其意义重大。日元利率长期处于零及负利率,得益于欧美加息,日元相对于欧元和美元的币值持续受压,有利其出口企业。

但是欧美加息周期不可能永远持续,一旦欧美利率周期转向,将带起日元升值压力,从而令出口企业的盈利能力受到影响。最重要的是,长期处于零息的日元,可调控的空间也十分有限,也很被动,将更容易受到国际利率市场风向变化的影响。

未来资金走向何方?

那么资金会走向何方?可能是下降几率较低的市场,例如港股和A股,拥有世界最大经济体和消费群体之一,大中华区的经济活动不容忽视,经过连场下跌,两地市场的估值已处于偏低的水平,进一步下跌的空间或有限,失败几率相对较低。

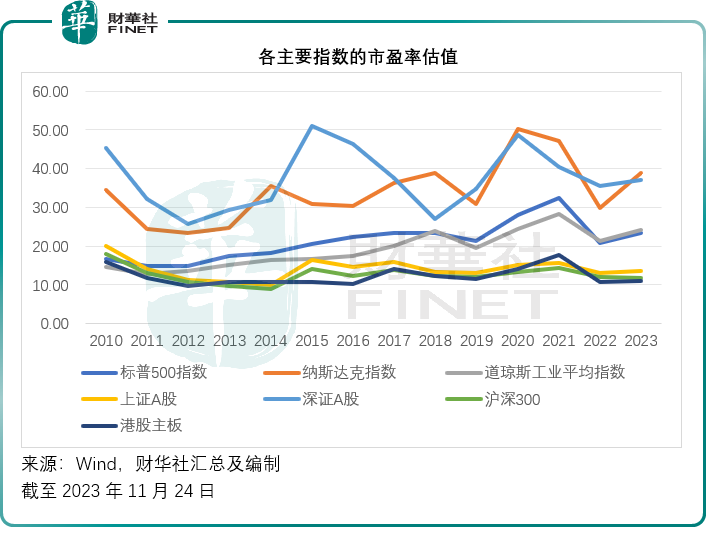

见下图,美股今年反弹带起了标普、纳斯达克指数与道指(DJI.US)的市盈率估值,但是A股与港股大致持平,港股的市盈率更跌至最低。

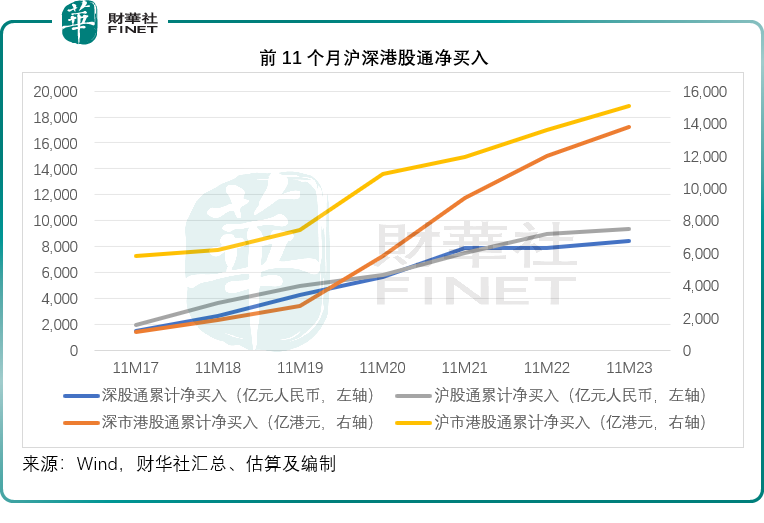

外资流走应是令两地市场受压的其中一个主要原因,见下图,北向资金(南水)通过沪深股通(到A股)的累计净流入几乎持平,而南向资金(A股账户通过港股通进入H股的资金)却持续攀升,这反映外资虽走,但内资仍在买。

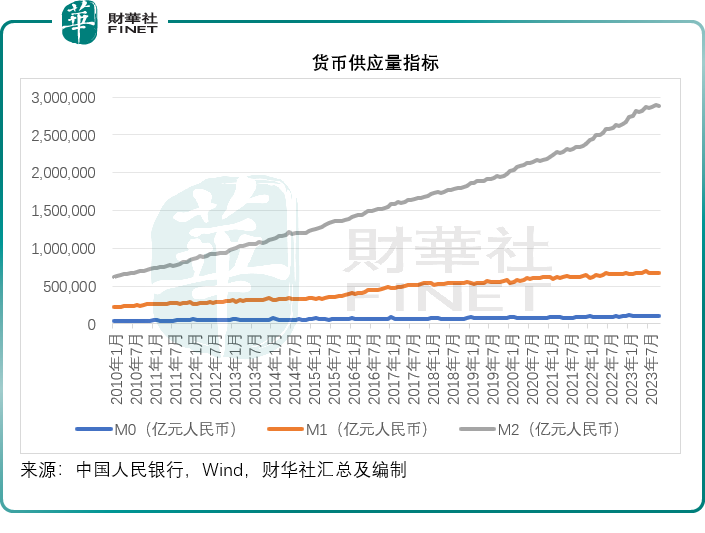

此外,央行的数据显示,相对于M0和M1的扩张速度,M2的扩张持续保持加速度,见下图,M2与M0和M1的差距持续拉大。

M0通常指的是银行体系外流通的现金;M1通常指的是M0与企业活期存款,或反映当前的社会购买力;M2通常指的是M1加个人及企业存款,反映的是消费或支出潜力。而从当前M2增速远超M0与M1可以看出,存款规模在持续扩大,也意味着消费和支出潜力巨大,只是大家不愿意用来消费或投资。

所以从资金的基本面来看,可用来投资的资金是存在的,只是大家更宁愿保持观望的态度,看看全球宏观经济环境的变化,以及经济复苏的速度。

从另一个角度来看,外资的大量流出也意味着AH股的风险进一步下降(资金带来的波动与震荡或显著降低),而我们已在上文分析,目前外国投资者以及有实力的企业都倾向于囤积现金以等待机会。从这个角度来看,一旦他们物色到市场出现机会,他们能灵活快速地将资金调配到相应的市场赚取较高的回报,而估值偏低的市场例如AH股或更具反弹潜力。所以短暂的撤离未必是坏事,或许为其回流累积更大的动能。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)